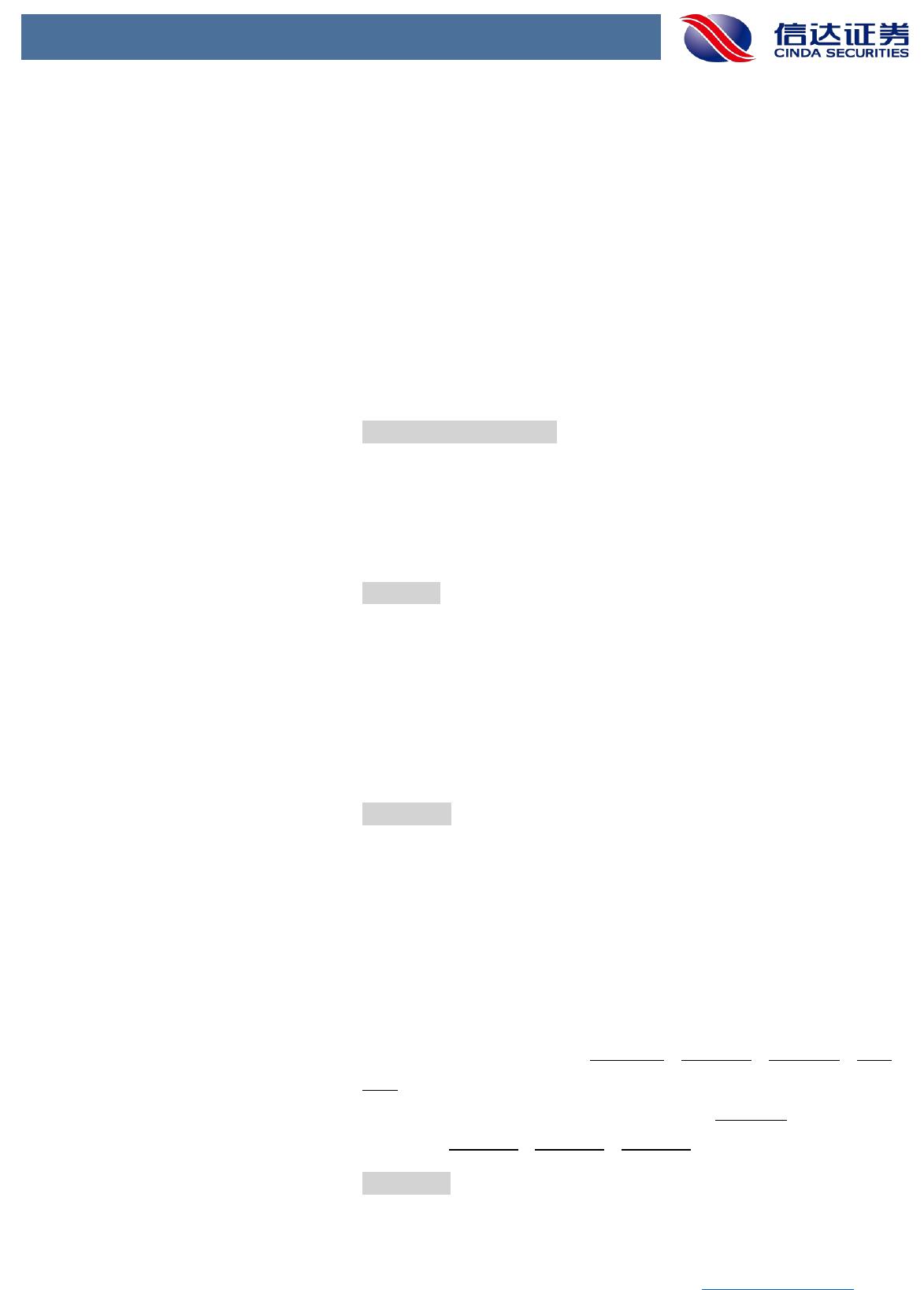

高温来袭负荷迎新高,火电支撑用电量快速增长[Table_Industry]—电力行业5月月报[Table_ReportDate]2023年7月6日请阅读最后一页免责声明及信息披露http://www.cindasc.com2证券研究报告行业研究[Table_ReportType]行业专题研究电电力行业投资评级看好上次评级看好[Table_Author]左前明能源行业首席分析师执业编号:S1500518070001联系电话:011-83326712邮箱:zuoqianming@cindasc.com李春驰电力公用行业联席首席分析师执业编号:S1500522070001联系电话:011-83326723邮箱:lichunchi@cindasc.com信达证券股份有限公司CINDASECURITIESCO.,LTD北京市西城区闹市口大街9号院1号楼邮编:110031[Table_Title]电力月报:高温来袭负荷迎新高,火电支撑用电量快速增长[Table_ReportDate]2023年7月6日本期内容提要:[Table_Summary][Table_Summary]➢月度专题点评:高温天气拉动尖峰负荷创新高,顶峰容量短缺激化电力供需矛盾。气温方面:5月以来,全国多地已经迎来高温天气,且多数为提前到来。截至6月5日,一半以上省会级城市迎来高温,绝大多数为提前到来。南方与北方分别于5-6月出现连续高温。负荷方面:高温天气拉动用电量和最高负荷快速增长。5月31日,南方电网最高统调负荷2.22亿千瓦,接近历史最大值;6月端午假日期间,华北电网最大负荷达2.82亿千瓦,创2023年新高。来水方面:5月以来来水情况较一季度有所好转,但同比仍处于低位。长江来水6月再度下行,截止7月3日,长江三峡水库出库流量同比下降51.87%。云贵地区同样经历干旱。影响:“迎峰度夏”阶段,极端高温天气提早到来并持续,拉动尖峰负荷增长,但水电出力同比降低,叠加火电顶峰装机增长不及预期,本身顶峰容量裕度已然不足的电力系统或将出现供需矛盾紧张的情况,电力系统紧平衡甚至“有序用电”出现的时间或将更早,出现的范围或将更为广大。➢月度板块及重点上市公司表现:6月电力及公用事业板块下跌1.5%,表现劣于大盘;6月沪深300上涨1.2%到3842.5;涨幅前三的行业分别是家电(13.0%)、汽车(9.9%)、通信(9.5%)。6月电力板块重点上市公司中涨幅前三的分别为南网能源(16.15%)、龙源电力(8.23%)、浙江新能(3.04%)。➢月度电力需求情况分析:电力社会用电需求维持高速增长5月,全社会用电同比增长7.40%。二产电力消费保持稳健增长,三产居民用电量增速大幅抬升:5月,一、二、三产业用电量同比增速分别为16.89%、4.08%、20.89%,居民用电量同比增长8.18%。分板块:高技术装备制造业和消费行业用电保持高速增长,高能耗行业用电需求有所下降。分子行业看,高技术装备制造板块中新增用电贡献率排名前三的子行业为电气机械制造业、计算机通信设备制造业、汽车制造业;消费板块新增用电贡献率排名前三的为批发和零售业、交通运输业、房地产业;六大高耗能板块中新增用电贡献率排名前三的为有色金属治炼及压延加工业、电力热力供应业、非金属制品业。分地区来看,经济发达省份用电量领跑,沿海地区省份增速靠前。弹性系数方面,2023年一季度电力消费弹性系数为0.8。➢月度电力生产情况分析:水光风发电增速环比下降,火电发电增速涨幅扩大。5月份,全国发电量增长5.60%。分机组类型看,火电电量同pOtQmRuNmRyQoNoOzRsPrPaQaObRoMnNmOnOjMnNpQfQoOsM6MoPnRuOqMqPMYmMoR请阅读最后一页免责声明及信息披露http://www.cindasc.com3比上升15.90%;水电电量同比下降32.9%;核电电量同比增长6.30%;风电电量同比增长23.05%;太阳能电量同比增长0.10%。新增装机方面,5月全国总新增装机2612万千瓦,其中新增火电936万千瓦,新增水电79万千瓦,新增风电216万千瓦,新增光伏1290万千瓦。光伏装机持续高增。发电设备利用方面,1-5月全国发电设备平均利用小时数1430小时,同比降低2.19%。其中,火电利用小时同比上升2.62%;水电利用小时同比降低23.30%;核电利用小时同比上升1.33%;风电利用小时同比上升10.76%;光伏利用小时同比下降4.97%。煤炭库存情况、日耗情况及三峡出库情况方面,煤炭库存环比上升;煤炭日耗环比上升;三峡水位同比持续下滑,三峡水库蓄水量同比有所回升。➢月度电力市场数据分析:电网公司代理购电价格环比有所下降,同比上升明显。7月,电网公司月度代理购电价格为404.33元/兆瓦时,相较燃煤基准价上浮9.57%,环比下跌0.74%,同比上浮4.41%。广东7月月度交易价格环比上涨,5月现货价格环比下降;山西6月月度交易顶格上浮,现货交易价格环比下降;山东6月现货均价有所下降。➢行业新闻:(1)6月11日,我国首个沙漠、戈壁、荒漠地区风电光伏基地外送电的特高压工程——宁夏送湖南±800千伏特高压直流输电工程开工建设。(2)6月5日,国家能源局印发《风电场改造升级和退役管理办法》。(3)6月13日,福建省启动2023年海上风电市场化竞配,共5个场址、200万千瓦。(4)6月14日,国家发展改革委组织召开全国电视电话会议,对今年迎峰度夏能源保供各项工作进行再部署再安排,确保迎峰度夏能源电力供应保障平稳有序。➢投资观点:我们认为,国内历经多轮电力供需关系紧张之后,电力板块有望迎来盈利改善和价值重估。在电力供需矛盾紧张的态势下,煤电顶峰价值凸显;在电力市场化改革的持续推进下,电价趋势有望稳中小幅上涨,电力现货市场和辅助服务市场机制有望持续推广,容量补偿电价等机制有望出台。双碳目标下的新型电力系统建设,或将持续依赖系统调节手段的丰富和投入。此外,伴随着发改委加大电煤长协保供力度,电煤长协实际履约率有望边际上升,我们认为煤电企业的成本端较为可控。展望未来,我们认为电力运营商的业绩有望大幅改善。电力运营商受益标的:粤电力A、华能国际、华电国际、国电电力等;同时,煤电设备制造商和灵活性改造技术类公司也有望受益于煤电新周期的开启,设备制造商受益标的:东方电气;灵活性改造受益标的:龙源技术、青达环保、西子洁能等。➢风险因素:宏观经济下滑导致用电量增速不及预期,电力市场化改革推进缓慢,电煤长协保供政策的执行力度不及预期。请阅读最后一页免责声明及信息披露http://www.cindasc.com4目录月度专题:高温天气拉动尖峰负荷创新高,顶峰容量短缺激化电力供需矛盾..................................6月度板块及重点上市公司股价表现......................................................................................................................7月度电力需求情况分析..............................................................................................................................................8月度电力供应情况分析...........................................................................................................................................12电力市场月度数据....................................................................................................................................................196月行业重要新闻.....................................................................................................................................................21投资策略及行业主要上市公司估值表..............................................................................................................22风险因素.......................................................................................................................................................................23表目录表1:山西电力市场6月月度交易情况...........................................................................................................20表2:电力行业主要公司估值表.........................................................................................................................22图目录图1:顶峰容量及全国尖峰负荷情况(万千瓦)...........................................................................................6图2:各行业板块表现(%,截止至6月30日)..........................................................................................7图3:电力板块各重点上市公司表现(%,截止至6月30日)..............................................................7图4:全社会分月用电量对比(亿千瓦时)....................................................................................................8图5:全社会分月用电量同比增速对比(%)..................................................................................................8图6:一产分月用电量同比增速情况(%).......................................................................................................8图7:二产分月用电量同比增速情况(%).......................................................................................................8图8:三产分月用电量同比增速情况(%).......................................................................................................9图9:城乡居民分月用电量同比增速情况(%).............................................................................................9图10:制造业分月用电量同比增速情况(%)...............................................................................................9图11:高技术装备制造业分月用电量同比增速情况(%)........................................................................9图12:消费分月用电量同比增速情况(%).................................................................................................10图13:六大高耗能产业分月用电量同比增速情况(%)..........................................................................10图14:高技术装备子行业用电占比和新增贡献率(%)..........................................................................10图15:消费板块子行业用电占比和新增贡献率(%)..............................................................................10图16:六大高耗能板块子行业占比和新增贡献率(%)..........................................................................11图17:分地区5月当月用电量及增速情况...................................................................................................11图18:分地区1-5月累计用电量及增速情况...............................................................................................11图19:电力消费弹性系数情况...........................................................................................................................12图20:全国发电量累计情况................................................................................................................................12图21:全国发电量分月情况................................................................................................................................12图22:火电发电量累计情况................................................................................................................................13图23:火电发电量分月情况................................................................................................................................13图24:水电发电量累计情况................................................................................................................................13图25:水电发电量分月情况................................................................................................................................13图26:核电发电量累计情况................................................................................................................................13图27:核电发电量分月情况................................................................................................................................13图28:风电发电量累计情况................................................................................................................................14图29:风电发电量分月情况................................................................................................................................14图30:太阳能发电量累计情况...........................................................................................................................14图31:太阳能发电量分月情况...........................................................................................................................14图32:分地区分月发电量及增速情况.............................................................................................................14图33:分地区累计发电量及增速情况.............................................................................................................15图34:内陆17省区日均耗煤变化情况(万吨)........................................................................................15图35:沿海8省区日均耗煤变化情况(万吨)..........................................................................................15图36:内陆17省区煤炭库存变化情况(万吨)........................................................................................15图37:沿海8省区煤炭库存变化情况(万吨)..........................................................................................15图38:内陆17省区煤炭可用天数变化情况(天)...................................................................................16图39:沿海8省区煤炭可用天数变化情况(天).....................................................................................16图40:三峡出库量变化情况(立方米/秒)..................................................................................................16图41:三峡水库蓄水量变化情况(立方米/秒)........................................................................................16图42:新增电源装机分月情况...........................................................................................................................17请阅读最后一页免责声明及信息披露http://www.cindasc.com5图43:新增火电装机分月情况...........................................................................................................................17图44:新增风电装机分月情况...........................................................................................................................17图45:新增光伏装机分月情况...........................................................................................................................17图46:分地区5月新增装机情况......................................................................................................................17图47:分地区1-5月累计新增装机情况........................................................................................................18图48:发电设备平均利用小时数及同比情况...............................................................................................18图49:火电发电设备平均利用小时数.............................................................................................................18图50:水电发电设备平均利用小时数.............................................................................................................18图51:核电发电设备平均利用小时数.............................................................................................................18图52:风电发电设备平均利用小时数.............................................................................................................19图53:光伏发电设备平均利用小时数.............................................................................................................19图54:电网公司月度代理购电价格情况(全国平均,元/MWh)......................................................19图55:广东电力市场日前现货日度均价情况(元/MWh)....................................................................20图56:广东电力市场实时现货日度均价情况(元/MWh)....................................................................20图57:山西电力市场日前现货日度均价情况(元/MWh)....................................................................20图58:山西电力市场实时现货日度均价情况(元/MWh)....................................................................20图59:山东电力市场日前现货日度均价情况(元/MWh)....................................................................21图60:山东电力市场实时现货日度均价情况(元/MWh)....................................................................21请阅读最后一页免责声明及信息披露http://www.cindasc.com6月度专题:高温天气拉动尖峰负荷创新高,顶峰容量短缺激化电力供需矛盾高温天气提早到来,全国多地在5-6月连续突破高温记录,尖峰负荷持续增长叠加系统顶峰装机不及预期,“迎峰度夏”阶段电力供需矛盾或将持续激化,或出现电力系统紧平衡或“有序用电”情况。气温方面:5月以来,全国多地已经迎来高温天气,且多数为提前到来。截至6月5日,我国已有一半以上的省会级城市迎来高温天气,而且绝大多数为提前到来。杭州4月17日就早早迎来高温,较常年提前近两月。重庆、广州、成都等地的首个高温日提前一个多月,南京、合肥、济南等地偏早20天以上,武汉、天津、长沙、海口也比常年平均值偏早超过10天。南方与北方分别于5-6月出现连续高温。5月30日,全国共有18个站点打破当地观测史最高气温纪录,绝大多数站点位于云南。另有178个站点打破当地5月最高气温纪录,主要分布在湖南、江西、福建、广东、广西、贵州、四川、云南。广东有61个站点打破5月最热纪录,占全省站点的71%。6月24日,京津冀出现大范围38℃以上高温天气。北京,天津、河北廊坊、霸州等站点截至24日14时,连续三天出现40℃以上高温天气。负荷方面:高温天气拉动用电量和最高负荷快速增长。5月22日,南方电网统调负荷今年首次突破2亿千瓦大关,较去年提前36天;5月31日,南方电网最高统调负荷2.22亿千瓦,同比增长13.5%,接近历史最大值。据北极星输配电网,6月端午假日期间,华北电网最大负荷达2.82亿千瓦,创2023年新高。5月,全国电力消费增速较为可观,当月电力消费增长7.4%;1-5月全国累计电力消费增速为5.23%,累计同比增速接连创年内新高。来水方面:5月以来来水情况较一季度有所好转,但同比仍处于低位。受2022年8月川渝地区高温干旱影响,长江来水情况较差,自7月后便大幅低于往年同期水位。同时,自2022年三季度以来雨水补库效果不及预期,长江干流水位长期处于同期最低水位。虽然5月以来三峡水位有所抬升,但其6月再度下行,截止7月2日,长江三峡水库出库流量同比下跌52.59%。云贵地区同样经历干旱,今年以来,云南久旱少雨,多地达重旱至特旱。据中国气象局,4月18日,云南省启动了抗旱三级应急响应。5月以来,云南虽有降水,但未能扭转干旱局面。据每日经济新闻,云南降水过程对旱情缓解有限,至6月初全省大部地区无有效降雨,局地旱情仍将持续和发展。图1:顶峰容量及全国尖峰负荷情况(万千瓦)资料来源:Wind,中电联,信达证券研发中心-100040009000140001900060000700008000090000100000110000120000130000140000150000160000201520162017201820192020202120222023E剩余顶峰容量裕度(右轴)顶峰容量情况(左轴)全国主要电网最高用电负荷(含备用)(左轴)请阅读最后一页免责声明及信息披露http://www.cindasc.com7影响:尖峰负荷持续增长,但顶峰电源装机不及预期,电力供需矛盾年内或将再度激化。2022年全国尖峰负荷约12.92亿千瓦;据国网能研院预测,2023年尖峰负荷预计为13.7亿千瓦。但火电等顶峰电源增长缓慢,2023年可投产火电装机为2021年左右开工建设项目,我们预计投产规模约为4000万千瓦;水电核电可投产装机为“十三五”中期开工建设项目,预计合计投产规模为1000万千瓦。据我们计算,2023年内顶峰容量约为15.1亿千瓦,将首度少于全国用电尖峰负荷(含备用)。“迎峰度夏”阶段,极端高温天气提早到来并持续,拉动尖峰负荷增长,但水电出力同比降低,叠加火电顶峰装机增长不及预期,本身顶峰容量裕度已然不足的电力系统或将出现供需矛盾紧张的情况,电力系统紧平衡甚至“有序用电”出现的时间或将更早,出现的范围或将更为广大。月度板块及重点上市公司股价表现6月电力及公用事业板块下跌1.5%,表现劣于大盘;6月沪深300上涨1.2%到3842.5;涨幅前三的行业分别是家电(13.0%)、汽车(9.9%)、通信(9.5%)。图2:各行业板块表现(%,截止至6月30日)资料来源:Wind,信达证券研发中心6月电力板块重点上市公司中涨幅前三的分别为南网能源(16.15%)、龙源电力(8.23%)、浙江新能(3.04%)。图3:电力板块各重点上市公司表现(%,截止至6月30日)资料来源:Wind,信达证券研发中心13.09.99.58.14.34.14.13.63.63.42.82.22.11.61.41.20.70.10.1-0.3-0.6-1.0-1.2-1.5-1.5-1.7-2.4-3.9-4.0-6.0-4.0-2.00.02.04.06.08.010.012.014.016.158.233.041.010.790.480.140.00-0.24-0.70-0.92-1.10-1.75-2.00-2.11-2.50-2.51-2.58-2.67-3.43-4.00-4.09-4.60-5.37-6.13-6.17-7.79-8.41-9.04-9.81-12.76-15.00-10.00-5.000.005.0010.0015.0020.00请阅读最后一页免责声明及信息披露http://www.cindasc.com8月度电力需求情况分析1.用电情况:全社会电力消费需求维持高速增长5月份全社会用电量7222亿千瓦时,同比增长7.40%,涨幅较4月缩小0.93pct。1-5月,全社会用电量35325亿千瓦时,同比增长5.23%,涨幅较1-4月扩大0.54pct。5月全社会电力消费需求持续增长。图4:全社会分月用电量对比(亿千瓦时)图5:全社会分月用电量同比增速对比(%)资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心2.分行业:二产电力消费保持稳健增长,三产居民用电量增速大幅抬升分行业来看,5月一、二、三产业和城乡居民生活用电量分别为104、4958、1285、876亿千瓦时,同比变化16.89%、4.08%、20.89%、8.18%(涨幅较4月变化4.59pct、-3.48pct、3.01pct和7.31pct)。二产电力消费保持稳健增长,三产居民用电量增速大幅抬升。1-5月,一二三产和城乡居民累计用电量分别为456、23643、6136、5090亿千瓦时,同比变化11.60%,4.90%、9.80%、1.10%(涨幅较4月变化1.30pct、-0.10pct、2.80pct和0.80pct)。图6:一产分月用电量同比增速情况(%)图7:二产分月用电量同比增速情况(%)资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心4,0005,0006,0007,0008,0009,00010,00011,00012,00013,00014,0001-234567891011122020202120222023-10-505101520251-234567891011122020202120222023-10-505101520253035401-234567891011122020202120222023-20-15-10-50510152025301-234567891011122020202120222023请阅读最后一页免责声明及信息披露http://www.cindasc.com9图8:三产分月用电量同比增速情况(%)图9:城乡居民分月用电量同比增速情况(%)资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心3.分板块:高技术装备制造业和消费行业用电保持高速增长,高能耗行业用电需求有所下降分板块来看,5月制造业板块同比增速有所回落;其中,高技术装备制造板块(包含汽车制造业,计算机、通信和其他电子设备制造业,医药制造业,金属制品业,通用设备制造业,专用设备制造业,电气机械和器材制造业,仪器仪表制造业,铁路、船舶、航空航天和其他运输设备制造业)和消费板块(包含交通运输、仓储、邮政业,信息传输、软件和信息技术服务业,批发和零售业,住宿和餐饮业,金融业,房地产业)用电量同比保持高速增长。六大高耗能产业板块(包括黑色金属冶炼及压延加工业,有色金属冶炼及压延加工业,化学原料及化学制品制造业,非金属矿物制品业,石油、煤炭及其他燃料加工业,电力、热力的生产和供应业)用电量同比增速有所下跌。图10:制造业分月用电量同比增速情况(%)图11:高技术装备制造业分月用电量同比增速情况(%)资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心-25-15-55152535451-234567891011122020202120222023-25-15-55152535451-234567891011122020202120222023-30-20-100102030401-234567891011122020202120222023-30-20-1001020304050601-234567891011122020202120222023请阅读最后一页免责声明及信息披露http://www.cindasc.com10图12:消费分月用电量同比增速情况(%)图13:六大高耗能产业分月用电量同比增速情况(%)资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心分板块看,制造业板块用电量3799.86亿千瓦时,5月同比上升4.04%(涨幅较4月收窄3.08pct);高技术装备制造板块用电量839.50亿千瓦时,5月同比上升11.36%(涨幅较4月收窄1.6pct);六大高耗能板块用电量2954.39亿千瓦时,5月同比上升2.13%(涨幅较4月收窄4.65pct);消费板块用电量813.93亿千瓦时,5月同比增长25.09%(涨幅较4月扩大2.59pct)。分子行业看,高技术装备制造板块中用电量占比前三的为计算机通信设备制造业(24.96%)、金属制品业(24.69%)和电气机械制造业(16.88%),新增用电贡献率排名前三的为电气机械制造业(38.01%)、计算机通信设备制造业(25.02%)、汽车制造业(15.08%)。消费板块中占比前三的为批发和零售业(33.73%)、交通运输、仓储及邮政业(22.61%)和房地产业(16.52%),新增用电贡献率排名前三的为批发和零售业(37.79%)、交通运输业(24.05%)、房地产业(16.19%)。六大高耗能板块中占比前三的为电力热力生产及供应业(26.08%)、有色金属冶炼及压延加工业(21.93%)和黑色金属冶炼及压延加工业(17.53%),新增用电贡献率排名前三的为有色金属冶炼及压延加工业(65.09%)、电力热力供应业(50.71%)、非金属制品业(36.39%)。图14:高技术装备子行业用电占比和新增贡献率(%)图15:消费板块子行业用电占比和新增贡献率(%)资料来源:Wind,中电联,信达证券研发中心资料来源:Wind,中电联,信达证券研发中心-30-20-1001020304050601-234567891011122020202120222023-20-15-10-50510152025301-234567891011122020202120222023-50510152025303540占比(%)新增贡献率(%)0510152025303540占比(%)新增贡献率(%)请阅读最后一页免责声明及信息披露http://www.cindasc.com11图16:六大高耗能板块子行业占比和新增贡献率(%)资料来源:Wind,中电联,信达证券研发中心4.分地区:经济发达省份用电量领跑,沿海地区省份增速靠前分地区来看,5月份,全社会用电量排名前五的省份分别为广东(740亿千瓦时)、山东(621亿千瓦时)、江苏(611亿千瓦时)、浙江(488亿千瓦时)、内蒙古(388亿千瓦时),大部分为经济发达省份。全社会用电量增速前五的省份分别为:上海(33.03%)、海南(27.1%)、广西(17.11%)、广东(14.52%)、江苏(11.66%);增速前五大部分同样为沿海省份。图17:分地区5月当月用电量及增速情况资料来源:中电联,信达证券研发中心图18:分地区1-5月累计用电量及增速情况资料来源:中电联,信达证券研发中心-100-80-60-40-20020406080占比(%)新增贡献率(%)-10-505101520253035400100200300400500600700800当月用电量(亿千瓦时)增速(%)-10-5051015200500100015002000250030003500累计用电量(亿千瓦时)增速(%)请阅读最后一页免责声明及信息披露http://www.cindasc.com12电力消费弹性系数方面,2023年一季度,我国GDP增速4.5%,用电量增速3.6%,弹性系数为0.8,较上个季度上升0.8004。图19:电力消费弹性系数情况资料来源:Wind,信达证券研发中心月度电力供应情况分析1.5月发电量情况分析:水光风发电增速环比下降,火电发电增速涨幅扩大5月,全社会发电量6886亿千瓦时,同比增长5.60%,涨幅较4月缩窄0.50pct。分电源类型看,火电发电量4713亿千瓦时,同比增长15.90%,涨幅较4月扩大4.40pct;水电发电量820亿千瓦时,同比下降32.9%,降幅较4月扩大7.00pct;核电发电量369亿千瓦时,同比增长6.30%,涨幅较4月扩大0.60pct;风电发电量835亿千瓦时,同比增长22.60%,涨幅较4月收窄4.85pct;太阳能发电量241亿千瓦时,同比上升0.10%,涨幅相较于4月收窄12.26pct。由于西南来水情况不及去年以及风光新能源消纳问题,清洁能源同比增速下降;火电弥补用电缺口发电量保持高速增长。图20:全国发电量累计情况图21:全国发电量分月情况资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心-10-50510152025-1.000.001.002.003.004.005.006.002015-032015-052015-072015-092015-112016-012016-032016-052016-072016-092016-112017-012017-032017-052017-072017-092017-112018-012018-032018-052018-072018-092018-112019-012019-032019-052019-072019-092019-112020-012020-032020-052020-072020-092020-112021-012021-032021-052021-072021-092021-112022-012022-032022-052022-072022-092022-112023-012023-03电力消费弹性系数(左轴)GDP当季同比增速(%)(左轴)用电量季度同比增速(%)(右轴)0510152025010,00020,00030,00040,00050,00060,00070,00080,00090,000100,0002023-052023-042023-032023-01&022022-122022-112022-102022-092022-082022-072022-062022-052022-042022-032022-01&022021-122021-112021-102021-092021-082021-072021-062021-052021-042021-032021-01&02发电量累计值(亿千瓦时,左轴)发电量累计同比(%,右轴)-10-5051015202502,0004,0006,0008,00010,00012,00014,00016,0002023-052023-042023-032023-01&022022-122022-112022-102022-092022-082022-072022-062022-052022-042022-032022-01&022021-122021-112021-102021-092021-082021-072021-062021-052021-042021-032021-01&02发电量当月值(亿千瓦时,左轴)发电量当月同比(%,右轴)请阅读最后一页免责声明及信息披露http://www.cindasc.com13图22:火电发电量累计情况图23:火电发电量分月情况资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心图24:水电发电量累计情况图25:水电发电量分月情况资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心图26:核电发电量累计情况图27:核电发电量分月情况资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心-10-50510152025010,00020,00030,00040,00050,00060,00070,0002023-052023-042023-032023-01&022022-122022-112022-102022-092022-082022-072022-062022-052022-042022-032022-01&022021-122021-112021-102021-092021-082021-072021-062021-052021-042021-032021-01&02火电发电量累计值(亿千瓦时,左轴)火电发电量累计同比(%,右轴)-15-10-505101520253002,0004,0006,0008,00010,00012,0002023-052023-042023-032023-01&022022-122022-112022-102022-092022-082022-072022-062022-052022-042022-032022-01&022021-122021-112021-102021-092021-082021-072021-062021-052021-042021-032021-01&02火电发电量当月值(亿千瓦时,左轴)火电发电量当月同比(%,右轴)-25-20-15-10-5051015202502,0004,0006,0008,00010,00012,00014,00016,0002023-052023-042023-032023-01&022022-122022-112022-102022-092022-082022-072022-062022-052022-042022-032022-01&022021-122021-112021-102021-092021-082021-072021-062021-052021-042021-032021-01&02水电发电量累计值(亿千瓦时,左轴)水电发电量累计同比(%,右轴)-40-30-20-1001020304005001,0001,5002,0002,5002023-052023-042023-032023-01&022022-122022-112022-102022-092022-082022-072022-062022-052022-042022-032022-01&022021-122021-112021-102021-092021-082021-072021-062021-052021-042021-032021-01&02水电发电量当月值(亿千瓦时,左轴)水电发电量当月同比(%,右轴)051015202505001,0001,5002,0002,5003,0003,5004,0004,5002023-052023-042023-032023-01&022022-122022-112022-102022-092022-082022-072022-062022-052022-042022-032022-01&022021-122021-112021-102021-092021-082021-072021-062021-052021-042021-032021-01&02核电发电量累计值(亿千瓦时,左轴)核电发电量累计同比(%,右轴)-15-10-505101520253001002003004005006007008002023-052023-042023-032023-01&022022-122022-112022-102022-092022-082022-072022-062022-052022-042022-032022-01&022021-122021-112021-102021-092021-082021-072021-062021-052021-042021-032021-01&02核电发电量当月值(亿千瓦时,左轴)核电发电量当月同比(%,右轴)请阅读最后一页免责声明及信息披露http://www.cindasc.com14图28:风电发电量累计情况图29:风电发电量分月情况资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心图30:太阳能发电量累计情况图31:太阳能发电量分月情况资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心图32:分地区分月发电量及增速情况料来源:中电联,信达证券研发中心-20-100102030405060708001,0002,0003,0004,0005,0006,0007,0008,0009,0002023-052023-042023-032023-01&022022-122022-112022-102022-092022-082022-072022-062022-052022-042022-032022-01&022021-122021-112021-102021-092021-082021-072021-062021-052021-042021-032021-01&02风电发电量累计值(亿千瓦时,左轴)风电发电量累计同比(%,右轴)-40-2002040608002004006008001,0001,2001,4001,6002023-052023-042023-032023-01&022022-122022-112022-102022-092022-082022-072022-062022-052022-042022-032022-01&022021-122021-112021-102021-092021-082021-072021-062021-052021-042021-032021-01&02风电发电量当月值(亿千瓦时,左轴)风电发电量当月同比(%,右轴)05101520253005001,0001,5002,0002,5002023-052023-042023-032023-01&022022-122022-112022-102022-092022-082022-072022-062022-052022-042022-032022-01&022021-122021-112021-102021-092021-082021-072021-062021-052021-042021-032021-01&02太阳能发电量累计值(亿千瓦时,左轴)太阳能发电量累计同比(%,右轴)-10-50510152025300501001502002503003504002023-052023-042023-032023-01&022022-122022-112022-102022-092022-082022-072022-062022-052022-042022-032022-01&022021-122021-112021-102021-092021-082021-072021-062021-052021-042021-032021-01&02太阳能发电量当月值(亿千瓦时,左轴)太阳能发电量当月同比(%,右轴)-30-20-100102030405060700100200300400500600700广东内蒙古江苏山东新疆浙江四川山西河北云南安徽福建河南湖北陕西广西贵州辽宁宁夏湖南甘肃江西黑龙江重庆吉林青海上海天津海南北京西藏分月发电量(亿千瓦时,左轴)同比增长(%,右轴)请阅读最后一页免责声明及信息披露http://www.cindasc.com15图33:分地区累计发电量及增速情况料来源:中电联,信达证券研发中心截至6月29日,内陆17省煤炭库存8854.5万吨,较上周增加242.7万吨,周环比上升2.82%;内陆17省电厂日耗为361.2万吨,较上周增加15.6万吨/日,周环比上升4.51%;可用天数为24.5天,较上周下降0.4天。截至6月29日,沿海8省煤炭库存3726.8万吨,较上周增加88.2万吨,周环比上升2.42%;沿海8省电厂日耗为211.4万吨,较上周增加5.0万吨/日,周环比上升2.42%;可用天数为17.6天,较上周下降0.1天。图34:内陆17省区日均耗煤变化情况(万吨)图35:沿海8省区日均耗煤变化情况(万吨)资料来源:CCTD,信达证券研发中心资料来源:CCTD,信达证券研发中心图36:内陆17省区煤炭库存变化情况(万吨)图37:沿海8省区煤炭库存变化情况(万吨)资料来源:CCTD,信达证券研发中心资料来源:CCTD,信达证券研发中心-10-5051015050010001500200025003000内蒙古广东山东江苏新疆山西浙江四川河北安徽河南云南陕西福建湖北广西贵州辽宁宁夏甘肃湖南江西黑龙江吉林重庆上海青海天津北京海南西藏累计发电量(亿千瓦时,左轴)同比增长(%,右轴)150.00200.00250.00300.00350.00400.00450.001-12-13-14-15-16-17-18-19-110-111-112-120202021202220230.0050.00100.00150.00200.00250.00300.001-12-13-14-15-16-17-18-19-110-111-112-120202021202220233000.004000.005000.006000.007000.008000.009000.0010000.001-12-13-14-15-16-17-18-19-110-111-112-120202021202220231000.001500.002000.002500.003000.003500.004000.001-12-13-14-15-16-17-18-19-110-111-112-12020202120222023请阅读最后一页免责声明及信息披露http://www.cindasc.com16图38:内陆17省区煤炭可用天数变化情况(天)图39:沿海8省区煤炭可用天数变化情况(天)资料来源:CCTD,信达证券研发中心资料来源:CCTD,信达证券研发中心截至7月3日,三峡出库流量11600立方米/秒,同比下降51.87%,周环比下降12.12%。截至7月3日,三峡蓄水量198亿方,同比上升10.0%,周环比下降2.94%。图40:三峡出库量变化情况(立方米/秒)图41:三峡水库蓄水量变化情况(亿方)资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心2.新增发电设备情况分析:光伏装机持续高增,火电装机同比大幅度上升分电源看,5月全国总新增装机2612万千瓦,其中新增火电装机936万千瓦,新增水电装机79万千瓦,新增核电装机0万千瓦,新增风电装机216万千瓦,新增光伏装机1290万千瓦。光伏装机延续开年以来良好装机并网态势,5月装机量同比增速达88.87%。由于低基数效应,2023年5月火电装机容量增速显著提升,为2240%。5.0010.0015.0020.0025.0030.0035.001-12-13-14-15-16-17-18-19-110-111-112-120202021202220230.005.0010.0015.0020.0025.0030.0035.0040.001-12-13-14-15-16-17-18-19-110-111-112-120202021202220230.0010000.0020000.0030000.0040000.0050000.0060000.0001-0101-1601-3102-1503-0203-1704-0104-1605-0105-1605-3106-1506-3007-1507-3008-1408-2909-1309-2810-1310-2811-1211-2712-1212-27202320222021202020190.0050.00100.00150.00200.00250.00300.00350.00400.00450.001-12-13-14-15-16-17-18-19-110-111-112-120192020202120222023请阅读最后一页免责声明及信息披露http://www.cindasc.com17图42:新增电源装机分月情况图43:新增火电装机分月情况资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心图44:新增风电装机分月情况图45:新增光伏装机分月情况资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心分地区看,5月新增火电装机排名前三的省份为陕西(252万千瓦)、上海(140万千瓦)、广东(118万千瓦);新增水电装机排名前三的省份为河北(30万千瓦)、山东(30万千瓦)、广西(7万千瓦);新增风电装机排名前三的省份为云南(69万千瓦)、内蒙古(24万千瓦)、新疆(22万千瓦);新增光伏装机排名前三的省份为河南(129万千瓦)、山东(111万千瓦)、陕西(108万千瓦)。图46:分地区5月新增装机情况资料来源:中电联,信达证券研发中心-100-5005010015020025030035001,0002,0003,0004,0005,0006,0007,0008,0002021-01&022021-032021-042021-052021-062021-072021-082021-092021-102021-112021-122022-01&022022-032022-042022-052022-062022-072022-082022-092022-102022-112022-122023-01&022023-032023-042023-05当月全国新增装机(万千瓦,左轴)全国新增电源同比增速(%,右轴)-50005001,0001,5002,0002,50002004006008001,0001,2001,4001,6001,8002,0002021-01&022021-032021-042021-052021-062021-072021-082021-092021-102021-112021-122022-01&022022-032022-042022-052022-062022-072022-082022-092022-102022-112022-122023-01&022023-032023-042023-05当月火电新增装机(万千瓦,左轴)新增火电同比增速(%,右轴)-100-5005010015020025030005001,0001,5002,0002,5002021-01&022021-032021-042021-052021-062021-072021-082021-092021-102021-112021-122022-01&022022-032022-042022-052022-062022-072022-082022-092022-102022-112022-122023-01&022023-032023-042023-05当月风电新增装机(万千瓦,左轴)新增风电同比增速(%,右轴)-100010020030040050005001,0001,5002,0002,5002021-01&022021-032021-042021-052021-062021-072021-082021-092021-102021-112021-122022-01&022022-032022-042022-052022-062022-072022-082022-092022-102022-112022-122023-01&022023-032023-042023-05当月太阳能新增装机(万千瓦,左轴)新增太阳能同比增速(%,右轴)050100150200250300350400当月新增火电装机(万千瓦)当月新增水电装机(万千瓦)当月新增风电装机(万千瓦)当月新增太阳能装机(万千瓦)当月新增核电装机(万千瓦)请阅读最后一页免责声明及信息披露http://www.cindasc.com18图47:分地区1-5月累计新增装机情况资料来源:中电联,信达证券研发中心3.月度发电设备利用情况分析:水电持续下滑,光伏有所下降,风电大幅增长1-5月全国发电设备平均利用小时数1430小时,同比降低2.19%。其中,火电平均利用小时1765小时,同比上升2.62%;水电平均利用小时数967小时,同比降低23.30%;核电平均利用小时数3122小时,同比上升1.33%;风电平均利用小时数1081小时,同比上升10.76%;光伏平均利用小时数535小时,同比下降4.97%。图48:发电设备平均利用小时数及同比情况图49:火电发电设备平均利用小时数资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心图50:水电发电设备平均利用小时数图51:核电发电设备平均利用小时数资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心02004006008001000累计新增火电装机(万千瓦)累计新增水电装机(万千瓦)累计新增风电装机(万千瓦)累计新增太阳能装机(万千瓦)当月新增核电装机(万千瓦)-5-5-4-4-3-3-2-2-1-1005001,0001,5002,0002,5003,0003,5004,0001~234567891011122023平均利用小时(h)2022平均利用小时(h)2023同比增长(%)2022同比增长(%)-8-6-4-2024605001,0001,5002,0002,5003,0003,5004,0004,5005,0001~234567891011122023平均利用小时(h)2022平均利用小时(h)2023同比增长(%)2022同比增长(%)-30-25-20-15-10-505101505001,0001,5002,0002,5003,0003,5004,0001~234567891011122023平均利用小时(h)2022平均利用小时(h)2023同比增长(%)2022同比增长(%)-6-5-4-3-2-101234501,0002,0003,0004,0005,0006,0007,0008,0001~234567891011122023平均利用小时(h)2022平均利用小时(h)2023同比增长(%)2022同比增长(%)请阅读最后一页免责声明及信息披露http://www.cindasc.com19图52:风电发电设备平均利用小时数图53:光伏发电设备平均利用小时数资料来源:Wind,信达证券研发中心资料来源:Wind,信达证券研发中心电力市场月度数据1.电网公司月度代理购电价格:代理购电均价环比有所下降,同比上升明显7月,全国平均的电网公司月度代理购电价格为404.33元/MWh,相较燃煤基准价上浮9.57%;月度代理购电价格环比下跌0.74%,同比上浮4.41%。图54:电网公司月度代理购电价格情况(全国平均,元/MWh)资料来源:北极星电力网,信达证券研发中心2.广东电力市场:广东7月月度交易价格环比上涨,6月月度交易价格有所下跌7月,广东电力市场月度中长期交易均价为517.07元/MWh,相比燃煤基准电价463元/MWh上浮11.68%,环比上月下降2.76pct。其中,双边协商交易均价521.66元/MWh,挂牌交易均价为508.8元/MWh,集中竞价均价为501.69元/MWh,可再生能源交易(电能量)均价为508.09元/MWh。5月,广东电力市场日前现货交易均价为427.82元/MWh,环比下降6.25%;实时现货交易均价为482.59元/MWh,环比下降10.62%。-30-20-10010203005001,0001,5002,0002,5001~234567891011122023平均利用小时(h)2022平均利用小时(h)2023同比增长(%)2022同比增长(%)-6-4-20246802004006008001,0001,2001,4001,6001~234567891011122023平均利用小时(h)2022平均利用小时(h)2023同比增长(%)2022同比增长(%)350.00360.00370.00380.00390.00400.00410.00420.00430.00440.00450.001月2月3月4月5月6月7月8月9月10月11月12月电价均价2023电价均价2022燃煤基准价(平均值)燃煤基准价上浮20%(平均值)请阅读最后一页免责声明及信息披露http://www.cindasc.com20图55:广东电力市场日前现货日度均价情况(元/MWh)图56:广东电力市场实时现货日度均价情况(元/MWh)资料来源:泛能网,信达证券研发中心资料来源:泛能网,信达证券研发中心3.山西电力市场:山西6月月度交易顶格上浮,现货交易价格环比下降6月,山西电力市场月度中长期交易均价为400.36元/MWh,相比燃煤基准电价332元/MWh上浮20.59%。其中,战略性新兴产业挂牌电力直接交易均价152.24元/MWh,普通用户双边协商电力直接交易(新能源)均价为383.14元/MWh,月度榆林用电双边协商电力直接交易均价为398.4元/MWh,月度集中出清交易均价为387.2元/MWh,月度滚动出清交易均价为465.75元/MWh。表1:山西电力市场6月月度交易情况月度交易名称交易成交均价(元/MWh)战略性新兴产业挂牌电力直接交易152.24普通用户双边协商电力直接交易(新能源)383.14低压用户双边协商电力直接交易(新能源)320.53月度低压用户挂牌电力直接交易(火电)398.4月度榆林用电双边协商电力直接交易398.4月度集中出清交易387.2月度滚动出清交易465.75旬度集中出清交易294.84旬度滚动出清交易453.66平均值400.36资料来源:泛能网,信达证券研发中心6月,山西电力市场日前现货交易均价为344.38元/MWh,环比下降2.20%;实时现货交易均价为358.44元/MWh,环比下降6.00%。图57:山西电力市场日前现货日度均价情况(元/MWh)图58:山西电力市场实时现货日度均价情况(元/MWh)资料来源:泛能网,信达证券研发中心资料来源:泛能网,信达证券研发中心0.00200.00400.00600.00800.001000.001200.001/12/13/14/15/16/17/18/19/110/111/112/1202220230.00200.00400.00600.00800.001000.001200.001400.001/12/13/14/15/16/17/18/19/110/111/112/1202220230.00100.00200.00300.00400.00500.00600.00700.001/12/13/14/15/16/17/18/19/110/111/112/1202220230.00100.00200.00300.00400.00500.00600.00700.001/12/13/14/15/16/17/18/19/110/111/112/120222023请阅读最后一页免责声明及信息披露http://www.cindasc.com214.山东电力市场:山东6月现货均价有所上涨6月,山东电力市场日前现货交易均价为388.41元/MWh,环比上涨7.21%;实时现货交易均价为379.31元/MWh,环比上涨0.98%。图59:山东电力市场日前现货日度均价情况(元/MWh)图60:山东电力市场实时现货日度均价情况(元/MWh)资料来源:泛能网,信达证券研发中心资料来源:泛能网,信达证券研发中心6月行业重要新闻(1)宁夏送湖南±800千伏特高压直流输电工程开工6月11日,我国首个沙漠、戈壁、荒漠地区风电光伏基地外送电的特高压工程——宁夏送湖南±800千伏特高压直流输电工程开工建设,工程总投资281亿元。“宁电入湘”工程配套电源装机容量共计1764万千瓦,将推动宁夏电网外送能力从1400万千瓦提升到2200万千瓦、新能源装机突破5000万千瓦,大幅带动宁夏新能源就地消纳和新能源大范围优化配置,从根本上解决宁夏中南部地区新能源并网消纳难题。工程投产后,每年将为湖南增加360亿~400亿度的用电量。(2)国家能源局发布《风电场改造升级和退役管理办法》6月5日,国家能源局印发《风电场改造升级和退役管理办法》。《办法》聚焦老旧风电场的组织管理、财政补贴、上网电价、电网接入、用地保障、循环利用和处置等,着力做好政策衔接,填补了风电场改造升级和退役管理的政策空白。(3)福建启动2023年200万千瓦海上风电竞配6月13日,福建省启动2023年海上风电市场化竞配,共5个场址、200万千瓦。投资主体需承诺按10%/2h配建电化学储能,提高可再生能源消纳能力,与海上风电项目同步建成并网,否则视为不满足竞争配置条件。(4)国家发展改革委召开电视电话会议,部署2023年全国能源迎峰度夏工作6月14日,国家发展改革委组织召开全国电视电话会议,安排部署2023年能源迎峰度夏工作。会议全面分析研判能源迎峰度夏供需形势,对今年迎峰度夏能源保供各项工作进行再部署再安排,全力确保迎峰度夏能源电力供应保障平稳有序。0.00100.00200.00300.00400.00500.00600.00700.00800.001/12/13/14/15/16/17/18/19/110/111/112/120222023(100.00)0.00100.00200.00300.00400.00500.00600.00700.00800.00900.001/12/13/14/15/16/17/18/19/110/111/112/120222023请阅读最后一页免责声明及信息披露http://www.cindasc.com22投资策略及行业主要上市公司估值表我们认为,国内历经多轮电力供需关系紧张之后,电力板块有望迎来盈利改善和价值重估。电力供需矛盾紧张的态势下,煤电顶峰价值凸显;在电力市场化改革的持续推进下,电价趋势有望稳健中小幅上涨,电力现货市场和辅助服务市场机制有望持续推广,容量补偿电价等机制有望出台。双碳目标下的新型电力系统建设,或将持续依赖系统调节手段的丰富和投入。此外,伴随着发改委加大电煤长协保供力度,电煤长协实际履约率有望边际上升,我们认为煤电企业的成本端较为可控。展望未来,在电力供需偏紧和电力市场化改革加速的催化下,煤电自2021年以来的业绩持续亏损状态有望大幅改善,有望受益于电量和电价的齐升。电力运营商受益标的:粤电力A、华能国际、华电国际、国电电力等;同时,煤电设备制造商和灵活性改造技术类公司也有望受益于煤电新周期的开启,设备制造商受益标的:东方电气;灵活性改造受益标的:龙源技术、青达环保、西子洁能等。表2:电力行业主要公司估值表股票名称收盘价归母净利润(百万元)EPS(元/股)PE2022A2023E2024E2025E2022A2023E2024E2025E2022A2023E2024E2025E火电板块华能国际9.45-7387.129817.1712348.5114301.20-0.470.630.790.91-16.1715.1112.0110.37国电电力3.872824.667039.168442.429628.880.160.390.470.549.819.808.187.17华电国际6.784079.385100.706330.367436.000.550.500.620.7319.7913.6010.959.32大唐发电3.1999.813545.855003.406144.280.010.190.270.33581.4516.6511.809.61浙能电力5.07-410.176477.007673.248729.21-0.020.480.570.65-125.8810.508.867.79湖北能源4.57-1822.452138.002501.002955.00-0.140.330.380.45-25.6814.0412.0010.16申能股份6.981162.542798.343450.593899.210.180.570.700.7923.7312.259.938.79上海电力10.901082.472077.962694.113271.020.220.740.961.1624.9014.7811.409.39深圳能源6.45320.772411.583500.624274.830.110.510.740.9087.9012.728.777.18内蒙华电4.062198.613232.603661.754077.220.460.500.560.6213.768.207.246.50广州发展6.171762.011573.501882.002206.000.270.440.530.6212.9313.9011.629.91粤电力A7.361353.861793.012784.803677.730.380.340.530.7014.5321.5513.8810.51皖能电力6.88-3003.921077.491334.211529.67-0.570.480.590.67-9.7014.4811.6910.20水电板块长江电力22.07425.1433333.8535296.6137254.680.191.361.441.5223.8916.2015.3014.49华能水电7.0421309.037553.668245.678858.930.940.420.460.4922.4116.7815.3714.30国投电力12.376801.266345.847282.858040.610.380.850.981.0817.4714.5312.6611.47川投能源14.773515.274618.804879.405209.200.791.041.091.1715.4714.2713.5012.65桂冠电力5.573209.102810.003334.003664.000.410.360.420.4614.1515.6213.1711.98核电板块中国广核3.099964.8511570.7112416.7013022.630.200.230.250.2613.6314.7212.5711.98中国核电7.039009.8310264.3311259.4812480.980.480.540.600.6612.5512.9311.7910.64绿电板块三峡能源5.367155.489106.9211049.1212760.140.250.320.390.4522.6016.8413.8912.02龙源电力21.025112.198258.949513.5211052.590.610.991.141.3229.9621.3318.5215.94新天绿能8.822294.122559.313221.123768.810.550.610.770.9017.5914.4311.469.80浙江新能12.62775.201159.501496.501806.000.370.480.620.7530.8326.1720.2816.80江苏新能13.83475.94616.50860.001427.000.530.690.961.6024.2220.0014.348.64吉电股份5.40671.711224.831533.051810.750.240.440.550.6525.3012.309.838.32福能股份8.572593.182942.043218.733535.301.331.161.271.397.977.406.776.16中闽能源5.57729.09869.64939.81995.590.380.460.490.5214.0212.1911.2810.65其南网储能11.201662.531732.351906.902404.510.520.540.600.7527.7220.6618.7714.89请阅读最后一页免责声明及信息披露http://www.cindasc.com23他南网能源6.97553.45840.451265.001694.000.150.220.330.4538.8131.4120.8715.59东方电气19.082854.653797.725065.116064.900.921.221.621.9422.9715.6711.759.81龙源技术6.7888.53136.50314.00409.000.170.260.610.7946.3725.6311.148.56青达环保22.4758.58116.28171.31235.080.620.941.391.9141.7823.7816.1411.76西子洁能16.03203.85339.00545.50670.000.280.460.740.9152.5134.9521.7217.69资料来源:Wind,信达证券研发中心(注:盈利预测来源于万得一致预测,数据截至2023年7月5日)风险因素宏观经济下滑导致用电量增速不及预期、电力市场化改革推进不及预期、电煤长协保供政策的执行力度不及预期等。[Table_Introduction]请阅读最后一页免责声明及信息披露http://www.cindasc.com24研究团队简介左前明,中国矿业大学(北京)博士,注册咨询(投资)工程师,兼任中国信达能源行业首席研究员、业务审核专家委员,中国地质矿产经济学会委员,中国国际工程咨询公司专家库成员,曾任中国煤炭工业协会行业咨询处副处长(主持工作),从事煤炭以及能源相关领域研究咨询十余年,曾主持“十三五”全国煤炭勘查开发规划研究、煤炭工业技术政策修订及企业相关咨询课题上百项,2016年6月加盟信达证券研发中心,负责煤炭行业研究。2019年至今,负责大能源板块研究工作。李春驰,CFA,中国注册会计师协会会员,上海财经大学金融硕士,南京大学金融学学士,曾任兴业证券经济与金融研究院煤炭行业及公用环保行业分析师,2022年7月加入信达证券研发中心,从事煤炭、电力、天然气等大能源板块的研究。高升,中国矿业大学(北京)采矿专业博士,高级工程师,曾任中国煤炭科工集团二级子企业投资经营部部长,曾在煤矿生产一线工作多年,从事煤矿生产技术管理、煤矿项目投资和经营管理等工作,2022年6月加入信达证券研发中心,从事煤炭行业研究。邢秦浩,美国德克萨斯大学奥斯汀分校电力系统专业硕士,具有三年实业研究经验,从事电力市场化改革,虚拟电厂应用研究工作,2022年6月加入信达证券研究开发中心,从事电力行业研究。程新航,澳洲国立大学金融学硕士,西南财经大学金融学学士。2022年7月加入信达证券研发中心,从事煤炭、电力行业研究。吴柏莹,吉林大学产业经济学硕士,2022年7月加入信达证券研究开发中心,从事煤炭、煤化工行业的研究。请阅读最后一页免责声明及信息披露http://www.cindasc.com25机构销售联系人区域姓名手机邮箱全国销售总监韩秋月13911026534hanqiuyue@cindasc.com华北区销售总监陈明真15601850398chenmingzhen@cindasc.com华北区销售副总监阙嘉程18506960410quejiacheng@cindasc.com华北区销售祁丽媛13051504933qiliyuan@cindasc.com华北区销售陆禹舟17687659919luyuzhou@cindasc.com华北区销售魏冲18340820155weichong@cindasc.com华北区销售樊荣15501091225fanrong@cindasc.com华北区销售秘侨18513322185miqiao@cindasc.com华北区销售赵岚琦15690170171zhaolanqi@cindasc.com华北区销售张斓夕18810718214zhanglanxi@cindasc.com华北区销售王哲毓18735667112wangzheyu@cindasc.com华东区销售总监杨兴13718803208yangxing@cindasc.com华东区销售副总监吴国15800476582wuguo@cindasc.com华东区销售国鹏程15618358383guopengcheng@cindasc.com华东区销售朱尧18702173656zhuyao@cindasc.com华东区销售戴剑箫13524484975daijianxiao@cindasc.com华东区销售方威18721118359fangwei@cindasc.com华东区销售俞晓18717938223yuxiao@cindasc.com华东区销售李贤哲15026867872lixianzhe@cindasc.com华东区销售孙僮18610826885suntong@cindasc.com华东区销售王爽18217448943wangshuang3@cindasc.com华东区销售石明杰15261855608shimingjie@cindasc.com华东区销售粟琳18810582709sulin@cindasc.com华东区销售曹亦兴13337798928caoyixing@cindasc.com华东区销售王赫然15942898375wangheran@cindasc.com华南区销售总监王留阳13530830620wangliuyang@cindasc.com华南区销售副总监陈晨15986679987chenchen3@cindasc.com华南区销售副总监王雨霏17727821880wangyufei@cindasc.com华南区销售刘韵13620005606liuyun@cindasc.com华南区销售胡洁颖13794480158hujieying@cindasc.com华南区销售郑庆庆13570594204zhengqingqing@cindasc.com华南区销售刘莹15152283256liuying1@cindasc.com华南区销售蔡静18300030194caijing1@cindasc.com华南区销售聂振坤15521067883niezhenkun@cindasc.com华南区销售张佳琳13923488778zhangjialin@cindasc.com华南区销售宋王飞逸15308134748songwangfeiyi@cindasc.com请阅读最后一页免责声明及信息披露http://www.cindasc.com26分析师声明负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。免责声明信达证券股份有限公司(以下简称“信达证券”)具有中国证监会批复的证券投资咨询业务资格。本报告由信达证券制作并发布。本报告是针对与信达证券签署服务协议的签约客户的专属研究产品,为该类客户进行投资决策时提供辅助和参考,双方对权利与义务均有严格约定。本报告仅提供给上述特定客户,并不面向公众发布。信达证券不会因接收人收到本报告而视其为本公司的当然客户。客户应当认识到有关本报告的电话、短信、邮件提示仅为研究观点的简要沟通,对本报告的参考使用须以本报告的完整版本为准。本报告是基于信达证券认为可靠的已公开信息编制,但信达证券不保证所载信息的准确性和完整性。本报告所载的意见、评估及预测仅为本报告最初出具日的观点和判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会出现不同程度的波动,涉及证券或投资标的的历史表现不应作为日后表现的保证。在不同时期,或因使用不同假设和标准,采用不同观点和分析方法,致使信达证券发出与本报告所载意见、评估及预测不一致的研究报告,对此信达证券可不发出特别通知。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,也没有考虑到客户特殊的投资目标、财务状况或需求。客户应考虑本报告中的任何意见或建议是否符合其特定状况,若有必要应寻求专家意见。本报告所载的资料、工具、意见及推测仅供参考,并非作为或被视为出售或购买证券或其他投资标的的邀请或向人做出邀请。在法律允许的情况下,信达证券或其关联机构可能会持有报告中涉及的公司所发行的证券并进行交易,并可能会为这些公司正在提供或争取提供投资银行业务服务。本报告版权仅为信达证券所有。未经信达证券书面同意,任何机构和个人不得以任何形式翻版、复制、发布、转发或引用本报告的任何部分。若信达证券以外的机构向其客户发放本报告,则由该机构独自为此发送行为负责,信达证券对此等行为不承担任何责任。本报告同时不构成信达证券向发送本报告的机构之客户提供的投资建议。如未经信达证券授权,私自转载或者转发本报告,所引起的一切后果及法律责任由私自转载或转发者承担。信达证券将保留随时追究其法律责任的权利。评级说明风险提示证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。投资建议的比较标准股票投资评级行业投资评级本报告采用的基准指数:沪深300指数(以下简称基准);时间段:报告发布之日起6个月内。买入:股价相对强于基准20%以上;看好:行业指数超越基准;增持:股价相对强于基准5%~20%;中性:行业指数与基准基本持平;持有:股价相对基准波动在±5%之间;看淡:行业指数弱于基准。卖出:股价相对弱于基准5%以下。

VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP