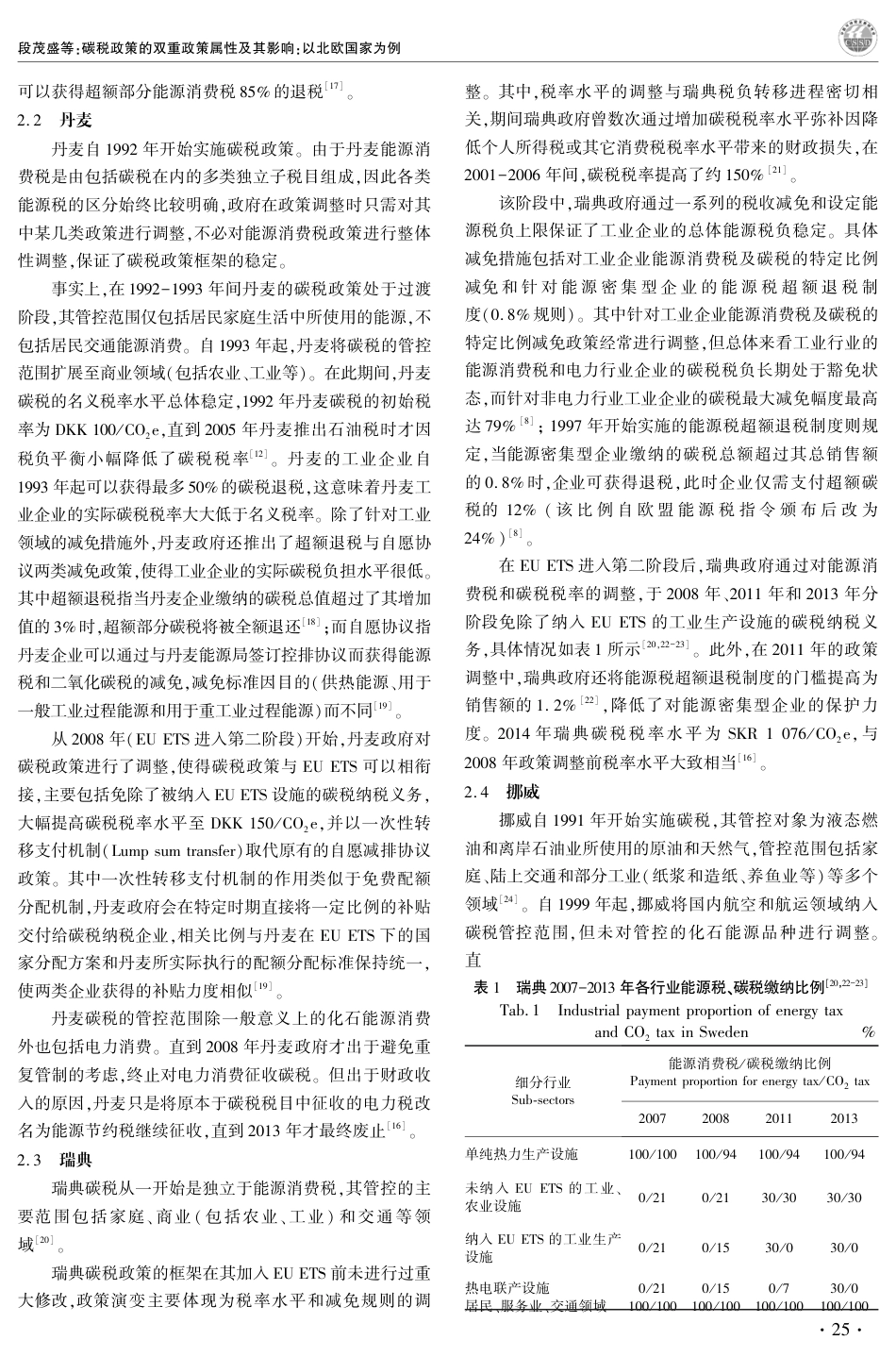

收稿日期:2015-08-15作者简介:段茂盛,博士,研究员,主要研究方向为温室气体减排政策。基金项目:教育部人文社会科学重点研究基地重大项目“碳排放权交易在我国气候变化政策中的定位与目标研究”(编号:13JJD630007)。碳税政策的双重政策属性及其影响:以北欧国家为例段茂盛 张 芃(教育部人文社会科学重点研究基地,清华大学现代管理研究中心,北京 100084)摘要 碳税既是一种控制温室气体排放的政策,也是一种财税政策,其设计需同时满足国家财政和控制温室气体排放两方面的政策要求。 因此在碳税政策设计过程中,需同时考虑并协调碳税政策对增加国家财政收入和控制温室气体排放的作用,具体的协调方式将对碳税政策的框架设计和政策效果产生显著影响。 本文重点梳理了北欧各国碳税的演变历程,分析了北欧碳税政策的特点及其形成原因,并总结分析了在政策实践中碳税的不同表现形式。 北欧国家的碳税政策是世界上最早的碳税实践,在其政策实践过程中表现出了相似的阶段性特征,各国碳税政策设计的主要目的均由早期的国家财政需要逐步转为控制温室气体排放以及与其它控制温室气体排放政策相衔接。 而在每一个阶段中,受相似的政治需求影响,北欧各国的碳税政策设计均表现出一些明显的共性特点,形成了特定的表现形式。 北欧国家碳税政策的演变说明,在碳税政策设计中往往难以充分兼顾财税目的和控制温室气体排放目的,从而更多地受到某一类需求的影响,并在不同政策目标驱动下表现出不同的特点。 因此,在碳税政策设计时,应首先明确碳税政策所要解决的主要问题,并统一政府各部门对碳税作用的认识,以保证碳税政策可以更有针对性,避免其它政治需求对碳税解决主要矛盾的政策效果产生干扰。 北欧国家碳税政策的演变对于我国以及考虑采用碳税政策控制温室气体排放的国家具有重要的启示意义。关键词 北欧;碳税;财税政策;控制温室气体排放中图分类号 F205;X24 文献标识码 A 文章编号 1002-2104(2015)10-0023-07 doi:10. 3969 / j. issn. 1002-2104. 2015. 10. 004 碳税一般指对化石燃料依据其碳含量征收的消费税,是通过调控能源价格间接管控温室气体排放的一类重要政策工具。 事实上,所有针对能源产品征税的税种都具有调控能源价格从而影响能源消费并间接影响温室气体排放的作用。 可以认为所有的能源税都属于广义的碳税,但只有以化石燃料碳含量为计税依据的能源税才是严格意义上的碳税,两者的区别体现为税率水平的设定方式不同。 碳税既是一种控制温...