0证券研究报告储能技术路线选择2021年04月15日——锂电、钠电、氢能、钒电产业链谁将胜出姓名:肖洁(分析师)邮箱:xiaojie@gtjas.com电话:021-38674660证书编号:S08805130800022022春季策略研讨会11请参阅附注免责声明引言:为什么聚焦储能?mNsMpQvNrMmQtOuNnRnMmP9PcM9PsQoOoMpNfQrRtPlOoOoQ7NoPqOxNqRpQxNnPrR2请参阅附注免责声明国泰君安证券2022春季策略研讨会基于碳达峰的测算:储能的装机量大幅低估图1:IEA:2030年光伏、风电、电动车预测资料来源:《2050年净零排放:全球能源行业路线图》按照IEA公布的《2050年净零排放:全球能源行业路线图》的指引,要求到2030年,全球太阳能光伏发电新增装机达到630GW,风力发电的年新增装机达到390GW,这是2020年创纪录新增装机数据的4倍。我们按照中国光伏/风电装机全球占比40%简单测算(252GW、156GW)假设1:我们以2021-2025年复合增速5%,2026-2030年复合增速3%作为用电量的测算,2025年同比2020年累计新增发电量2万亿度电都需要由清洁能源来提供,约占全社会总发电量的20%以上。假设2:我们按照2030年光伏新增装机252GW倒算,2021-2030光伏新增装机的复合增速在17.56%,累计装机复合增速20.42%。(如果以更合理的制造业生产逻辑拟合,2021-2025年假设新增装机复合增速25%,2026-2030年新增装机复合增速依然有10%);假设3:我们按照2030年风电新增装机156GW倒算,2021-2030年风电新增装机的复合增速在8.04%,累计装机复合增速17.54%;3请参阅附注免责声明国泰君安证券2022春季策略研讨会基于碳达峰测算:储能的装机量大幅低估国内光伏风电20202021E2022E2023E2024E2025E2026E2027E2028E2029E2030E10年复合增速光伏新增装机(GW)-线性5058.7869.1081.2395.49112.25131.96155.12182.35214.3725217.56%光伏新增装机(GW)-25%/10%5062.5078.1397.66122.07152.59167.85184.63203.09223.40245.74光伏累计装机(GW)-线性250308.78377.87459.10554.59666.84798.79953.9111361351160320.42%光伏累计装机(GW)-25%/10%250312.50390.63488.28610.35762.94930.791115.41318.51541.91787.7风电新增装机(GW)7277.7984.0490.8098.10105.98114.50123.70133.65144.391568.04%风电累计装机(GW)280357.79441.83532.63630.72736.70851.20974.911108.61253140917.54%全社会发电量(亿度)7417077878.581772858619015494662975021004271034401065431097392021-2025年为5%2026-2030年为3%光伏发电量(亿度)-25%/10%14213934.3849186147768496051171914043166001941322507风电发电量(亿度)41467456.309207.71110013144153531773920317231022611129363全球新能源车全球新能源汽车销量(万辆)-线性300401.28536.75717.95960.321284.51718.22298.23074.14111.9550033.76%全球新能源汽车销量(万辆)-50%/20%300450.00675.001012.51518.82278.12733.83280.53936.64723.95668.7动力电池装机量(GW)1362493.3表1:2030年碳达峰测算储能行业历史上基于成本下降的节奏及经济性来做产业规划。但如果光伏风电发电量占比在2025年达到25-30%的零界上(2020年仅占比7.5%),间歇性能源对于电网的冲击下,储能成为解决电网消纳问题的必然选择,那面对2021年国内1.87GW的电化学储能新增装机量来讲,需求增速弹性巨大。资料来源:国泰君安证券研究4请参阅附注免责声明国泰君安证券2022春季策略研讨会储能的下游是电网、电站运营、户用等,与车用锂电(认证周期长、一致性要求高)进入壁垒高、集中度高不同,很难出现寡头的格局,更多是以经济性和成本优势为核心的竞争格局,更像是光伏产业。放在产业大背景里去看技术路线的差异、演变和未来。1.氢能领域丰田选择金属双极板,巴拉德选择石墨及复合板,作为双极板厂商哪个才更有未来?2.钠电负极厂商,面对性能高成本高的硬碳,成本低性能弱的软碳,更优的选择是什么?3.钒电体系承袭于氢能,刨掉一致的材料降本之外,叠加了钒的提纯。如果储能的终极是液流体系(全钒、锌溴、铁铬、有机),那么钒的上游资源企业是否具备在提纯领域快速降成本的能力?国内储能的未来:市场化竞争、多技术路线并存5请参阅附注免责声明国泰君安证券2022春季策略研讨会氢能产业链庞杂,包括制氢、储运、加氢、电堆等等,最像三大化石能源中的天然气,虽然最清洁,但基于其运输瓶颈未来在能源领域大概率是补充,而不是主角;氢能的应用参考巴拉德的年报可以分为公交、重卡、船用、备用电源,在时长和功率层面要求高的领域最为适用(高功率才是氢能的核心竞争力),更简单的办法是去找柴油和燃料油的替代领域,盯着商用车是没多少,但看柴油和汽油的消费量,前者更大,估值的天花板是否可以撬开?更长周期,氢能在能源应用之外,是大量的工业领域(尤其是化工)的减排需求。钠电产业化的进程很可能快于市场的预期,主要基于其理论上的成本优势,以及锂电产业链的复用,从电池到正极、负极、隔膜等产能大部分可以通用,这个跟光伏领域的单晶多晶之争、异质结不同,成熟产业链的阻力非常小。钠电不会颠覆锂电龙头的竞争格局,更多地是行业β的机会,我们更需要寻找钠电和锂电在材料端的差异,比如负极和硬碳/软碳的工艺和成本差异,几条不同路线正极前驱体性能和成本差异。液流体系(钒电)的安全性、长寿命以及易回收等优势,长期来看是储能最优的解决方案,但产业化的速度首先取决于氢能燃料电池降本的速度,燃料电池的产业链能力(尤其是材料环节)和龙头竞争力将大部分传承给液流体系,我们更关注在电堆中,氢燃料电池和液流电池的共用组件部分,比如双极板、质子交换膜、气体扩散层等等,氢能在能源领域的应用不应该是上游材料的估值天花板。国内储能的未来:市场化竞争、多技术路线并存6目录CONTENTS储能经济性:借鉴光伏及海外储能发展史01锂钠求异:产业链重合度高,关注上游原材料02钒氢求同:降本之路方向一致,关注共用组件0377请参阅附注免责声明01储能经济性——借鉴光伏及海外储能发展史8请参阅附注免责声明国泰君安证券2022春季策略研讨会全球能源互联网发展合作组织预测,2060年全社会用电量将达17万亿千瓦时,人均用电量达到12700千瓦时,清洁能源和新能源装机占比将达90%以上。随新能源大规模接入,为克服风光电的间歇性、波动性,整个电力系统正从“源-网-荷”到“源-网-荷-储”转化,储能将成为新型电力系统的第四大基本要素。储能目前主要集中在抽水蓄能和锂离子电池储能两种形式。市场格局:电化学储能占比迅速提升,锂电仍为主流万亿储能市场下电化学储能迎来机遇011.1-1000100200300400050010001500200020172018201920202021新增装机(MV)增速(%)图4:2021中国电化学储能新增装机达1.87GW资料来源:CNESA,国泰君安证券研究图2:2020年底全球储能累计装机规模抽水蓄能占比超90%-500501001502002500100020003000400050002017201820192020新增装机(MW)增速(%)图3:2020全球电化学储能新增装机达4.72GW抽水蓄能,90.3%熔融盐储热,1.8%飞轮储能,0.2%空气压缩储能,0.2%锂离子电池,6.9%钠硫电池,0.3%铅蓄电池,0.3%液流电池,0.1%超级电容,0.0%其他,0.0%电化学储能,7.5%资料来源:CNESA,国泰君安证券研究资料来源:CNESA,国泰君安证券研究9请参阅附注免责声明国泰君安证券2022春季策略研讨会2020年风光发电占比最高的国家包括瑞典(19%)、德国(18%)、葡萄牙(18%)、英国(17%)和芬兰(17%)等,欧洲平均占比在12-13%(国内的数据不足5%)。由于葡萄牙、瑞典、芬兰装机规模过小不具备参考意义,我们主要关注德国和英国,其中以德国作为表后储能装机参考、以英国作为表前储能装机参考。海外:德国户用光伏与储能的发展路径011.2资料来源:BNEF、国泰君安证券研究国家风光占比国家风光占比国家风光占比瑞典19%法国8%美国7%德国18%波兰7%葡萄牙18%罗马尼亚7%中国5%芬兰17%土耳其7%日本7%英国17%捷克6%西班牙15%匈牙利6%希腊14%挪威6%比利时11%瑞士5%世界总计6%意大利11%乌克兰3%经合组织国家8%奥地利10%欧洲其他10%非经合组织国家4%荷兰10%欧洲总计12%欧盟13%表2:2020年主要国家或地区风光发电量占比(%)资料来源:BP,国泰君安证券研究10请参阅附注免责声明国泰君安证券2022春季策略研讨会光伏发电景气度与政策导向高度同频,对补贴依赖度较高。德国于1990年制定“1000户屋顶计划”,拉开其光伏产业发展的序幕;1998年,政府进一步提出“10万屋顶计划”,极大地刺激了德国以及全球光伏产业;2000年,德国通过《可再生能源法》,并于2004年、2008年、2012年对该法案进行了三次修订,明确光伏发电强制上网电价,使德国光伏装机容量快速增长,并一举成为世界光伏标杆国家。2010-2012年,德国光伏发电新增装机量连续三年超7GW。与此同时,随着光伏电站装机成本的下降,德国政府也在逐渐削减上网电价补贴,装机容量增速逐渐趋于稳定。2018年,政府提出2040年可再生能源在总电力需求中的份额增加到80%的目标,2021年,该目标被提前至2030年。伴随着愈发激进的政策目标的提出,光伏新增装机规模逐年提升。截至2021年底,德国光伏装机量达59.9GW,2021年新增装机5.3GW。结构:德国光伏新增装机以分布式为主,户用光伏装机占比呈上升趋势。海外:德国户用光伏与储能的发展依赖经济性011.2资料来源:SolarPowerEurope、REN21、Bundesnetzagentur、BNEF、国泰君安证券研究0204060802006200720082009201020112012201320142015201620172018201920202021前年累计(GW)当年新增(GW)图5:2006-2021年德国光伏发电累计装机规模01234562014201520162017201820192020户用(GW)其他(GW)图6:2014-2020年德国光伏发电新增装机结构11请参阅附注免责声明国泰君安证券2022春季策略研讨会德国储能装机:用电侧储能占比持续提升,结构特征显著。储能技术进步以及规模化带来的投资成本下降,叠加逐年上涨的高昂电费,推动了德国表后储能市场的蓬勃发展。据EnergieConsulting统计,至2020年底,近70%的德国户用光伏发电项目都附带电池储能系统,户用储能装机已超30万个,单户规模约为8.5kWh。海外:德国户用光伏与储能的发展依赖经济性011.2资料来源:BNEF、BDEW、国泰君安证券研究图7:2016-2021年德国电化学储能新增装机结构图8:2011-2021年德国平均居民电价及增长情况00.20.40.60.811.21.4201620172018201920202021表后(GWh)表前(GWh)-4%-2%0%2%4%6%8%10%12%14%00.050.10.150.20.250.30.35201020112012201320142015201620172018201920202021平均电价(€/kWh)增长率(%)注:表前(frontofthemeter)包括发电侧、电网侧,表后(behindthemeter)包括用电侧的工商业和家庭储能。12请参阅附注免责声明国泰君安证券2022春季策略研讨会储能系统配置:随用电侧储能占比提升,德国电化学储能装机功率与容量的配比趋向1kW/2kWh。综合近年光伏和储能系统新增装机数据,德国户用光伏装机倾向于配置10%、2h储能,和当前我国政策中对集中式光伏发电项目所要求的配比相似。海外:德国户用光伏与储能的发展依赖经济性011.2图9:德国户用电化学储能新增装机功率与容量规模表3:德国户用光伏及储能新增装机的关系年份光伏(GW)储能(GW)配储比例配置时长(小时)20140.990.0424.24%1.6420151.020.0646.27%1.6720160.820.08410.24%1.8320171.010.12712.57%1.9120182.150.1647.63%1.9820193.380.2497.37%1.9620203.750.55214.72%1.85资料来源:SolarPowerEurope、REN21、Bundesnetzagentur、BNEF、国泰君安证券研究00.20.40.60.811.22014201520162017201820192020GWGWh13请参阅附注免责声明国泰君安证券2022春季策略研讨会以户用屋顶光伏200w/平方米,100平米/户的屋顶面积测算,单户光伏系统装机规模约20kw。户用储能平均8.5kwh,和非光伏发电时段的单户用电量基本匹配,户用储能系统占用空间较小,用户接受度高。户用储能装机和光伏装机并无必然联系。海外:德国光伏与储能的发展依赖经济性011.2户用光伏系统户用光伏系统投资成本(€/kW)1000单户光伏系统装机规模(kW)20初始投资成本(€)20000FIT上网电费(€/kWh)0.1年总利用小时数(小时)1400年光伏发电量(kWh)28000年光伏发电收益(€)2800静态投资回收期(年)7.14户用储能系统户用储能系统投资成本(€/kWh)500单户储能系统装机规模(kWh)8.5初始投资成本(€)4250居民电价(€/kWh)0.32年储能电量(kWh)3102.5单户年节省电费(€)992.8静态投资回收期(年)4.28品牌Sonnen产品SonnenCore功率/容量(kw/kwh)4.8/10价格9500规格(英寸)271168占地面积(m2)0.19体积(m3)0.33资料来源:企业官网、国泰君安证券研究图10:户用储能产品参数表4:德国户用光伏及储能静态投资回收期资料来源:BMU、国泰君安证券研究品牌Tesla产品Powerwall功率/容量(kw/kwh)5/13.5价格(美元)7500规格(英寸)29.65.7545.3占地面积(m2)0.11体积(m3)0.13产品类别项目2020年1-6月2019年度2018年度2017年度储能电池系统销售收入(万元)47,346.7774,452.4839,267.2513,160.34销售单价(元/Wh)1.621.511.622.03销量(MWh)292.26493.06242.3964.83表5:派能科技储能系统单价资料来源:派能科技招股说明书、国泰君安证券研究14请参阅附注免责声明国泰君安证券2022春季策略研讨会英国光伏发电:2014年,英国发布“光伏发电战略”,重点扶持分布式(屋顶式)光伏系统。2016年4月,再生能源义务法案(RO)对所有光伏项目的补贴终止;2018年,英国终止支持屋顶太阳能项目计划。英国储能:经历了2014-2016年光伏装机的高速成长期之后,全社会光伏发电量占比大幅提升,英国的电化学储能装机于2016-2019年出现显著增长。截至2020年底英国表前电化学储能装机规模近570MW,占欧洲储能表前装机规模的47%。英国储能表前装机平均配置时长近1小时,主要起提升并网灵活性(能量时移)与电网稳定性(辅助服务)的作用。2020年,能量时移和辅助服务储能新增装机分别为175MW和62MW,合计占同年新增装机的80.6%。海外:英国领跑欧洲表前储能市场、主要基于光伏装机的高速成长011.2图11:英国电化学储能新增装机功率与容量规模资料来源:BNEF、国泰君安证券研究020040060080020162017201820192020MWMWh图12:2013-2021年英国光伏发电新增装机规模05101520201320142015201620172018201920202021前年累计(GW)新增(GW)资料来源:SolarPowerEurope、REN21、国泰君安证券研究15请参阅附注免责声明国泰君安证券2022春季策略研讨会2017年以前,集中式光伏IRR高于分布式光伏,主要基于补贴因素;2018年以后,分布式光伏IRR实现反超。基于德国光伏储能的发展历史,分布式储能装机量主要基于工业企业的用电量和峰谷电价差,体现经济性,最高可配比到光伏装机的4-5倍,想象空间巨大。早期分布式装置90%以上的电量全部供给周边高用电密集度的工业,后期随着组件成本的持续下降,分布式光伏irr进一步提升,那么低用电密度的工商业,利用分布式+大储能的模式也将体现经济性。国内:经济性带来分布式光伏配套更高比例的储能011.3图13:2019-2030年中国光伏IRR(%)图14:2013-2030年中国光伏新增装机(GW)资料来源:国泰君安证券研究资料来源:国家能源局、CPIA、国泰君安证券研究0%5%10%15%20%25%30%35%2019202020212022E2023E2025E2027E2030E集中式分布式0204060801001202013201420152016201720182019202020212022E2023E2024E2025E2027E2030E集中式分布式16请参阅附注免责声明国泰君安证券2022春季策略研讨会政策催化推动行业发展:国家政策的支持对于行业的发展起重要作用,集中式光伏上网指导电价和分布式光伏度电补贴都在我国光伏产业发展初期起到极大的推进作用。2018年补贴退坡,装机量也相应下降。截至2020年,国内风光发电量占全社会总用电量的7.5%,对电网的冲击并不大。根据我们的测算,风光电发电量占比将在2025年达到25-30%的零界上,政策推动电网侧和发电侧配套储能比例的提升。国内:经济性带来分布式光伏配套更高比例的储能011.3资料来源:CPIA、国泰君安证券研究表5:历史电价与成本核心假设图15:2021-2030年我国集中式(左)和分布式(右)光伏初始全投资变化趋势类型集中式分布式年份初始投资(元/W)上网电价(元/KWh)初始投资(元/W)度电补贴(元/KWh)自用电价(元/KWh)上网电价(元/KWh)20194.550.4504.220.100.5320.39120203.990.4003.720.050.5320.39120214.150.3914.11-0.5320.3912022E3.930.3913.88-0.5320.3912023E3.700.3913.61-0.5320.3912025E3.490.3913.34-0.5320.3912027E3.380.3913.29-0.5320.3912030E3.270.3913.14-0.5320.391资料来源:CPIA、国泰君安证券研究17请参阅附注免责声明国泰君安证券2022春季策略研讨会国内用电侧储能经济性已现:我们以10MW/40MWH储能系统为例进行测算,在未考虑税收优惠时,储能IRR达8.60%,在考虑税收优惠的情况下IRR已达10.46%国内:经济性带来分布式光伏配套更高比例的储能011.3表6:储能项目IRR与单位初始投资及峰谷价差敏感性分析(未考虑税收优惠)表7:储能IRR模拟测算关键假设IRR峰谷价差(元)(高峰时段上涨)0.61580.66580.71580.76580.81580.8658初始投资成本(元/KWH)140017.47%25.95%34.69%43.62%52.69%61.88%16009.03%16.62%23.48%31.05%38.79%46.66%18002.78%8.79%15.07%21.57%28.24%35.06%2000-1.98%3.19%8.60%14.23%20.05%26.02%2200-5.71%-1.20%3.52%8.45%13.55%18.81%2400-8.70%-4.72%-0.55%3.80%8.32%12.99%成本假设收益假设总初始成本(元/KWH)2000每日循环次数(次/天)2年运营费用比例2%每次充放电时长(小时)4储能系统残值比例20%容量衰减(/年)2%增值税率13%放电效率90%所得税率25%高峰电价(元/KWH)0.9297保险费率0.10%平段电价(元/KWH)0.5318进项税抵扣率13%低谷电价(元/WKH)0.2139峰谷价差(元/KWH)0.7158峰平价差(元/KWH)0.3979全年运行天数(天)360年限假设杠杆假设运营期(年)10贷款比例80%折旧期(年)10贷款年限(年)10折旧方法直线贷款利率6%还款方式等额本息资料来源:国泰君安证券研究资料来源:国泰君安证券研究1818请参阅附注免责声明02锂钠求异产业链重合度高,关注上游原材料19请参阅附注免责声明国泰君安证券2022春季策略研讨会钠离子电池工作原理与锂离子电池“摇椅式”原理相同,利用钠离子(Na+)在正负极材料之间的可逆脱嵌实现充放电。钠离子电池主要由正极、负极、隔膜和电解液组成,和锂离子电池的生产设备基本可实现兼容,降低了产业化难度。锂电钠电原理相同,钠电产业化道路平坦012.1图17:钠离子电池结构工艺图16:钠离子电池工作原理资料来源:国泰君安产业深度《钠离子电池系列报告》20请参阅附注免责声明国泰君安证券2022春季策略研讨会锂原材料价格持续上涨。截至2022年3月,主要原材料电池级碳酸锂盐价格突破50万元/吨,创历史新高。锂元素的丰度低,地壳丰度仅为0.006%,且大多数集中在南美洲,引发各大电池厂商供应焦虑。0.00100,000.00200,000.00300,000.00400,000.00500,000.00600,000.00图18:电池级碳酸锂价格再创新高(元/吨)图19:锂资源全球分布不均资料来源:Wind、U.S.GeologicalSurvey、国泰君安证券研究资源广,成本低,最佳应用在储能012.221请参阅附注免责声明国泰君安证券2022春季策略研讨会钠电龙头中科海钠测算,钠离子电池材料具备显著成本优势,比磷酸铁锂电池低约1/3。铜基钠离子电池原材料成本为0.29元/Wh,磷酸铁锂电池材料成本为0.43元/Wh,铅酸电池成本为0.40元/Wh。图20:钠离子电池成本比磷酸铁锂低30%资源广,成本低,最佳应用在储能012.2资料来源:中科海钠官网22请参阅附注免责声明国泰君安证券2022春季策略研讨会1)钠资源丰富、价格低廉稳定,10年价格保持在1000-4000元/吨。2)元素选择更廉价;3)负极所用硬碳、软碳工艺要求更低,电耗更低,具备低成本潜力;4)负极集流体用廉价铝箔资料来源:Wind、NatureReviewMaterials、国泰君安证券研究0.001,000.002,000.003,000.004,000.005,000.006,000.007,000.008,000.00图21:碳酸钠价格低廉且稳定(元/吨)图22:全球每年矿产量资源广,成本低,最佳应用在储能012.223请参阅附注免责声明国泰君安证券2022春季策略研讨会资料来源:CNKI,国泰君安证券研究钠VS锂:能量密度与磷酸铁锂基本持平,宽温区、安全性能更优异012.3钠离子电池能量密度优于铅酸,基本与磷酸铁锂持平。目前,商业化钠离子电池能量密度在100~160Wh/kg,显著高于铅酸电池的30~50Wh/kg。比发展成熟的磷酸铁锂电池低10%~20%,但钠离子电池实验条件下已能做到200Wh/kg。宽温区拓宽高寒应用场景。适用温度拓宽在-40~80°C指标铅酸电池磷酸铁锂电池三元锂电池钠离子电池质量能量密度(Wh/kg)30~50120~190180~35080~200循环寿命(次)300~500>3000>800>3000-20°C容量保持率<60%<70%>70%>88%耐过放电差差差优安全性优优差优环保特性差优优优表8:铅酸电池、锂离子电池和钠离子电池性能比较资料来源:国泰君安产业深度《钠离子电池系列报告》24请参阅附注免责声明国泰君安证券2022春季策略研讨会图23:钠离子电池产业链布局钠电产业链初具雏形,挖掘传统化工企业新契机012.4钠电产业链布局承袭锂电,利于产业化快速导入。我国钠离子电池产业链还处于初级阶段,产业布局尚不成熟。钠离子电池产业链结构与锂电类似,包括上游资源企业、中游电池材料及电芯企业。资料来源:国泰君安产业深度《钠离子电池系列报告》25请参阅附注免责声明国泰君安证券2022春季策略研讨会表9:国内企业钠离子电池布局公司产业布局是否上市宁德时代开发出第一代商业钠离子电池,预计2023年将形成基本产业链是中科海钠1、与三峡能源合作,共同建设全球首条钠离子电池规模化量产线。规划产能5GWh,分两期建设,一期1GWh将于2022年正式投产。2、与华阳股份合作,共建年产能2000吨(~0.8GWh)的钠离子正/负极材料生产线(2021),2022年投产,并于2023年扩产至10GWh完成亿元级A轮融资(资方:梧桐树资本)钠创新能源1、预计2022年年产8万吨铁酸钠正极材料生产线投产,由浙江医药投资15亿建立(持股40%)2、Pre-A轮融资,着手万吨级铁酸钠基正极材料及其电解液的生产完成亿元级Pre-A轮融资(资方:安丰创投)鹏辉能源进入钠离子电池中试阶段是欣旺达拥有钠离子电池补钠、钠离子电池及制备的多项专利,与南开大学合作设立院士工作站。目前暂未量产钠离子电池。是星空钠电2019年进入量产,推出世界首条钠离子电池生产线。否ST猛狮21年H1半年报披露已完成交付小批量18650圆柱钠离子电芯,即将合作大批量生产是众钠能源2021年开发出全球第一款硫酸铁钠电池,第一代量产产品将于2022年年内启动交付完成天使轮+融资(2022.3)汉行科技研发出高性能普鲁士蓝正极材料和煤基碳负极材料否钠电产业链初具雏形,挖掘传统化工企业新契机012.4电池企业陆续布局,宁德时代推动产业链成形。目前,包括宁德时代、中科海纳、钠创新能源、鹏辉能源、欣旺达在内的多家公司均已布局钠离子电池。资料来源:公司公告、国泰君安证券研究26请参阅附注免责声明国泰君安证券2022春季策略研讨会2.4表10:钠离子电池产业链中游重点标的一览材料公司2020年国内市占率(%)主要产品产能钠电布局是否上市正极容百科技11.6(三元正极)4.0万吨(三元)具备吨级正极供应能力;2022年1月与宁德时代签下4年长单,包括钠离子电池配套供应是当升科技9.2(三元正极)3.5万吨(三元)已组建团队进行研发是负极贝特瑞11.3(人造石墨)10.38万吨(负极)量产硬碳、软碳,用于数码产品、电动大巴领域是杉杉股份20.24(人造石墨)12.0万吨(负极)硬碳与石墨复合使用,提高动力电池低温倍率性能,正在进行中试是璞泰来22.35(人造石墨)7.0万吨(负极)积极推进硬碳等新产品的中试及量产是翔丰华4.86(人造石墨)3.0万吨(负极)硬碳与石墨复合使用,进入中试阶段是钠电产业链初具雏形,挖掘传统化工企业新契机012.4中游电池材料沿袭锂电格局,传统锂电材料龙头具备先发优势。资料来源:公司公告、国泰君安证券研究27请参阅附注免责声明国泰君安证券2022春季策略研讨会2.4表11:钠离子电池产业链中游重点标的一览钠电产业链初具雏形,挖掘传统化工企业新契机012.4中游电池材料沿袭锂电格局,传统锂电材料龙头具备先发优势。材料公司2020年国内市占率(%)2020年主要产品产能钠电布局是否上市电池级碳酸酯石大胜华39(电池级碳酸酯)22.5万吨(碳酸酯总产能)通用是海科新源41(电池级碳酸酯)13.37万吨(碳酸酯总产能)通用创业板IPO奥科股份/2万吨(碳酸酯总产能)通用是电解液主盐天赐材料18(六氟磷酸锂)3.2(六氟磷酸锂)/是多氟多15(六氟磷酸锂)1.0(六氟磷酸锂)与华阳股份签署战略协议,将在六氟磷酸钠和钠离子电池项目中开展深度合作是江苏国泰12(六氟磷酸锂)0.8(六氟磷酸锂)/是永太科技12(六氟磷酸锂)0.8(六氟磷酸锂)/是资料来源:公司公告、国泰君安证券研究28请参阅附注免责声明国泰君安证券2022春季策略研讨会2.4表12:上游生产企业主要产能一览钠电产业链初具雏形,挖掘传统化工企业新契机012.4最显著变化在上游原材料。控制成本与优质提纯技术是制胜关键。材料公司相关材料产能(万吨/年)主营业务企业优势是否上市层状金属氧化物正极主要原料:二氧化锰湘潭电化12.2电解二氧化锰、硫酸锰1、电解二氧化锰产量最大企业2、与下游电池厂商宁德时代、比亚迪等保持紧密合作是红星发展3钡盐、锶盐、锰盐1、基础化工龙头,向新能源、新材料供应商转型2、拥有国内储量最大锰矿是南方猛业(港股)12电解二氧化锰、电解金属锰中国目前最大电解二氧化锰制造厂,具备加蓬矿山供应成本优势港股桂柳新材料(未上市)5.5电解二氧化锰位于锰矿丰富广西百色市,国内EMD重点企业之一否湘潭伟鑫2.4电解二氧化锰、活性二氧化锰、锰砂滤料毗邻亚洲“锰都”湘潭锰矿鹤岭镇否资料来源:公司公告、国泰君安证券研究29请参阅附注免责声明国泰君安证券2022春季策略研讨会2.4表13:上游生产企业主要产能一览钠电产业链初具雏形,挖掘传统化工企业新契机012.4最显著变化在上游原材料。控制成本与优质提纯技术是制胜关键。材料公司主营业务相关材料产能(万吨/年)企业优势是否上市普鲁士蓝正极主要原料:氰化钠安庆曙光氰化钠8(固态),20(液态)国内传统氰化钠生产厂商否河北诚信氰化钠5(固态),60(液态)国内传统氰化物生产厂商否重庆紫光氰化钠2.5(固态),30(液态)传统化工龙头,具有天然气精细化工生产基地否鸿生化工氰化钠3(固态),10(液态)采用先进工艺,纯度高、杂质少否资料来源:公司公告、国泰君安证券研究30请参阅附注免责声明国泰君安证券2022春季策略研讨会2.4表14:上游生产企业主要产能一览钠电产业链初具雏形,挖掘传统化工企业新契机012.4最显著变化在上游原材料。控制成本与优质提纯技术是制胜关键。材料公司相关材料产能(万吨/年)主营业务企业优势是否上市聚阴离子化合物正极主要原料:钒攀钢钒钛4FeV、VN、氧化钒、钒铝合金钒钛产业的龙头企业,国内最大的钒制品生产企业是河钢股份2.5FeV、VN、氧化钒、钒铝合金钒钛钢铁冶炼和钒产品生产技术方面处于世界领先地位,拥有世界首条“亚熔盐法高效提钒清洁生产线”是建龙集团1.5VN、氧化钒集勘察、开发、产品加工、销售于一体否负极:煤炭华阳股份4322(产量)煤炭无烟煤龙头,与中科海钠深度绑定。1)间接控股中科海钠19.5%的股份;2)合资建立华钠铜能、华钠碳能是资料来源:公司公告、国泰君安证券研究31请参阅附注免责声明国泰君安证券2022春季策略研讨会2.4表15:上游生产企业主要产能一览钠电产业链初具雏形,挖掘传统化工企业新契机012.4最显著变化在上游原材料。控制成本与优质提纯技术是制胜关键。材料公司主营业务相关材料产能(万吨/年)企业优势是否上市铝箔鼎盛新材空调箔、单零箔、双零箔、铝板带、电池箔9.4(电池箔)空调铝箔龙头,与宁德时代签订未来4年51.2万吨销售长单是万顺新材纸包装材料、铝板带箔加工及功能性薄膜制造4(电池箔)纸包装起家、2012年切入高精度铝箔及功能性薄膜市场,迅速成长为铝箔龙头是南山铝业冶金级氧化铝、新型合金铝板带箔产品及航空航天用新型材料、铝合金热轧卷、高精度铝箔产品4(电池箔)铝行业龙头,涵盖上游氧化铝和下游深加工的完整产业链,已向宁德时代、比亚迪、中航锂电供货是云铝股份铝土矿开采、氧化铝生产、铝冶炼、铝加工建设中水电铝龙头,涵盖全产业链是资料来源:公司公告、国泰君安证券研究32请参阅附注免责声明国泰君安证券2022春季策略研讨会钠锂求异:以负极为例012.5硬碳材料由于高比容量(300mAh/g左右)、低储钠电压(平台段电压在0.1V左右)、长循环寿命、来源广而被认为是钠离子电池最具商业化潜力的负极材料。目前,商业化的钠离子电池所使用的负极几乎都是硬碳。硬碳比石墨更易合成。在商业化应用过程中,硬碳面临着首周库伦效率较低的问题,其在酯基电解液中首周库伦效率大多在50-80%左右。因此,需要通过改进前驱体、改善合成条件等方法减少其内部缺陷,制备出孔隙率低且缺陷少的硬碳。表16:碳基负极材料结构及电池性能资料来源:吴羽电池材料株式会社、国泰君安证券研究负极材料难石墨化碳(硬碳)易石墨化碳(软碳)石墨结构原料植物、沥青、高分子聚合物沥青、高分子聚合物沥青、天然石墨碳化温度1000-1500°C1000-2000°C2500-3000°C层间距0.37-0.38nm0.34-0.35nm0.335-0.34nm电极密度0.9-1.0g/cm31.2-1.3g/cm31.5-1.8g/cm3电极压实难易度困难困难容易比能量低~中中高电极膨胀率小中大循环耐久性高高温时性能有所下降中33请参阅附注免责声明国泰君安证券2022春季策略研讨会钠锂求异:以负极为例012.5除杂洗涤烘干低温预烧粉碎掺杂热解粉碎或球磨包覆预固化破碎固化热解包覆破碎图:生物质基(左)、酚醛树脂基(右)硬碳制备工艺粉碎混合200℃造粒~3000℃石墨化24h粉碎混合成品包装除磁筛分人造石墨石油焦、针状焦、沥青等预处理~400℃低温预烧1500℃热解8h破碎筛分成品包装硬碳炭黑、沥青、树脂、生物质粉碎粉碎混合~400℃低温预烧1300℃热解8h破碎成品包装筛分软碳沥青、焦炭等粉碎粗碎球形化改性处理~1300℃炭化6h混合成品包装除磁筛分天然石墨天然鳞片石墨提纯混合图24:负极材料生产工艺流程资料来源:国家专利局、国泰君安证券研究34请参阅附注免责声明国泰君安证券2022春季策略研讨会国内负极材料龙头企业中,贝特瑞进展最快,实现硬碳和软碳负极量产,杉杉股份、璞泰来、翔丰华等负极企业相继研发出钠电负极材料,并陆续进入中试阶段。贝特瑞的硬碳和软碳负极材料比容量已达400mAh/g,突破石墨负极理论极限,具备优异低温、倍率、循环及安全方面的性能,但是首周效率仍有改进空间,且振实密度低,不利于电池能量密度的提升。由于硬碳和软碳负极处产业化初期,国内外厂商的原料选择仍趋向多元化。硬碳软碳原材料高分子聚合物(酚醛树脂PF等)、生物质、沥青沥青、高分子聚合物、焦类材料、无烟煤主要国外企业日本住友(酚醛树脂)、吴羽化学(沥青、生物质)、可乐丽(生物质)/主要国内企业(已知产品)贝特瑞(植物生物质)贝特瑞(焦类材料)、中科海钠(无烟煤)表17:国内外钠电负极厂商原材料选择资料来源:公司网站、国泰君安证券研究表18:硬碳负极专利企业/机构专利主要原料贝特瑞适合于动力与储能电池用的硬碳材料及其制备方法(CN101916845A)花粉、稻谷壳、甘蔗杆、核桃壳、竹子、酒糟和木屑贝特瑞一种锂离子动力与储能电池用硬碳负极材料及其制备方法(CN103094528A)热固性树脂、热塑性树脂杉杉股份一种硬碳负极材料及其制备方法和用途(CN106486674A)萘、蒽、菲、环氧树脂或酚醛树脂翔丰华硬碳负极材料及其制备方法(CN110518242A)聚氯乙烯宝武碳材料一种树脂基硬碳负极材料的制备方法(CN110817833A)古马隆树脂、石油树脂和酚醛树脂天津理工大学钠离子电池生物质硬碳负极材料及其制备方法(CN113206246A)樟木、竹木、柳木、桃木或花梨木资料来源:国家专利局、国泰君安证券研究钠锂求异:以负极为例012.535请参阅附注免责声明国泰君安证券2022春季策略研讨会除中科海钠采用华阳股份无烟煤制备软碳外,目前已经批量化供应的软碳负极主要采用焦类原料,锂电负极厂商可以依靠现有焦类供应商实现钠电负极的布局。表19:软碳负极专利资料来源:国家专利局、国泰君安证券研究企业专利主要原料贝特瑞一种锂离子电池软碳负极材料及其制备方法(CN108448114A)石油焦、针状焦、碳纤维和非石墨化中间相碳微球中科海钠一种煤基钠离子电池负极材料的性能改进方法及其应用(CN111293309A)亚烟煤、褐煤、烟煤、无烟煤凯金新能源一种低成本软碳的制备方法及软碳材料(CN109052361A)石油焦杉杉股份一种软碳负极材料及其制备方法和用途(CN112563475B)煤焦油(制得中间相碳微球体)和单晶硅星城石墨一种用于锂离子电池的软碳负极材料及其制备方法(CN106876710A)煤焦油、煤沥青、石油渣油、石油沥青、合成树脂、合成沥青钠锂求异:以负极为例012.536请参阅附注免责声明国泰君安证券2022春季策略研讨会钠锂求异:以负极为例012.5规模化后生产成本的决定因素:原料价格、残碳率(单耗)、电费(温度和时间),综合来看,我们认为硬碳成本应该低于人工石墨,软碳成本使用无烟煤之后则更低。原料价格:过去优质负极材料主要采用进口原料(主要指进口针状焦),2019-2020年原料国产化替代加速,产品成本显著下降。2021年以来,国内负极材料主要原料的价格呈现上涨趋势。下游需求持续增长,供需博弈下原料价格的上涨已成定局,负极材料厂商成本承压,而压力能否传导至下游电池厂商,取决企业基于技术壁垒和客户资源所构筑的议价能力。图25:针状焦价格走势图26:酚醛树脂价格走势图27:无烟煤价格走势资料来源:Wind、国泰君安证券研究37请参阅附注免责声明国泰君安证券2022春季策略研讨会钠锂求异:以负极为例012.5石墨负极材料:天然石墨单耗相对确定,人造石墨单耗波动较大,依据负极材料厂商披露的数据计算,单耗在1.21-2.28区间内。单耗可能随石油焦和针状焦用量的占比差异而有所变化,除高端人造石墨主要采用针状焦为主外,其余不同品质的负极材料原料用量的具体配比未知。硬碳/软碳负极:酚醛树脂分子中含有大量的芳香环,残碳率高于其它高分子聚合物,理论值在55~70%,产业化后可能低于50%,原料单耗2以上;生物质原料的残碳率可能只有20%;无烟煤的残碳率大概50-80%,但软碳性能弱于硬碳。企业产品原材料年份原料单价(万元/吨)采购数量(吨)产品单价(万元/吨)产量(吨)平均单耗翔丰华天然石墨初级石墨20171.243,138.202.592,779.551.1320181.474,017.932.424,191.310.9620191.4316,465.332.603,436.451.02人造石墨焦类原料20170.6014,407.874.277,022.712.0520181.0516,465.335.159,780.521.6820190.6417,370.804.2314,334.291.21凯金能源人造石墨焦类原料20180.7361174.173.7626,813.562.2820190.4570,655.483.7644,185.921.6020200.2582,581.792.9950,418.951.642021.1-60.3495,877.093.0042793.772.24表20:石墨负极材料生产单耗资料来源:招股说明书、国泰君安证券研究注1:此处单耗=原料采购数量/单期产量注2:单耗受原料库存影响38请参阅附注免责声明国泰君安证券2022春季策略研讨会钠锂求异:以负极为例012.5加工费用:无论是软碳还是硬碳,由于其温度和时长要求远远低于人造石墨,成本结构可参考天然石墨,大规模产业化后制造费用(含电费能耗等)可能略高于天然石墨(制造费用0.22元/吨)。产品类型单位成本201720182019天然石墨直接材料1.431.661.57炭化加工费0.140.150炭化运费0.020.02-直接人工0.070.080.15制造费用0.140.150.22合计1.82.061.94人造石墨直接材料0.971.691.43石墨化加工费1.751.971.64石墨化运费0.050.080.04直接人工0.070.070.09制造费用0.140.130.13合计2.983.943.32表22:翔丰华产品单位成本构成(万元/吨)产品类型单位成本2018201920202021.1-6人造石墨委外加工费及相关运费1.410.940.500.55直接材料1.090.970.740.85制造费用0.440.890.980.75直接人工0.050.090.080.07合计2.982.882.312.21表21:凯金能源产品单位成本构成(万元/吨)资料来源:凯金能源招股说明书、国泰君安证券研究注1:此处单位成本=营业成本/单期销量注2:加工费和制造费用将随企业外协石墨化比重同步变化资料来源:翔丰华招股说明书、国泰君安证券研究3939请参阅附注免责声明03钒氢求同降本之路方向一致,关注共用组件40请参阅附注免责声明国泰君安证券2022春季策略研讨会储能系统一般是静态设施,对重量、体积的要求不高,能量密度并非关键指标。核心优势一:根本上避免爆燃——安全核心优势二:极长的工作寿命——耐用尤其适合作为大规模储能系统安全性能量密度成本优势寿命能量效率功率密度工作温区响应速度两大核心优势液流电池为储能“量身打造”013.1图28:液流电池性能指标资料来源:国泰君安证券研究41请参阅附注免责声明国泰君安证券2022春季策略研讨会(1)环境友好全钒液流电池全封闭运行,几乎零排放。(2)残值较高电解液钒元素不发生损耗,残值约70%。(3)回收方便电解液只含单一过渡金属,很容易提取。除液流电池的普遍优点外,还有三项优势:小型化全钒液流电池,与家用光伏配套使用。体积是锂电体积的3-7倍液流电池为储能“量身打造”013.1品牌大连融科功率(kW)10容量(kWh)40规格(m)0.841.692.05品牌德国Voltstorage功率(kW)1.5容量(kWh)6.2规格(m)0.580.581.406图29:小型储能系统产品规格资料来源:公司官网、国泰君安证券研究42请参阅附注免责声明国泰君安证券2022春季策略研讨会锌溴液流电池:能量密度高,腐蚀强,对环境有污染铁铬液流电池:属早期技术,成本低,电解液易蹿液有机液流电池:能量密度高,不稳定,在实验室阶段全钒液流电池是目前所有液流电池技术中最成熟,最可能实现大规模商业化的。……全钒液流电池:技术已成熟,综合性能好液流电池为储能“量身打造”013.143请参阅附注免责声明国泰君安证券2022春季策略研讨会钒氢同体系,模块化结构中电堆为核心013.2资料来源:国泰君安证券研究负极电解液正极电解液质子交换膜电极全钒液流电池双极板空气水残余氢气质子交换膜气体扩散层Pt催化剂高压储氢罐氢燃料电池双极板全钒液流电池与氢燃料电池结构与原理类似,电堆是系统的核心部件,是发生电化学反应和产生电能的场所,电解液或氢气储存在外部储罐中。图30:全钒液流电池、氢燃料电池结构比较44请参阅附注免责声明国泰君安证券2022春季策略研讨会钒氢同体系,模块化结构中电堆为核心013.2资料来源:亿华通招股书、CNKI鉴于单个电池单元输出功率较小,实践中通常通过将多个单元以串联方式层叠组合构成电堆来提高整体输出功率。以氢燃料电池为例,电堆是由双极板与膜电极交替叠合,各单体之间嵌入密封件,经前、后端板压紧后用螺杆拴牢,构成的复合组件。图31:氢燃料电堆结构、全钒液流电池电堆结构45请参阅附注免责声明国泰君安证券2022春季策略研讨会钒氢同体系,模块化结构中电堆为核心013.2资料来源:国泰君安证券研究氢燃料电池电堆是燃料电池系统的价值量核心,国内电堆在核心材料缺乏与关键技术方面存在短板。钒氢共用材料中,目前石墨双极板基本实现国产化,质子交换膜、气体扩散层仍主要依赖进口。双极板23%质子交换膜16%催化剂36%气体扩散层12%其他结构件13%图32:氢燃料电池电堆成本构成电解液材料电堆材料31%37%集装箱安全设施……21%温控系统循环系统电解液储罐……3%8%图33:1MW/6MWh钒电池系统成本拆分资料来源:国泰君安证券研究46请参阅附注免责声明国泰君安证券2022春季策略研讨会钒氢同体系,模块化结构中电堆为核心013.2资料来源:招股说明书、国泰君安证券研究以氢燃料电池为例,看电堆的降本之路表23:主要厂商燃料电池系统销售情况与成本(kW、万元/套、万元/kW、套)重塑:燃料电池系统2017201820192020.1-9主要产品功率单价每kW售价销量单价每kW售价销量单价每kW售价销量单价每kW售价销量Caven3系列3260.161.8810744.511.392447.791.49600///Caven4系列46-50///80.601.681562.621.3056253.511.11286合计每kW平均价格1.881.501.401.11每kW平均成本1.191.010.960.64亿华通:燃料电池系统20172018201920202021.1-9主要产品功率单价每kW售价销量单价每kW售价销量单价每kW售价销量单价每kW售价销量单价每kW售价销量30kW系统3076.432.5513892.353.0815065.692.1955//////40kW系统40//////78.471.96224//////60kW系统60152.262.5454124.592.08153122.422.04218//125///80kW系统80///////////324//94120kW系统120//////230.091.921//////150kW系统150//////////////140合计每kW平均价格2.542.572.021.401.08每kW平均成本1.381.121.060.790.7947请参阅附注免责声明国泰君安证券2022春季策略研讨会钒氢求同:碳纸、全氟磺酸膜013.3气体扩散层(GDL):位于气体流场层和催化层之间,主要由碳纸/碳布经疏水处理和微孔层涂覆形成。气体扩散层的质量主要取决于碳纸基材,而基材的质量则取决于上游碳纤维。碳纸的制备中,体现技术难度的主要在磨浆/打浆环节,该环节需要控制打浆度以确保碳纤维的切断的长度适中,粘合剂、分散剂等溶液的材料选择与配比均会影响碳纸的性能。竞争格局:龙头日本东丽、德国SGL以及美国AvCarb等,其中Toray、SGL均布局碳纤维全产业链。质子交换膜(PEM):主流技术是全氟磺酸质子交换膜。PEM逐渐趋于薄型化,由几十微米降低到十几微米,降低质子传递的欧姆极化,以达到更高的性能。竞争格局:美国的科慕和戈尔,后者产品系列最为丰富、产品实际应用案例最多,是车用燃料电池市场的主导者。国内主要是东岳未来,以完整的含氟精细化工产业链为特点。资料来源:国泰君安证券研究图34:东岳产业链一体化四氟乙烯六氟丙烯磺内酯氟酯HFPOETFE树脂PCVEPSVEPPVE绿色表面活性剂羧酸树脂磺酸树脂燃料电池膜树脂分散液公司目前在售产品48请参阅附注免责声明国泰君安证券2022春季策略研讨会钒氢求同:以双极板为例013.3双极板(BP):依材质可分为石墨双极板、金属双极板和复合双极板。氢燃料电池目前主要采用石墨板或金属板,钒液流电池倾向复合板。国产化程度:石墨双极板>金属双极板>复合双极板资料来源:GGII、《节能与新能源汽车技术路线图2.0》、国泰君安证券研究双极板类型一般制法优点缺点国内进展国外企业国内企业石墨板利用碳粉或石墨粉混合石墨化树脂制备质量轻耐腐蚀性好导电性好厚度大机械性能差,组装难石墨化耗时长机械加工难,成本高石墨双极板技术最为成熟,基本已实现国产化,但耐久性和工程化有待验证美国POCO;日本FujikuraRubber公司、KyushuRefractories公司;英国Bac2公司;加拿大Ballard公司国鸿氢能、中钢天源、鑫能石墨、神州碳制品、沪江科技、联强碳素、喜丽碳素、弘枫实业、弘俊实业、信远工业金属板不锈钢、钛合金、铝合金等直接加工制成超薄导电导热性好机械性能高阻气性好易腐蚀,寿命短装配精度要求高密度大,较重金属板(钛或者不锈钢等)较石墨板更利于实现小型化,从而有利于提高燃料电池电堆的功率密度,国内部分企业已实现金属板小规模量产。瑞典Cellimpact公司;德国Dana公司、Grabener公司;美国Treadstone公司安泰科技、上汽捷氢、新源动力、上海治臻、爱德曼氢能复合板热塑或热固性树脂料混合石墨粉、增强纤维等形成预制料并固化、石墨化成型机械性能好耐腐蚀性好制备工艺复杂成本高在复合薄碳板开发方面,除国鸿有来自加拿大巴拉德公司的授权技术外,其他复合膜压碳板尚处于研制开发阶段英国Porvair公司;美国ORNL公司武汉理工大学、武汉喜马拉雅、爱德曼公司、新源动力、中科院大连化物所表24:各类型双极板比较49请参阅附注免责声明国泰君安证券2022春季策略研讨会钒氢求同:以双极板为例013.3氢燃料电池:2020年,我国氢燃料电池双极板市场规模达3.1亿元,石墨板(包含碳塑复合板)和金属板的市场占比分别为65%和35%,2021年石墨双极板与金属双极板趋于平分秋色。GGII数据显示,2021年H1金属双极板出货量在双极板总出货量的占比已达45.0%(2020年同期为36.0%)。钒液流电池:基本不考虑金属板,即使是涂层处理后的金属板,在酸性液体环境中也难以长期稳定工作。石墨双极板(机加工)不被看好,因为其机加工过程复杂且成本高。钒液流电池主要采用碳塑复合板,因为其热塑或模压工艺相对机加工简单,但是混合高分子树脂所带来的电阻率增加仍是需要解决的问题。资料来源:GGII、国泰君安证券研究图35:2020年双极板各细分类型和加工类型市场规模占比85%15%石墨(含复合)双极板CNC模压65%35%2020年双极板市场格局石墨(含复合)双极板金属双极板91%7%2%金属双极板全线涂层冲压50请参阅附注免责声明国泰君安证券2022春季策略研讨会钒氢求同:以双极板为例013.3石墨板:由于其高耐腐蚀性、高耐久性,以及相对较低的技术壁垒,率先实现国产化,在对体积较不敏感而对耐久性敏感的特种车、商用车领域示范应用。然而,石墨双极板的制作周期长、机械性能差、加工难度大、制作成本高等劣势也不可忽视。市场已有越来越多的企业成功开发出超薄超精细石墨双极板,提前突破了国家制定2025年前单组石墨双极板厚度1.5mm的要求,功率密度开始接近丰田第一代金属双极板的水平。金属板:抗腐蚀性差,寿命过短是其应用的阻碍,然而随着涂层工艺的持续进步与突破,其有望实现和石墨板相同的使用寿命。凭借其机械性能优异、高体积功率密度、成本低廉且易批量生产等优势,金属双极板将在乘用车规模化应用的进程中后来居上。生产厂商产品类型抗弯强度(Mpa)抗压强度(Mpa)接触电阻(mΩ.cm2)电阻率(uΩm)密度(g/cm3)最小厚度(mm)美国POCO石墨90152-14.71.78-上海弘枫石墨>50>100<6.5<12>1.91.4武汉喜马拉雅石墨>51>50-<161.80-1.95-嘉裕碳素石墨--<10--1.5/1.3上海治臻金属(钛合金)-----1.1表25:主要厂商双极板技术指标资料来源:企业官网、国泰君安证券研究51请参阅附注免责声明国泰君安证券2022春季策略研讨会钒氢求同:以双极板为例013.3细密化程度、流道深宽比更高,版型更小,能够使单板能够支撑的功率密度更高,每kW所需板数下降,从而降低电堆集成的难度以及成本。目前100kW电堆一般需要350-400节单芯,而Ballard已经实现140kW高功率电堆仅需309节,大幅减少双极板数量,提升电堆功率密度。丰田汽车公司率先在旗下Mirai燃料电池汽车上使用金属双极板和涂层,解决了腐蚀、成本和导电等一系列问题。资料来源:企业官网、国泰君安证券研究生产厂商产品型号双极板类型额定功率(kW)功率密度(kW/L)功率密度(kW/kg)低温启动(℃)LWH(mm)BallardFCgen®-HPS石墨/复合140(309节)4.34.7-28484555195捷氢科技M4H金属1634.2--30558473148捷氢科技M3X金属1403.7--30540474149新源动力HYSTK-70金属70---30-新源动力HYSTK-40复合1104.2---国鸿氢能鸿芯GI石墨84(280节)-2.87-641420104神力科技SFC-B9P石墨80-1504--35-丰田Mirai二代金属128(330节)4.44--表26:主要厂商电堆技术指标52请参阅附注免责声明国泰君安证券2022春季策略研讨会钒氢求同:以双极板为例013.32021年期间,国内主流双极板企业的出货量都有非常大的增长,金属双极板领域已经出现了单个企业单个客户出货达百万片级别的现象;石墨板市场各家出货也均有较大增长,表现明显的是原万片级出货企业的出货量级达到10万片以上,头部企业的出货更是达到了50万片/年以上。主要企业类型出货量产能技术突破华熔科技石墨双极板约50万组(含风冷双极板),同比增速达300%公司二期项目(2021年底完成初步验收)逐步实现投产,月产能有望达到15-20万组/青岛杜科复合石墨双极板/已经建成年产100万组超薄复合石墨双极板的生产线模压石墨复合板拥有知识产权,已授权发明专利,拥有技术可控和成本可控的优势弘竣新能源石墨双极板/拥有浙江嘉善、山东泰安两大大生产基地,年产能200万片/嘉裕碳素石墨双极板/产能提升至80-120万片/年目前单组石墨双极板的厚度在1.3mm左右,提前突破国家制定的2025目标上海弘枫石墨双极板达200万片,同比增长100%,其中海外业务占比80%,国内业务占比20%,营收实现1.2亿元,累计出货量已达500万片年产能达400万片/上海治臻金属双极板/年产千万片级金属极板产线在常熟市投产(目前全球最大的一条金属极板产线)推出新型碳涂层金属极板产品,在极板成本降低40%-50%的同时,将金属板燃料电池发动机预期寿命延长至2万小时以上三佳机械金属双极板年产双极板200万片、模具50套,已成功交付了80多款不同流道形态的金属双极板//博远新能源金属双极板/已组装金属双极板的批量化生产线,一期产能为60-100万副/年(后续产能逐步提升,预计在2023-2024年会达到600万副/年)所用为涂层是非贵金属涂层,有效降低制造成本;具有接触电阻低耐腐蚀性强的优势,技术指标远超DOE要求水平,耐久性达10000-15000h资料来源:GGII、国泰君安证券研究表27:国内主要双极板厂商2021年进展53请参阅附注免责声明国泰君安证券2022春季策略研讨会早期人造石墨龙头:日立化成、JFE早期天然石墨龙头:三菱化学1)日立化成早期主要生产电气绝缘漆、酚醛树脂层压板、碳刷等,20实际60年代开始做合成树脂、塑料制品,70年代以来逐渐涉足电子、环境领域。于1998年开始,充分利用长期培育起来的碳素技术,量产大容量人造石墨负极材料。2)JFE钢铁(JFE化工)JFE化工主要推进“煤炭化工”,煤是炼铁炼钢过程不可或缺的原料。碳材料的开发与钢铁业务有较大协同效应。2020年曾有报道称JFE化工将增产硬碳负极材料。该产品使用在制造焦炭(炼钢原料)的过程中产生的煤焦油作为原料,与石墨类负极材料相比,具有耐用性等优势。3)三菱化学日本最大的化学公司,主营业务包括:功能材料和塑料产品、石油化工、碳及农业产品。目前官网产品目录主要包括四类:高性能产品(例:碳纤维、特种化学品、无机材料、合成纤维等)、保健、工业材料(例:碳材料、合成树脂)、其他。钒氢求同:以双极板为例013.3资料来源:凯金能源招股说明书国外早期锂电石墨负极材料厂商的业务和碳素行业相关性较高,并没有形成独立的锂电负极材料厂商。此外,相比锂电负极材料,机加工双极板的门槛更低,对碳素厂商更有利。图36:2020年全球主要锂电负极材料生产企业市占率54免责声明本公司具有中国证监会核准的证券投资咨询业务资格分析师声明作者具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。免责声明本报告仅供国泰君安证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为本公司的当然客户。本报告仅在相关法律许可的情况下发放,并仅为提供信息而发放,概不构成任何广告。本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌。过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。本公司利用信息隔离墙控制内部一个或多个领域、部门或关联机构之间的信息流动。因此,投资者应注意,在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券或期权并进行证券或期权交易,也可能为这些公司提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。在法律许可的情况下,本公司的员工可能担任本报告所提到的公司的董事。市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“国泰君安证券研究”,且不得对本报告进行任何有悖原意的引用、删节和修改。若本公司以外的其他机构(以下简称“该机构”)发送本报告,则由该机构独自为此发送行为负责。通过此途径获得本报告的投资者应自行联系该机构以要求获悉更详细信息或进而交易本报告中提及的证券。本报告不构成本公司向该机构之客户提供的投资建议,本公司、本公司员工或者关联机构亦不为该机构之客户因使用本报告或报告所载内容引起的任何损失承担任何责任。评级说明增持相对沪深300指数涨幅15%以上谨慎增持相对沪深300指数涨幅介于5%~15%之间中性相对沪深300指数涨幅介于-5%~5%减持相对沪深300指数下跌5%以上增持明显强于沪深300指数中性基本与沪深300指数持平减持明显弱于沪深300指数评级说明股票投资评级行业投资评级1.投资建议的比较标准投资评级分为股票评级和行业评级。以报告发布后的12个月内的市场表现为比较标准,报告发布日后的12个月内的公司股价(或行业指数)的涨跌幅相对同期的沪深300指数涨跌幅为基准。2.投资建议的评级标准报告发布日后的12个月内的公司股价(或行业指数)的涨跌幅相对同期的沪深300指数的涨跌幅。北京地址:北京市西城区金融大街甲9邮编:200032电话:(010)83939888电话:(021)38676666上海深圳地址:深圳市福田区益田路6009号邮编:518026电话:(0755)23976888国泰君安证券研究所E-mail:gtjaresearch@gtjas.com地址:上海市静安区新闸路669号邮编:200041国泰君安证券研究所产业研究团队THANKSFORLISTENING

VIP

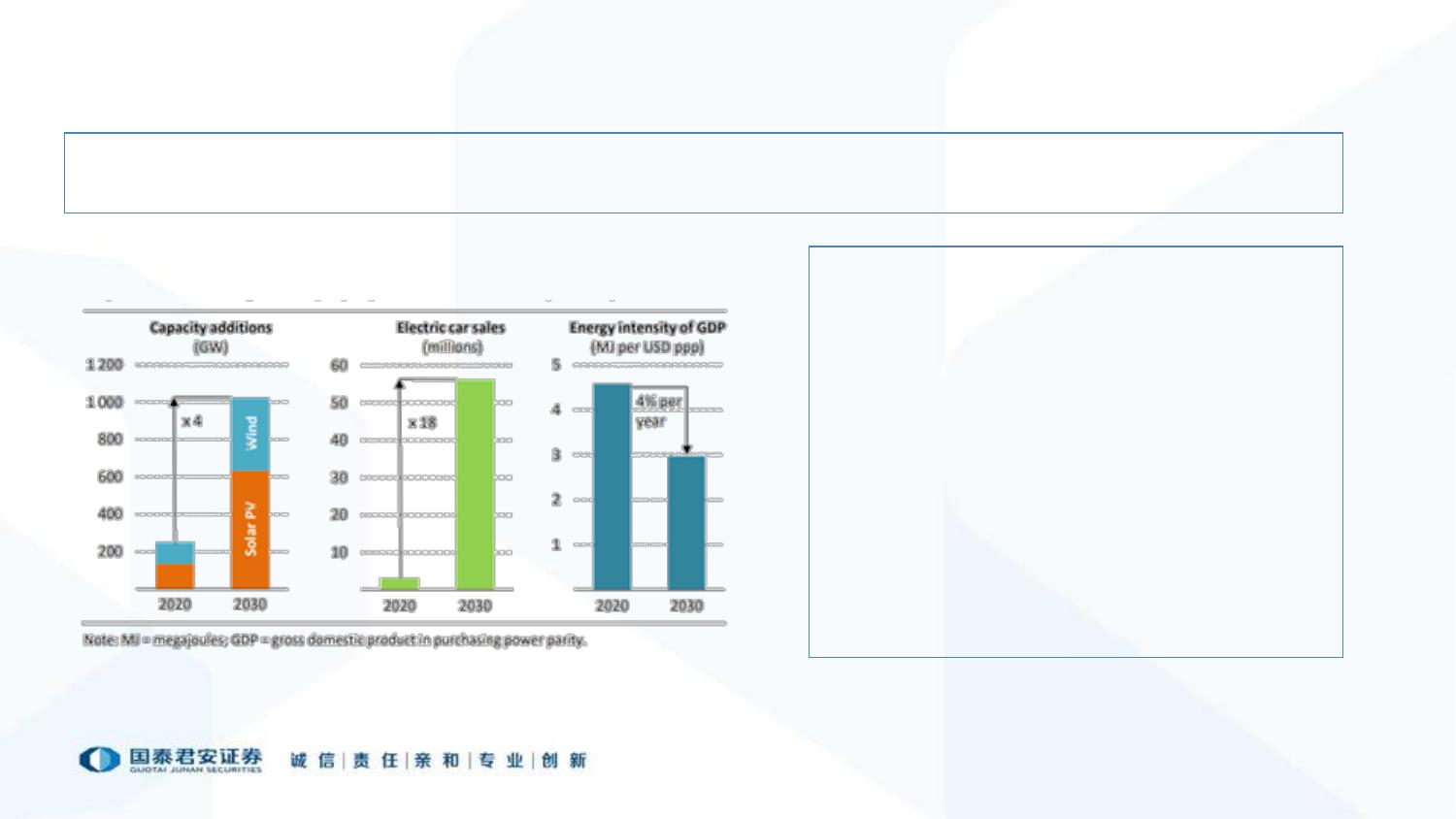

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP