本公司具备证券投资咨询业务资格,请务必阅读最后一页免责声明证券研究报告1天然气行业系列研究之一乌克兰停止俄罗斯过境天然气,影响几何?2025年01月15日➢欧盟边境国家对乌克兰过境俄气的依赖度为92%。2025年1月1日,由于过境供气协议到期,俄气终止通过乌克兰向欧洲输送天然气。目前斯洛伐克是该管道天然气的主要接收国家,此外,这部分气量的使用国家还有奥地利和匈牙利。2024年前10月三个国家的天然气消费量为145亿立方米,同期欧盟通过该管道的进口量为134亿立方米,可见三个国家对俄罗斯气的依赖度达92.34%。➢假设1-Turkstream/TANAP管道进行替代:短期受运输瓶颈限制,长期管道扩建工程不确定性较高。Turkstream管道的运输能力为158亿立方米,而2024年通过该管道运往欧盟的供气量已达166亿立方米,达到能力上限;TANAP管道的运能为160亿立方米,其中约60亿立方米供应给土耳其,100亿立方米供应给欧洲,俄乌冲突后该管道向欧盟的出口量增长了38%至120亿立方米以上,且22~24年连续三年维持稳定,也达到了运输瓶颈。目前,欧盟仍未对土耳其溪管道的扩建进行表态;TANAP管道扩建的合作协议也未达成,尽管土耳其和阿塞拜疆对管道扩建态度积极,但投资费用高昂,假设一条管道的投资全部由土耳其承担,则其财政赤字负担将增加22%,因此,若欧盟方面没有明确的长期天然气需求和投资支持,两国未必能顺利投资巨额的管道基建费用。➢假设2-国际LNG进行替代:国际LNG短期不具备增加弹性,短期天然气供需紧张。俄罗斯的LNG出口已达到能力上限,原计划于2023~2024年启动的项目均在俄乌冲突后受到制裁而搁置。美国2024年前10月LNG出口同比增长1.32%,存量产能需求较强、无空闲产能替代乌克兰过境天然气;新增产能2024年仅增加20亿立方米,无法弥补该管道164亿立方米的过气量;若仅考虑短期寒潮季的需求——即年初2个月该管道输气量为25亿立方米,依然高于新产能贡献的LNG增量12亿立方米。因此,2025上半年在LNG新项目替代不足的背景下,天然气供需整体依然紧张;下半年LNG新项目逐步投产并释放产量,但考虑到欧盟面临着库存低位、需大幅补库的压力,气价中枢难以下滑。➢我们预计:2026年国际气价存在下滑压力、但底部中枢或高于疫前低位,国内外气价倒挂现象有望缓解、国内气价降幅有限。2024~2025年北美洲LNG年出口能力可增加20、602亿立方米,2026~2028年将再增加717亿立方米,中长期可承接欧盟的天然气供给缺口,从而造成气价中枢下滑。然而,考虑到欧盟采购美气的中间成本比俄气贵2美元/百万英热,TTF未来的长期中枢或高于历史,约在6.5~10美元/百万英热,同时,国内外气价倒挂现象预计有望缓解,国内气价高于TTF的差价均值约2.4美元/百万英热。➢投资建议:1)推荐天然气资源优势强的中国海油、中国石油、中国石化;2)推荐产量处于成长期的新天然气;3)TTF价格短期上涨,建议关注广汇能源;4)建议关注拥有丰富的海气资源池的新奥股份、九丰能源。➢风险提示:地缘政治风险,LNG投产进度不及预期,经济增速不及预期。重点公司盈利预测、估值与评级代码简称股价(元)EPS(元)PE(倍)评级2023A2024E2025E2023A2024E2025E600938.SH中国海油28.912.603.093.291199推荐601857.SH中国石油8.900.880.940.951099推荐600028.SH中国石化6.260.510.440.46121414推荐603393.SH新天然气28.262.473.103.741198推荐600256.SH广汇能源6.220.800.630.5581011谨慎推荐605090.SH九丰能源26.952.112.822.8913109推荐600803.SH新奥股份19.972.301.912.189109—资料来源:Wind,民生证券研究院预测;(注:股价为2025年1月14日收盘价,未覆盖公司采用wind一致预期)推荐维持评级[Table_Author]分析师周泰执业证书:S0100521110009邮箱:zhoutai@mszq.com分析师李航执业证书:S0100521110011邮箱:lihang@mszq.com分析师王姗姗执业证书:S0100524070004邮箱:wangshanshan_yj@mszq.com研究助理卢佳琪执业证书:S0100123070003邮箱:lujiaqi@mszq.com相关研究1.石化周报:欧美寒潮+美国制裁,油价大幅上涨-2025/01/112.原油板块事件点评:美国制裁俄罗斯石油行业,油价表现坚挺-2025/01/113.石化周报...

VIP

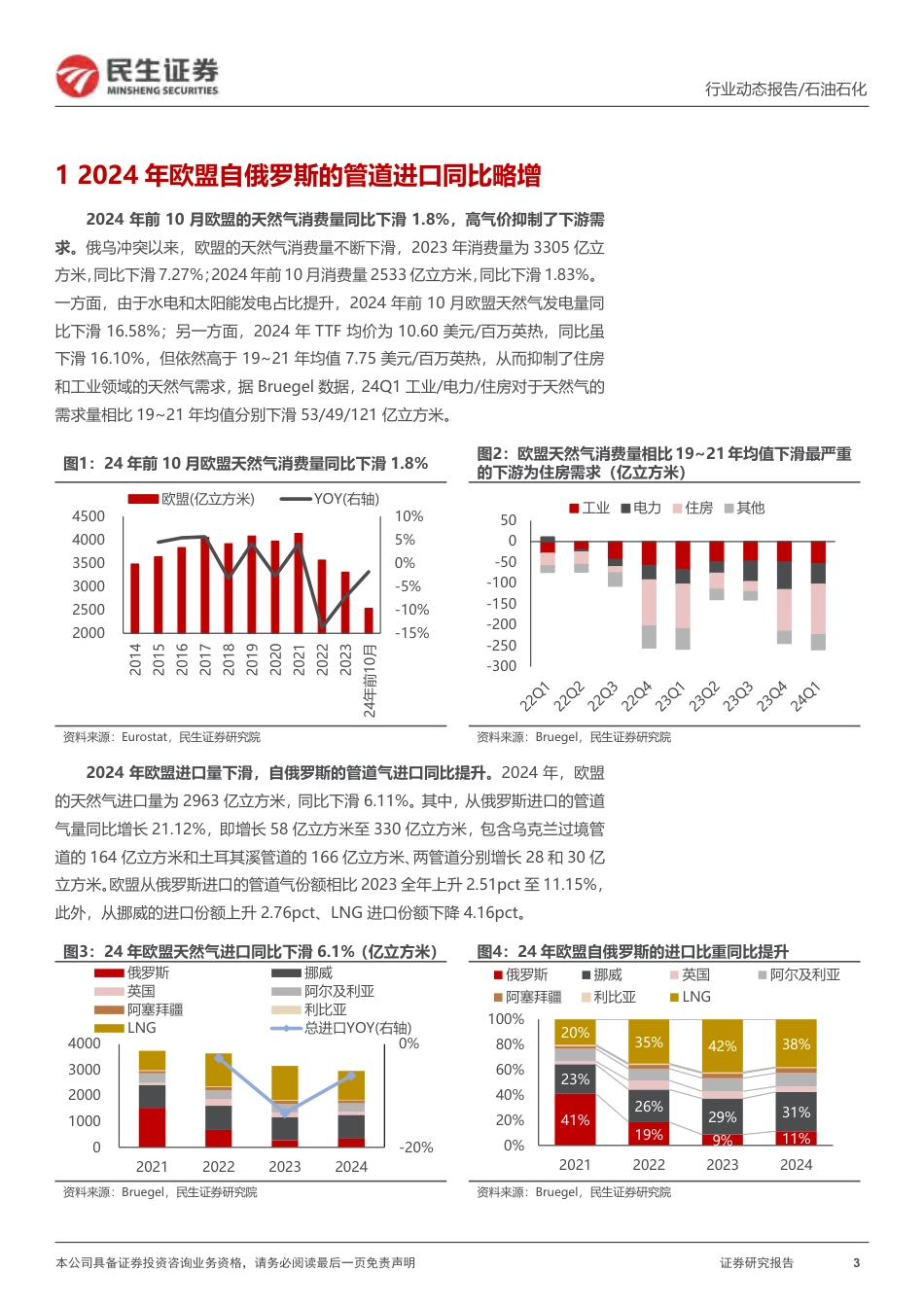

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP