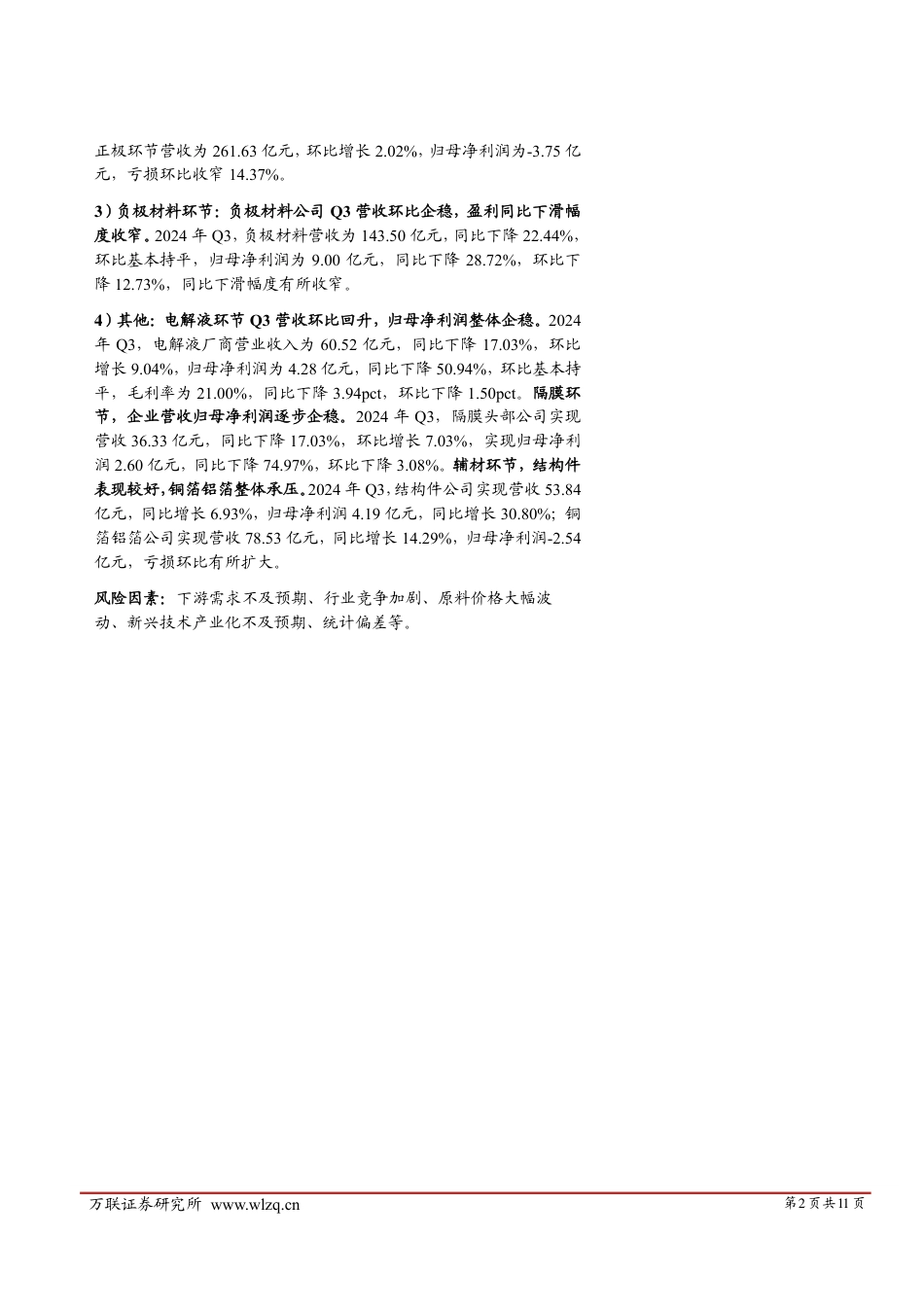

[Table_RightTitle]证券研究报告|电力设备[Table_Title]锂电产业链业绩边际改善,电池环节盈利稳定增长[Table_IndustryRank]强于大市(维持)[Table_ReportType]——电力设备行业跟踪报告[Table_ReportDate]2024年11月13日[Table_Summary]行业核心观点:2024年下半年以来,锂电产业链业绩整体边际改善,在上游碳酸锂价格逐步企稳、下游需求回升趋势下,材料环节公司业绩逐步企稳;下游电池环节表现稳健,归母净利润稳定增长,盈利能力增强。展望后市,(1)随着上游碳酸锂价格逐步触底企稳,终端下游新能源车销量增长,锂电中游材料厂商业绩有望持续修复,电池、结构件环节公司盈利有望持续增强,建议积极关注中游材料环节公司业绩修复投资机会,以及电池环节市占率提升、盈利能力增强的龙头个股;(2)新兴技术产业化加速,固态电池、复合集流体、多孔铜箔等新技术快速发展,下游车企、电池厂商持续加大加快布局,建议关注新兴技术产业化带动的投资机会。投资要点:产业链业绩回顾:1)2024年前三季度,由于锂电产业链需求端增速放缓,叠加供应端内部竞争加剧,产业链业绩整体承压。2024年Q1-Q3,锂电产业链上市公司营业收入合计实现5478.66亿元,同比下降16.19%;整体毛利率为21.03%,同比增长3.21pct;归母净利润为446.10亿元,同比下降5.49%。2)分季度来看,2024年Q3,产业链业绩边际改善,营收和归母净利润实现环比增长。2024年Q3,锂电产业链整体营业收入为1955.10亿元,同比下降15.66%,环比增长3.23%;毛利率为22.46%,同比上升4.15pct,环比上升2.16pct;归母净利润为160.18亿元,同比增长1.67%,环比增长1.56%。下半年以来,碳酸锂价格趋于稳定,锂电产品价格逐步企稳,叠加下游需求有所复苏,带动产业链回暖,产业链业绩整体边际改善。⚫细分环节发展趋势:⚫1)电池环节:电池环节盈利能力持续提升,归母净利润稳定增长。2024年Q1-Q3,电池环节营收3728.19亿元,同比下降8.25%,归母净利润406.08亿元,同比增长15.92%。2024年Q3,电池环节营业收入为1320.75亿元,同比下降7.45%,环比增长2.97%;归母净利润为146.40亿元,同比增长28.77%,环比增长3.08%。2024年Q1-Q3,在上游材料价格整体下行趋势下,电池环节盈利表现较好,归母净利润稳定增长。⚫2)正极材料环节:2024年Q3,正极材料厂商亏损环比收窄。2024年前三季度,正极厂商整体业绩承压。2024年Q1-Q3,正极材料营收为732.36亿元,同比下降44.38%,归母净利润为-11.66亿元,同比下降291.34%。2024年Q3,正极厂商整体亏损环比有所收窄。2024年Q3,[Table_Chart]行业相对沪深300指数表现数据来源:聚源,万联证券研究所[Table_ReportList]相关研究工信部发布新型储能高质量发展行动方案(意见稿),推动产业技术升级中东能源转型加速,市场前景广阔行业超配比例回升,光伏设备板块较多获增持[Table_Authors]分析师:蔡梓林执业证书编号:S0270524040001电话:02032255228邮箱:caizl@wlzq.com.cn研究助理:冯永棋电话:18819265007邮箱:fengyq1@wlzq.com.cn-30%-20%-10%0%10%20%30%电力设备沪深300证券研究报告行业跟踪报告行业研究3223万联证券研究所www.wlzq.cn第2页共11页正极环节营收为261.63亿元,环比增长2.02%,归母净利润为-3.75亿元,亏损环比收窄14.37%。⚫3)负极材料环节:负极材料公司Q3营收环比企稳,盈利同比下滑幅度收窄。2024年Q3,负极材料营收为143.50亿元,同比下降22.44%,环比基本持平,归母净利润为9.00亿元,同比下降28.72%,环比下降12.73%,同比下滑幅度有所收窄。⚫4)其他:电解液环节Q3营收环比回升,归母净利润整体企稳。2024年Q3,电解液厂商营业收入为60.52亿元,同比下降17.03%,环比增长9.04%,归母净利润为4.28亿元,同比下降50.94%,环比基本持平,毛利率为21.00%,同比下降3.94pct,环比下降1.50pct。隔膜环节,企业营收归母净利润逐步企稳。2024年Q3,隔膜头部公司实现营收36.33亿元,同比下降17.03%,环比增长7.03%,实现归母净利润2.60亿元,同比下降74.97%,环比下降3.08%。辅材环节,结构件表现较好,铜箔铝箔整体承压。2024年Q3,结构件公司实现营收53.84亿元,同比增长6....

VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP