请仔细阅读本报告末页声明

证券研究报告 | 行业策略

2023 年12 月28 日

电力设备

智能化浪潮奔涌,新技术千帆竞发——2024年新能源车年度策略

新 能 源 车 行业长期趋势确定,估值底部凸显投资性价比。2023/1/3-

2023/12/15,锂电池指数累计下跌 27.3%。今年以来,市场出于对行业供需

关系及企业盈利能力的担忧,而压制了今年度锂电板块股价表现。从估值角

度来看,截至 2023/12/15,新能源车板块 PE(FY1)/PE(FY2)为19.3x/15.4x,

我们预计市场对于锂电基本面的悲观预期已充分反映。考虑到 2024 年全球电

动化趋势仍具备高确定性,我们继续看好电动车赛道成长性,看好 2024 年需

求回暖带动板块盈利抬升及估值修复。

新能源车:智能化浪潮奔涌,看好 2024年景气度回升。

1)中国:伴随购置税免征政策延长+优质供给+车企降价持续在线,国内新

能源车市场有望加速突破当前渗透率拐点。

2)欧洲:电车补贴退坡预期下,需求有望自政策驱动逐步转向市场驱动。

3)美国:当前新能源车渗透率不足 10%,且在补贴政策扶持下,电动化仍有

巨大发展空间。

根据乘联会数据,2022 年和 2023 年1-11 月,我国新能源车出口同比增长达

90%和59%。除比利时、英国、西班牙等欧洲传统主力出口国外,泰国、菲

律宾、巴西、墨西哥出口增速亦取得飞速发展。预计东南亚、南美、中亚等地

区逐步开启的电车电动化,将有望为我国新能源车企出海创造新机遇。我们

预计 2024 年中国/欧洲/美国新能源车销量分别为 980+/430+/200+万辆,同

比+30%/30%/50%,对应全球动力电池需求量超 990GWh。

电池及材料:盈利中枢下行预期下,企业扩产积极性有望减弱,关注各环节

出清情况。由于各环节具备不同竞争格局,因此盈利能力有所分化。分环节来

看,电池环节格局清晰,盈利稳定,其中龙头盈利较强,与二三线企业形成分

化;电解液环节价格与单吨盈利预计率先达到基本底部,出清速度相对较快;

隔膜环节关注国产化设备进展;正负极环节随着原材料价格、加工费降幅减

缓,高价库存的消耗对企业盈利的压制或逐步减弱。我们看好在行业竞争加

剧及低端产能出清下,各环节优质龙头份额进一步提升,穿越周期再回成长。

新技术:看好复合集流体、高压快充、磷酸锰铁锂等新技术新材料从 0到1

加速渗透。

1)复合集流体:当前复合铝箔已装车极氪 009,有望上车问界 M9;复合铜

箔设备/材料均在送样验证中,2024 年预计将量产落地。

2)高压快充:今年以来,800V 高压快充架构加速渗透,同时宁德时代神行

电池的落地也将带动快充模式向下普及。建议关注电池端快充材料,以及桩

端液冷超充等相关机会。

3)磷酸锰铁锂&钠离子电池:工信部陆续公告搭载新电池的首发车型,2024

年即将迎来产业化大年,建议关注技术布局领先的材料企业。

投资建议:1)锂电主产业链推荐强α龙头,看好宁德时代、科达利、亿纬锂

能,其次星源材质、恩捷股份,建议关注国轩高科、德方纳米、尚太科技、容

百科技;2)复合集流体产业预计 2024 年将量产落地,材料端建议关注宝明

科技、英联股份、铜峰电子、璞泰来,设备端建议关注道森股份、三孚新科、

东威科技、骄成超声;3)800V 高压快充技术普及下,材料端建议关注元力

股份、信德新材、黑猫股份、天赐材料,桩端建议关注永贵电器、通合科技、

盛弘股份。

风险提示:新能源汽车下游需求不及预期;锂电行业竞争加剧风险;模型假设

及测算可能存在误差。

增持(维持)

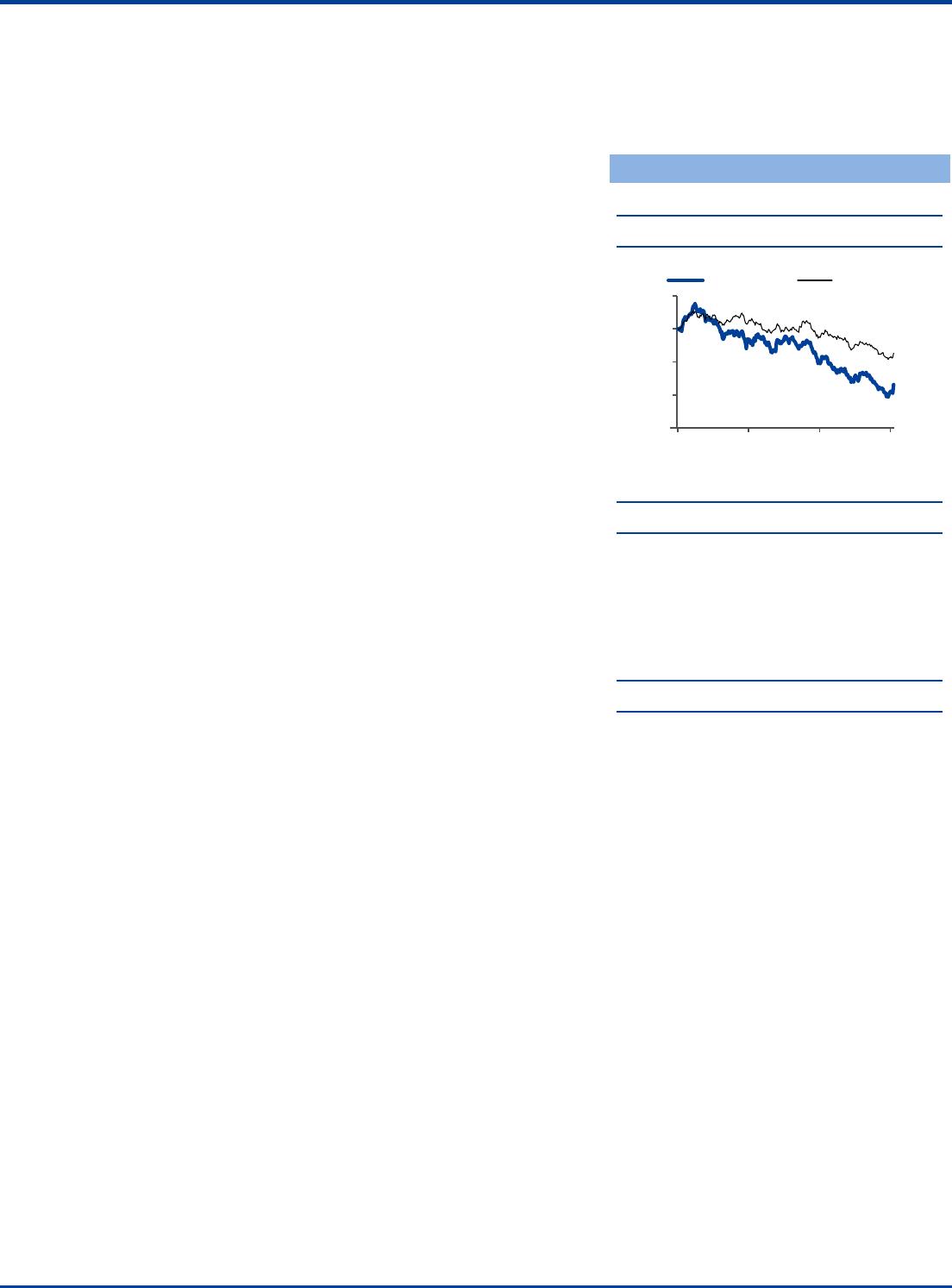

行业走势

作者

分析师 杨润思

执业证书编号:S0680520030005

邮箱:yangrunsi@gszq.com

分析师 林卓欣

执业证书编号:S0680522120002

邮箱:linzhuoxin@gszq.com

相关研究

1、《电力设备:直面光伏周期,布局底部机会》2023-

12-27

2、《电力设备:光储欧洲去库加速,蔚来半固态电池预

计明年 4月量产》2023-12-24

3、《电力设备:CPIA 上修光伏装机预期,海上风电招标

回暖》2023-12-17

-48%

-32%

-16%

0%

16%

2022-12 2023-04 2023-08 2023-12

电力设备 沪深300

VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP