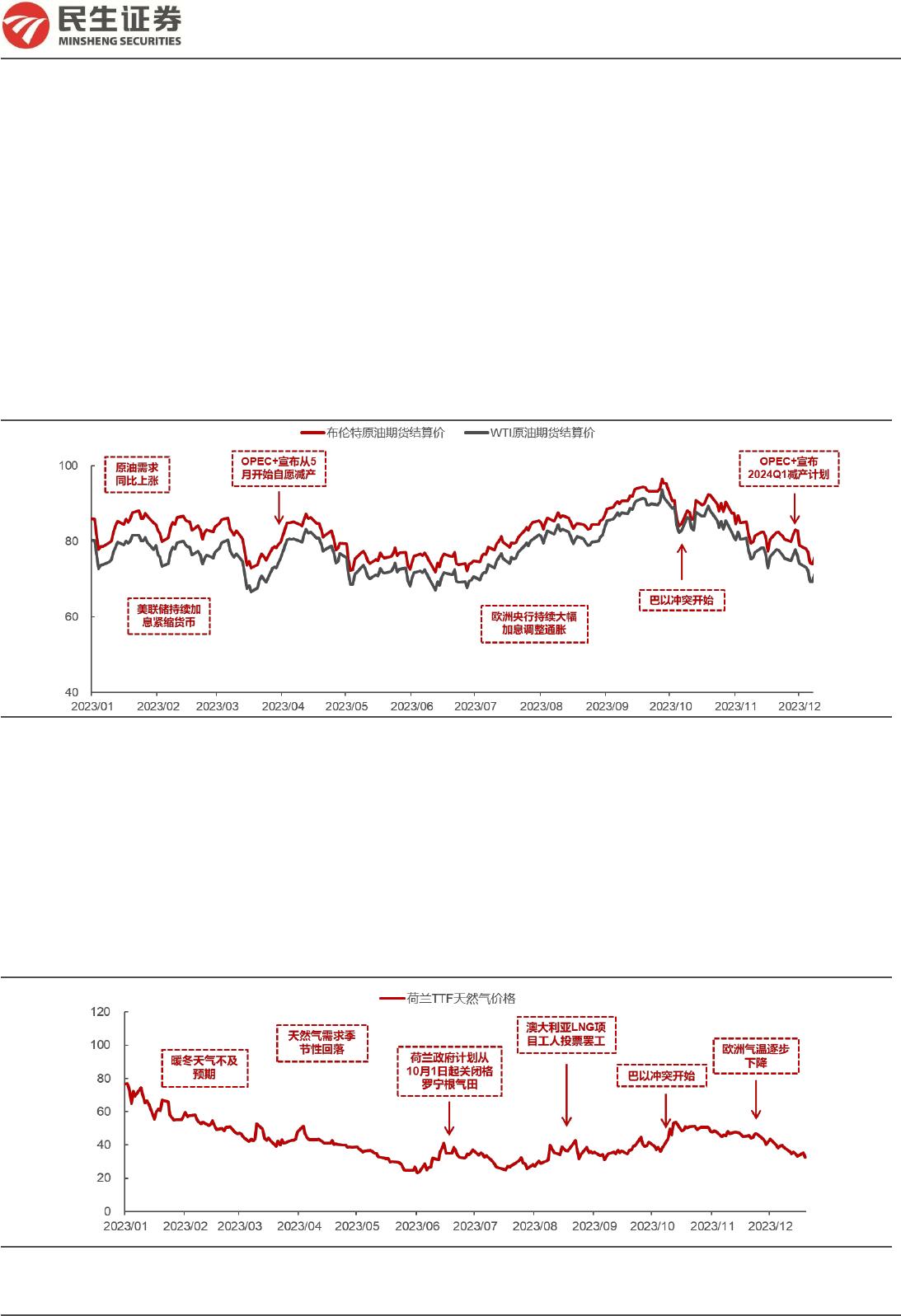

➢ 油价新时代,高位强支撑。1)需求:加息尾声,欧美国家最艰难的时期或

已过去,同时,中国经济稳步增长,印度或将进入人口红利驱动的中高速发展阶

段。2024 年全球需求有望温和增长,原油增量约 140-225 万桶/日。2)供给:

OPEC 预计 2023 年原油行业资本开支将见顶,供给端增长乏力。其中,美国的

资本开支意愿明显减弱,Capex/CFO 自2015 年不断下滑。从其产量趋势来看,

库存井+优质井位的快速消耗使得美国在疫后第一年产量就恢复了 50%左右,而

目前新井单井产量已回落至疫前水平,仅靠库存井维持当前产量只需 6.7 个月库

存井就将被消耗殆尽,同时低资本开支意愿使得钻机、新井数量同步下滑,因此

我们预计,1-2 年内美国的原油产量就会面临下滑。在此背景下,OPEC+作为唯

一有大量闲置产能(660万桶/日)的组织,具有绝对的油价调控权,而 OPEC+

挺油价意愿较强,最新会议宣布 24Q1 要继续减产,尽管实际减产量可能相比 23

年11 月仅有 23 万桶/日,但若该产量维持全年,2024 年将存在 57-255万桶/

日的供需缺口,可能将油价中枢推涨至 85 美元/桶;若 OPEC+提产,考虑中东

依赖于石油的财政支出及经济转型成本要求的高油价,叠加当前欧美的历史低库

存,我们认为,油价依然能维持在 80 美元/桶左右的高位水平。

➢ 国内外天然气价差倒挂有望逐步缓解。尽管欧盟今年新增的天然气气源只弥

补了俄罗斯管道气 67.3%的缺口,但在欧洲疲软的内需和暖冬的作用下,欧盟天

然气需求的大幅下滑使得供应问题并没有明显暴露。后续如果没有俄罗斯管道气

全部断供和极寒天气同时发生的极端情况,明年二季度初欧盟的储气率可能在

60%以上,供应或相对充足,且全球的 LNG 出口和进口设施逐步投产,尤其是

2025-2026 年将迎来大规模的产能释放,因此国际气价将逐步回归理性,国内气

价弹性将重新由国内需求主导,经济稳增长下,国内气价或温和上涨。

➢ 下游产能过剩,上游投资价值凸显。2022 年,我国炼油总产能达到 9.2 亿

吨/年,下游的乙烯、丙烯、PX 等炼化产品产能的急剧扩张使得行业利润面临压

缩,利润向上游转移,同时行业结构性不足和过剩同时存在,因此,下游在逐步

往规模化、一体化、、高端化发展。而上游资本开支不足导致的原油产量增长受

限,使得上游资产的稀缺性逐渐凸显,一方面,油价中枢将延续高位;另一方面,

国外石油公司的 PB 得到显著提升,因此,国内上游板块的估值有望迎来修复,

叠加国内石油央企的抗风险能力在今年得到有力凸显、及其高分红的属性,上游

板块有望迎来价值重塑。

➢ 投资建议:上游高盈利持续,稀缺资产属性凸显,板块有望迎来价值重塑。

标的方面,我们推荐以下三条主线:1)油价中枢提高,国企改革持续推动国企

资产优化,叠加高分红特点,石油央企估值有望提升,建议关注中国石油、中国

海油、中国石化;2)国内天然气市场化改革加速推进,建议关注产量处于成长

期的新天然气、蓝焰控股;3)国内油气上产提速,建议关注气井服务领域的稀

缺标的九丰能源。

➢ 风险提示:地缘政治风险,伊核协议达成可能引发的供需失衡风险,全球经

济衰退导致需求下行的风险。

VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP