0能源專題-火電股迎來業績修復期群益金鼎證券研究員沈嘉婕2023/08/071大綱1.當下時點關注火電股的原因2.煤炭價格回落3.今年火電出力增加4.“雙碳”背景下火電發展空間5.火電行業格局和個股推薦nMqNrRrNqNtNrNzRnNoMvMaQ8Q8OmOpPsQmPkPnNxPfQmMwO7NnMoNuOnRrNxNmPpR2火電盈利影響因素火電的利潤與電量和電價正相關。電量受裝機量和利用小時數影響;電價分爲長協和現貨價格,電價波動空間正在進一步放開。火電的成本結構中,煤炭等燃料成本占到近六成。圖:火電利潤構成資料來源:公開信息,群益金鼎證券整理圖:火電成本結構資料來源:群益金鼎證券整理火电成本结构0%燃料成本59%折旧13%財務費用6%其他22%發電利潤電量電價裝機容量利用小時數收入成本煤炭長協電價現貨電價3煤價對度電淨利的影響最大煤價波動的影響遠大于電價和電量的波動,是影響利潤的主要因素。如圖,華電國際的度電淨利變化與煤價漲跌呈明顯負相關走勢;與利用小時數的關係不明顯;上網電價往年變化幅度很小,2022年明顯上漲,對度電淨利有增益作用。圖:煤炭價格對火電股的利潤影響最大(以華電國際爲例,利用小時數、標煤單價和上網電價均爲2018年爲基準年的漲跌幅)-6.0-5.0-4.0-3.0-2.0-1.0-1.02.03.04.05.06.0-70%-50%-30%-10%10%30%50%70%20182019202020212022度電淨利較基準年漲跌幅度电净利(分/千瓦时)标煤单价(涨跌幅,%)利用小时数(涨跌幅,%)上网电价(涨跌幅,%)4當下時點關注火電股的原因煤炭價格步入下行通道今年國內和進口煤炭供給量均同比增長,供給量整體高于需求,叠加國際原油價格持續回落、發改委控價的影響,煤炭價格下降。未來兩年極端天氣增加預計需要更多火電出力今年西南地區繼續少雨,上半年水電出力下降23%;今年形成了厄爾尼諾條件,未來兩年預計極端天氣出現的情况加劇,可能會引發大面積高負荷用電情况;在清潔電源出力不穩定的情况下,將需要更多的火電出力來保障電力安全。新型電力系統需要火電支撑,火電投資重啓隨著電力供給出現局部緊張、全國緊平衡的情况,“十四五”火電投資開始回升。2022-2023年新核准和開工項目繼續增加。我們認爲“十四五”期間火電站投資將呈現增長的態勢。5火電上市公司業績全面修復圖:A股主要火電上市公司淨利率回升資料來源:Choice,群益金鼎證券整理-25-20-15-10-5051021Q121Q221Q321Q422Q122Q222Q322Q423Q1火电板块净利率(%)6煤炭價格下降7煤炭供給增加圖:原煤産量及增速(億噸,%)資料來源:Choice,群益金鼎證券圖:煤炭進口量(億噸,%)資料來源:Choice,群益金鼎證券2022年來,在“增産保供”政策下,煤炭供給持續增加,2023年上半年國內累計原煤産量23億噸,YOY+4.4%。進口端,疫情影響消退、中澳關係緩和以及煤炭進口零關稅的支持,2023年上半年累計進口煤2.2億噸,YOY+93.0%。上半年國內煤炭整體供應量爲25.22億噸,YOY+9.27%。8商品煤消費量穩健增長圖:中國商品煤消費量(億噸)資料來源:煤炭工業協會,群益金鼎證券據煤炭工業協會,2023年1-6月,全國商品煤消費總量約22.5億噸,YOY+7.2%。分行業表現看,電力行業增速最快,累計消費13.3億噸,YOY+11.2%;化工行業累計消費1.6億噸,YOY+3.1%;鋼鐵行業累計消費3.4億噸,YOY+2.3%;建材行業累計消費2.5億噸,YOY+1%。05101520252022H12022H22023H1电力化工建材钢铁其他9煤炭庫存維持高位圖:CCTD主流港口庫存(萬噸)資料來源:CCTD,群益金鼎證券圖:沿海八省+內陸17省電廠庫存(萬噸)資料來源:CCTD,群益金鼎證券截止7月23日,CCTD主流港口煤炭庫存爲7230萬噸,YOY+17.0%截止7月20日,沿海八省+內陸十七省電廠的煤炭庫存爲12282萬噸,YOY+19.4%10海內外煤炭價格均有回落圖:秦皇島5500動力煤價格(元/噸)資料來源:煤炭資源網,群益金鼎證券圖:海外煤炭價格(美元/噸)資料來源:Wind,群益金鼎證券國內煤炭價格同比回落。截止2023年7月28日,秦皇島動力煤5500價格爲858元/噸,YOY-25.3%。海外煤炭價格也大幅回落。截止2023年7月21日,歐洲ARA、理查德RB、紐卡斯爾NEWC價格分別爲97.5美元/噸(YOY-73.5%)、95.2美元/噸(YOY-74.3%)、131美元/噸(YOY-67.6%)。11今年火電出力增加12今年火力發電量明顯上升圖:1-6月火力發電量明顯上升1-6月,全國累計發電量同比增長3.8%,其中火電增長7.5%,水電下降22.9%,太陽能、風力和核電發電量分別同比增長7.4%、16%和6.5%。水電是第二大發電量來源,2022年占全國發電總量的14.3%。水力發電量的下降將促使火力發電機組超預期運行。資料來源:國家統計局,群益金鼎證券整理-30-20-10010203040产量:核能发电量:累计同比产量:太阳能发电量:累计同比产量:风力发电量:累计同比产量:水力发电量:累计同比产量:火力发电量:累计同比13雲南降雨量少影響水電出力圖:今年雲南月度日均降雨量統計根據國家氣候中心預測,今年雲南降雨量將比平均年份偏枯20%。雲南是西電東送的主力省份,其水電减少將影響廣東和長三角的用電。上半年雲南外送電量同比下降23.2%。圖:溪洛渡水庫(上)和向家壩水庫(下)蓄水量(億立方米)資料來源:政府公開信息,群益金鼎證券整理資料來源:Meteomanz,群益金鼎證券整理14厄爾尼諾將引發更多極端天氣圖:厄爾尼諾現象海溫示意圖7月4日世界氣象組織(WMO)宣布熱帶太平洋地區7年來首次形成厄爾尼諾條件,預計2023年7-9月出現厄爾尼諾事件幷持續到年底的可能性爲90%,此次事件至少爲中等强度。未來5年內大概率出現創紀錄極端高溫。厄爾尼諾現象與熱帶太平洋中部和東部的海洋表面溫度變暖有關。該現象將導致全球氣溫飈升,極端天氣頻次更多、範圍更廣、强度更强。資料來源:國家氣候中心,群益金鼎證券整理圖:2015年强厄爾尼諾現象引發的極端天氣資料來源:國家氣候中心,群益金鼎證券整理15今年上半年全國高溫時間偏多今年上半年,我國平均高溫(日最高氣溫≥35℃)日數爲4.1天,比常年同期偏多1.9天,爲1961年以來同期最多。5月28日至6月5日,我國出現首次區域性高溫過程,比常年偏早16天。今年上半年華北東部、華東北部、華南西部、西南地區南部及新疆南部、內蒙古西部氣溫偏高情况尤爲明顯。6月份華北地區反復出現高溫,在歷史上都是比較極端的。極端高溫將引發電力系統高負荷時間延長,需要更多火電出力來保障電力系統穩定。圖:華南和華北高溫情况比較嚴重資料來源:國家氣候中心,群益金鼎證券整理資料來源:國家氣候中心,群益金鼎證券整理圖:歷年上半年高溫天數16“雙碳”背景下火電的發展空間17火電出力遠超裝機量資料來源:中電聯,群益金鼎證券整理圖:火電發電量占比遠超裝機量在“雙碳”背景下,近年來新增裝機大部分爲可再生能源,火電占比在逐年下降。與裝機量不同,火電的發電量占比近年來仍保持高位,特別在去年和今年高溫少雨的極端天氣情况下,火電發電量的占比上升至70.7%。火電是電力系統的“穩定器”。清潔能源出力具有“極熱無風,晚峰無光,冬季水枯”的特性,與電力高負荷時間段不匹配,且不具備及時的調節能力,因此火電仍承擔著電力供應的基礎保障作用。60.2%59.2%56.6%54.6%52.0%50.1%70.4%68.9%67.9%67.5%69.8%70.7%40%45%50%55%60%65%70%75%201820192020202120222023H1火电装机占比火电发电量占比18“用電荒”促使火電投資額回升圖:天氣原因導致頻繁缺電資料來源:中電聯,群益金鼎證券整理010020030040050060070080090010002017201820192020202120222023H1火电投资完成额(亿元)圖:2021年起火電投資額回升限電省份缺電原因2021.5廣東•旱情導致雲南東送水電和省內水電出力下降•高溫導致用電負荷提升2021.9雲南•高溫導致用電負荷提升•旱情導致水電出力下降2021.9東北•風况差導致風電出力不足•電煤緊缺導致火電出力下降2022.7川渝•高溫少雨,用電負荷提升,水力發電下降“十三五”期間火電投資放緩,2020年火電投資完成額爲2004年以來新低。隨著經濟發展,電力供需逐漸由寬鬆轉變爲局部緊張、全國緊平衡的狀態。由于2021年夏季和冬季發生了較爲嚴重的多省份缺電現象,火電投資政策發生轉變,火電投資額在2021年開始回升。資料來源:中電聯,群益金鼎證券整理19火電項目審批和開工繼續提速圖:火電核准裝機量增加資料來源:北極星電力,群益金鼎證券整理圖:火電開工量明顯增長根據公開信息,2022年國內新核准火電裝機量約達82.5GW,是2021年的4.4倍。火電項目審批速度明顯加快。2023年上半年的核准裝機量同比增29%,全年預計略高于去年。2022年火電項目的開工量呈現逐季明顯增長的態勢,2023Q1和Q2開工量繼續放大,同比分別增長2.7倍和1.4倍。推測2024年和2025年將是火電投産的大年。05101520253035火电核准装机量(GW)05101520252022Q12022Q22022Q32022Q42023Q12023Q2火电开工量(GW)資料來源:北極星電力,群益金鼎證券整理20火電廠將受益于電價上浮圖:火電價格形成機制資料來源:中電聯,群益金鼎證券整理省份燃煤標杆電價(元/MWh)2023年度成交電價(元/MWh)較標杆電價上浮/%廣東463553.8819.63%江蘇391466.6419.35%陝西354.5425.420.00%海南429.8515.7620.00%電價年長協電價浮動區間爲基準價上下20%月長協電價浮動區間爲基準價上下20%現貨電價不受浮動區間限制表:多省份電價頂格上浮2021年,發改委下發《關于進一步深化燃煤發電上網電價市場化改革的通知》,推動電價改革落地,《通知》將市場交易電價的上下浮動範圍擴大至20%(原來是下浮15%,上浮10%),幷且高耗能企業不受限制。該政策有利于提高火電廠的收入彈性。由于用電緊張,今年廣東、江蘇、山西等多個省份的長協電價頂格上浮。資料來源:群益金鼎證券整理資料來源:北極星電力,群益金鼎證券整理21火電個股推薦•行業格局介紹•個股推薦22火電行業格局火電行業主要由6個大型央企發電集團,以及地方能源集團組成。國家能源集團、中國華能、中國華電、大唐集團和國家電投等央企在多省份布局,地方能源集團多在本省內供電。圖:截止2022年末各集團火力發電規模占比資料來源:統計局,群益金鼎證券整理15%11%9%8%6%3%3%2%1%42%国家能源集团中国华能中国华电大唐集团国家电投华润电力广东能源集团浙能集团京能集团其他圖:大型央企和地方國企發電集團大型央企地方國企......23火電上市公司裝機規模表:A股主要火電上市公司資料來源:公司公告,群益金鼎證券整理火電裝機(萬千瓦)火電占比火電區域600011.SH華能國際1068083%廣東37%,福建20%,雲南18%,海南15%,安徽10%600027.SH華電國際522995.5%山東43%、湖北16%,安徽11%600023.SH浙能電力329099.4%浙江80%以上000539.SZ粵電力A269491%廣東600578.SH京能電力178098.6%內蒙古58%,山西18%002608.SZ江蘇國信168582%江蘇67%,山西33%000543.SZ皖能電力132299.4%安徽84%,新疆16%600863.SH內蒙華電114088.7%內蒙古000767.SZ晋控電力1083100%山西000600.SZ建投能源915100%河北001896.SZ豫能控股76693.8%河南000966.SZ長源電力62986.2%湖北600744.SH華銀電力52483.2%湖南000690.SZ寶新能源34798.6%廣東000899.SZ贛能股份34094.3%江西600509.SH天富能源28991.4%新疆600780.SH通寶能源128100%山西24火電上市公司擴産情况表:火電上市公司待投産煤電項目情况資料來源:公司公告,群益金鼎證券整理在建+核准項目投産後較2022年底裝機量的增幅資産負債率600011.SH華能國際0.69%74.8%600027.SH華電國際9.9%68.4%600023.SH浙能電力13.3%44.2%000539.SZ粵電力A38.9%78.2%600578.SH京能電力20.5%65.3%002608.SZ江蘇國信42.2%53.9%000543.SZ皖能電力27.7%62.4%600863.SH內蒙華電--48.7%000767.SZ晋控電力37.7%82.9%000600.SZ建投能源27.7%66.1%001896.SZ豫能控股--86.9%000966.SZ長源電力63.9%68.0%600744.SH華銀電力--93.0%000690.SZ寶新能源57.6%43.8%000899.SZ贛能股份28.8%59.9%600509.SH天富能源--71.7%600780.SH通寶能源--34.3%25火電上市公司分紅情况表:火電上市公司上市以來分紅率,以及2019-2020年股息率資料來源:公司公告,群益金鼎證券整理上市以來分紅率2020年股息率2019年股息率600011.SH華能國際63.4%2.0%1.5%600027.SH華電國際37.1%4.11%2.4%600023.SH浙能電力50.5%4.7%4.21%000539.SZ粵電力A50.1%1.69%1.69%600578.SH京能電力53.2%3.22%3.25%002608.SZ江蘇國信34.5%2.7%--000543.SZ皖能電力37.5%1.14%1.79%600863.SH內蒙華電51.2%3.17%3.17%000767.SZ晋控電力------000600.SZ建投能源47.5%2.45%1.73%001896.SZ豫能控股------000966.SZ長源電力24.1%0.85%1.19%600744.SH華銀電力------000690.SZ寶新能源35.6%4.45%2.97%000899.SZ贛能股份53.8%1.15%1.15%600509.SH天富能源65.3%0.15%--600780.SH通寶能源15.8%0.93%0.83%注:2021-2022年由于火電公司普遍虧損,多數公司未實行分紅,因此采用2019-2020年數據進行比較26火電上市公司經營現金流情况表:A股主要火電上市公司歷年經營性淨現金流(億元)資料來源:公司公告,群益金鼎證券整理2019年2020年2021年2022年600011.SH華能國際37342060325600027.SH華電國際214252-6497600023.SH浙能電力9010182000539.SZ粵電力A8363015600578.SH京能電力4250662002608.SZ江蘇國信4682-1747000543.SZ皖能電力2729-1129600863.SH內蒙華電39393152000767.SZ晋控電力22282011000600.SZ建投能源2526119001896.SZ豫能控股1612-20600744.SH長源電力17677000690.SZ華銀電力1324-96000899.SZ寶新能源19351412600509.SH贛能股份3520600011.SH天富能源121289600780.SH通寶能源111091327投資建議:穩健角度:華能國際、華電國際、浙能電力、京能電力增長角度:皖能電力、粵電力A、江蘇國信、長源電力、寶新能源、建投能源缺電角度:粵電力A(廣東)、寶新能源(廣東)28粵電力A(000539.SZ)營收年成長率稅後純益年成長率EPS(百萬元)(%)(百萬元)(%)(元)20225266118%-3004---0.572023F5909312%2012--0.382024F6618412%297548%0.57以股本52.5億計算,股價為2023年08月02日收盤價公司發布2023年半年度業績預告,實現歸母淨利潤8-9.5億元,同比扭虧(扣非後淨利潤8-9.5億元,同比扭虧),錄得EPS爲0.15-0.18元。上半年公司發電量和上網電量穩步提高,累計發電量565.51億千瓦時,同比增加15.2%,其中煤電完成449.09億千瓦時,同比增加13.1%;公司累計上網電量534.8億千瓦時,同比增加15.4%,其中煤電完成421.46億千瓦時,同比增加13.13%。公司是廣東省內規模最大的電力上市公司。23年廣東經濟復蘇帶動用電快速增長,長協電價同比顯著上漲;同時煤炭價格持續回落,火電利潤有望釋放。廣東省受到雲南水電供應影響比較大,雲南水利開發接近尾聲,廣東需要省內的電源增量,公司電源投資有望持續增長。我們預計公司2023和2024年實現淨利潤20.1和29.8億元,24年增長48%,EPS分別為0.38元和0.57元,當前股價對應PE分別為19和13倍,PB爲1.88倍,給予“買進”建議。圖:公司在建/核准項目明顯增長(單位:GW)資料來源:公司公告,群益金鼎證券020040060080010001200140016001800200020212022在建项目计划装机容量核准项目计划装机量29皖能電力(000543.SZ)營收年成長率稅後純益年成長率EPS(百萬元)(%)(百萬元)(%)(元)20222427615%425--0.192023F2728912%1077153%0.482024F290566%133424%0.59以股本22.67億計算,股價為2023年08月02日收盤價公司發布2023年半年度業績預告,預計實現歸母淨利潤5-7億元,同比增長49.3%-108.96%(扣非後淨利潤4.45-6.45億元,同比增長77.7%-157.5%),錄得EPS爲0.22-0.30元。公司業績大幅增長主要是因爲報告期內煤價下降,以及公司發電量增長。公司是安徽能源集團下屬火電企業,電力資産均位于安徽省內,近年來安徽用電增速位居全國前列,2022年同比增長10.2%。2022年末公司控股發電裝機量爲8.9GW,同期在建4.3GW。公司是皖能集團的主要電力資産整合平臺,大股東承諾將其持有的火電、水電、環保等資産逐步注入公司。通過積極投資和資産注入,公司裝機規模增長可期。今年公司業績將受益于煤價下降,看好公司的業績彈性。我們預計公司2023和2024年實現淨利潤10.8和13.3億元,同比增長153%和24%,EPS分別為0.48元和0.59元,當前股價對應PE分別為14.5倍和11.8倍,PB爲1.25倍,給予“買進”建議。圖:公司經營淨現金流快速恢復資料來源:公司公告,群益金鼎證券-15-10-5051015202530352019202020212022经营净现金流(亿元)30浙能電力(600023.SH)營收年成長率稅後純益年成長率EPS(百萬元)(%)(百萬元)(%)(元)20228019513%-1822---0.142023F830504%6403--0.482024F867544%777021%0.58以股本134億計算,股價為2023年08月02日收盤價公司發布2023年半年度業績預告,預計實現歸母淨利潤23.48-31.77億元,同比增長490%-698%(扣非後淨利潤22.15-29.97億元,同比增長11-16倍),錄得EPS爲0.17-0.237元。由于煤炭價格下跌,公司上半年業績顯著改善。上半年公司完成發電量748.9億千瓦,上網電量709.3億千瓦,同比分別上漲11.34%和11.6%。公司是全國最大的地方性發電企業,僅次于5家發電央企。截止2022年底,公司管理機組總裝機量爲3311.28萬千瓦。浙江是經濟大省,近兩年電力供需偏緊,公司火電利用小時數明顯提升。根據浙江省火電十四五規劃,公司火電裝機預計穩步增長。此外,公司布局核電領域,參股多家核電公司;投資中來股份,布局光伏設備。公司多領域布局有助于提升盈利的穩定性。我們預計公司2023和2024年實現淨利潤64和77億元,2024年同比增長21%,EPS分別為0.48元和0.58元,當前股價對應PE分別為10.3和8.5倍,PB爲1.05倍,預計股息率4.7%,給予“買進”建議。圖:公司機組利用小時數位于高位資料來源:公司公告,群益金鼎證券4378537954100100020003000400050006000202020212022燃煤机组利用小时数31華電國際(600027.SH)營收年成長率稅後純益年成長率EPS(百萬元)(%)(百萬元)(%)(元)20221070592%100---0.082023F1149737%57315730%0.562024F1195944%687720%0.67以股本102億計算,股價為2023年08月02日收盤價公司發布2023年半年度業績預告,預計實現歸母淨利潤23.5-28.2億元,同比增長43%-71%(扣非後淨利潤20.8-25.5億元,同比增長61%-98%),錄得EPS爲0.23-0.28元。公司上半年累計完成發電量1075.93億千瓦時,同比增長7.72%,完成上網電量1007.31億千瓦時,同比增長7.71%。公司火電資産主要布局在山東、湖北和安徽等地。截止2022年底,公司控股裝機容量5475.4萬千瓦,已獲核准及在建機組計劃裝機容量818.9萬千瓦;2023年上半年新投産裝機達253萬千瓦,報告期末裝機量較去年底增長4.6%。由于煤炭價格持續下降,公司盈利能力有望繼續改善。除了火電項目,公司參股華電新能正在加緊上市,公司也在多省市布局抽水蓄能項目。我們預計公司2023和2024年實現淨利潤57.3和68.8億元,同比增長57倍和20%,EPS分別為0.56元和0.67元,當前股價對應PE分別為10.2和8.6倍,公司穩定分紅,預計股息率爲5%,給予“買進”建議。圖:公司經營淨現金流恢復資料來源:公司公告,群益金鼎證券-100-500501001502002503002019202020212022经营净现金流(亿元)

VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

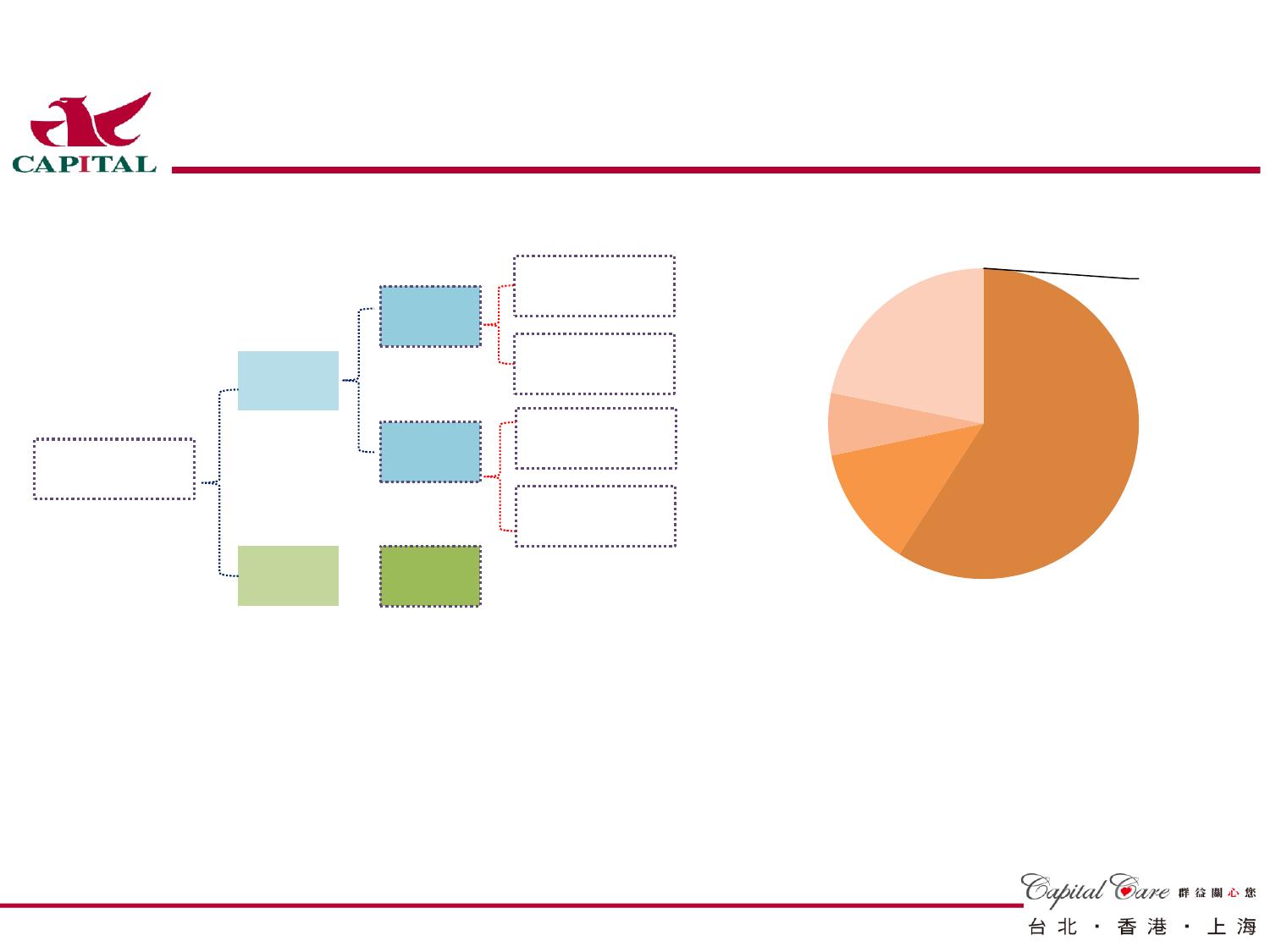

VIP