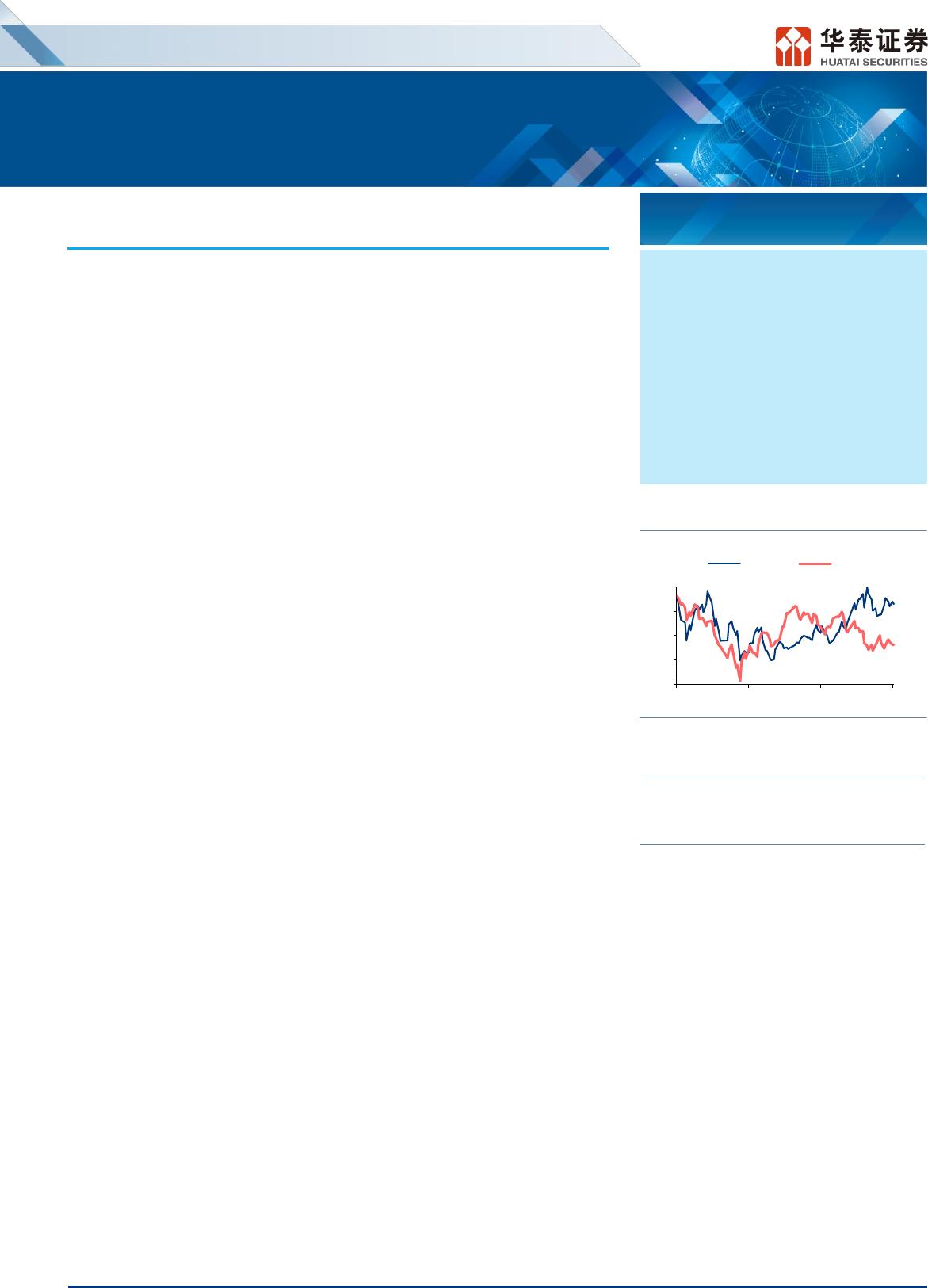

虚拟电厂聚合“正/负”资源,全方位受益于电改推进

我国能源转型过程中供电安全难度高于欧美:1)发电侧新能源占比不断提

升,2)用电侧波动较大的三产与居民比例逐步增加,3)火电装机主要为灵

活性能力较低的煤电而不是气电。随尖峰负荷增速持续高于基荷电源(火电

+核电),我国电力调节能力亟需增强。不同于大电网自上而下的调度,虚拟

电厂侧重于更小的颗粒度,聚合灵活性资源,既可作为“正电厂”供电或调

峰;又可作为“负电厂”配合填谷,盈利模式取决于电力体制改革的推进。

短期我们看好深耕电力系统、有分布式资产和较强客户黏性的南网能源、晶

科科技等,中长期服务能力和灵活的机制才是在这个领域持续跑赢的核心。

为什么过去不需要,而现在需要虚拟电厂?

经济回暖,我国用电需求维持增长趋势。发电侧新能源占比不断提升,电力

系统调节灵活性被挑战。用户侧三产与居民用电占比不断提升,用电峰谷差

拉大,尖峰负荷持续拔高,电力系统调峰能力亟需增强。紧平衡背景下,虚

拟电厂或成最优解。虚拟电厂能够调动灵活性基础资源,有效调节电力平衡,

是保障我国电力系统稳定的重要手段。据国网测算,实现电力系统削峰填谷,

满足 5%的峰值负荷,虚拟电厂投资额仅为火电厂的 1/8~1/7。

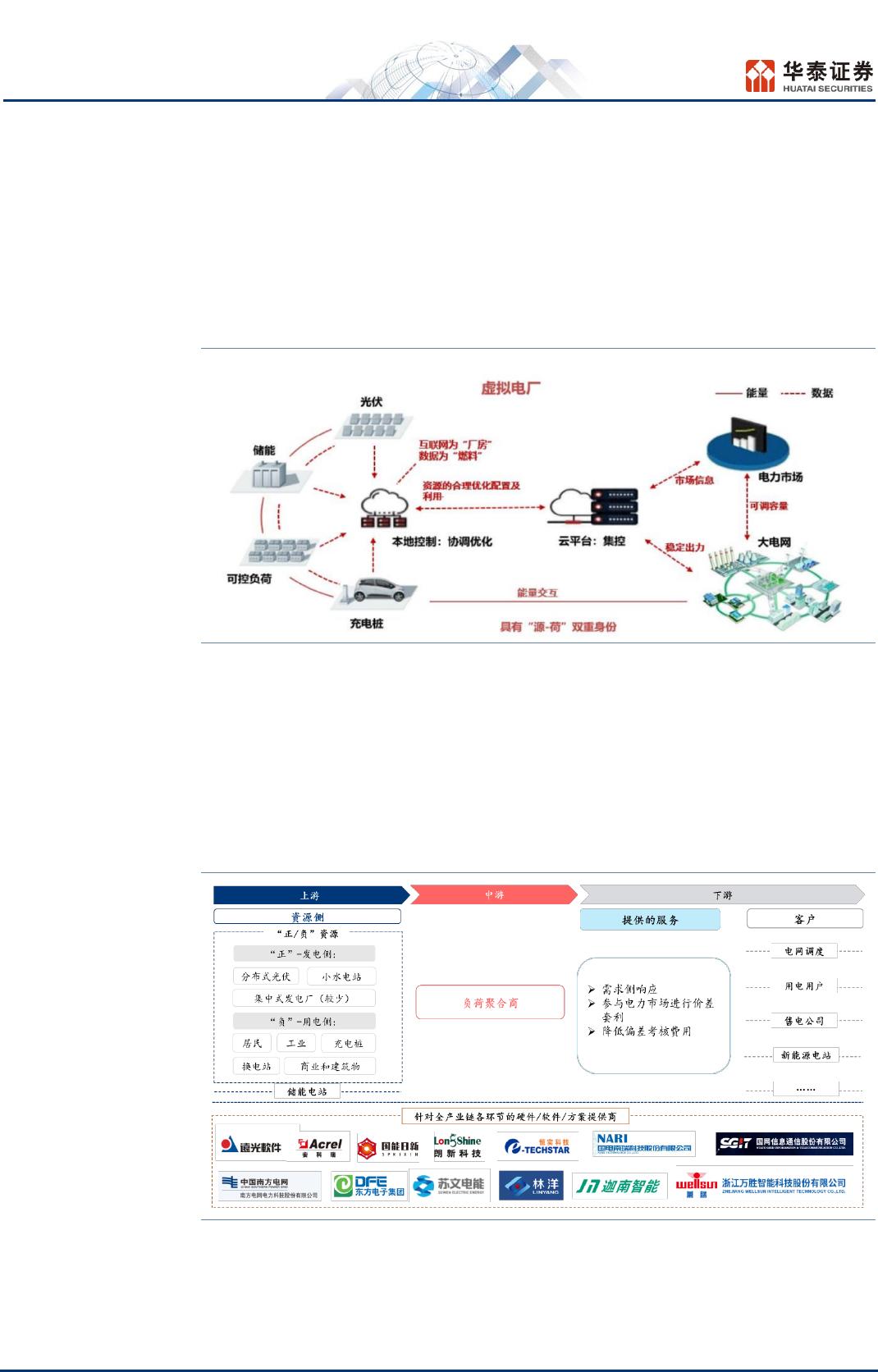

我国虚拟电厂仍处于 0到1的阶段,2030 年市场空间有望达千亿

我国虚拟电厂正由邀约型向市场型过渡,近年来缺电事件频发,各地虚拟电

厂试点明显加速,收入来自:1)电网调度(当前主要)、2)现货市场(加

速推广)、和 3)有偏差考核需求的售电公司、负荷预测准确度低的风光电

站、用电成本敏感的电力用户、可以“隔墙售电”的分布式、增量配电网和

微电网运营商等。短期只考虑辅助服务市场和现货市场,我们预计 2025 年

我国虚拟电厂市场规模达 102 亿。2030 年我们假设市场化交易电量占比

61%、现货占比 10%,则现货市场规模达 939 亿元;辅助服务费用占比提

升至 5%,则辅助服务市场规模达 770 亿元,虚拟电厂市场规模有望达千亿。

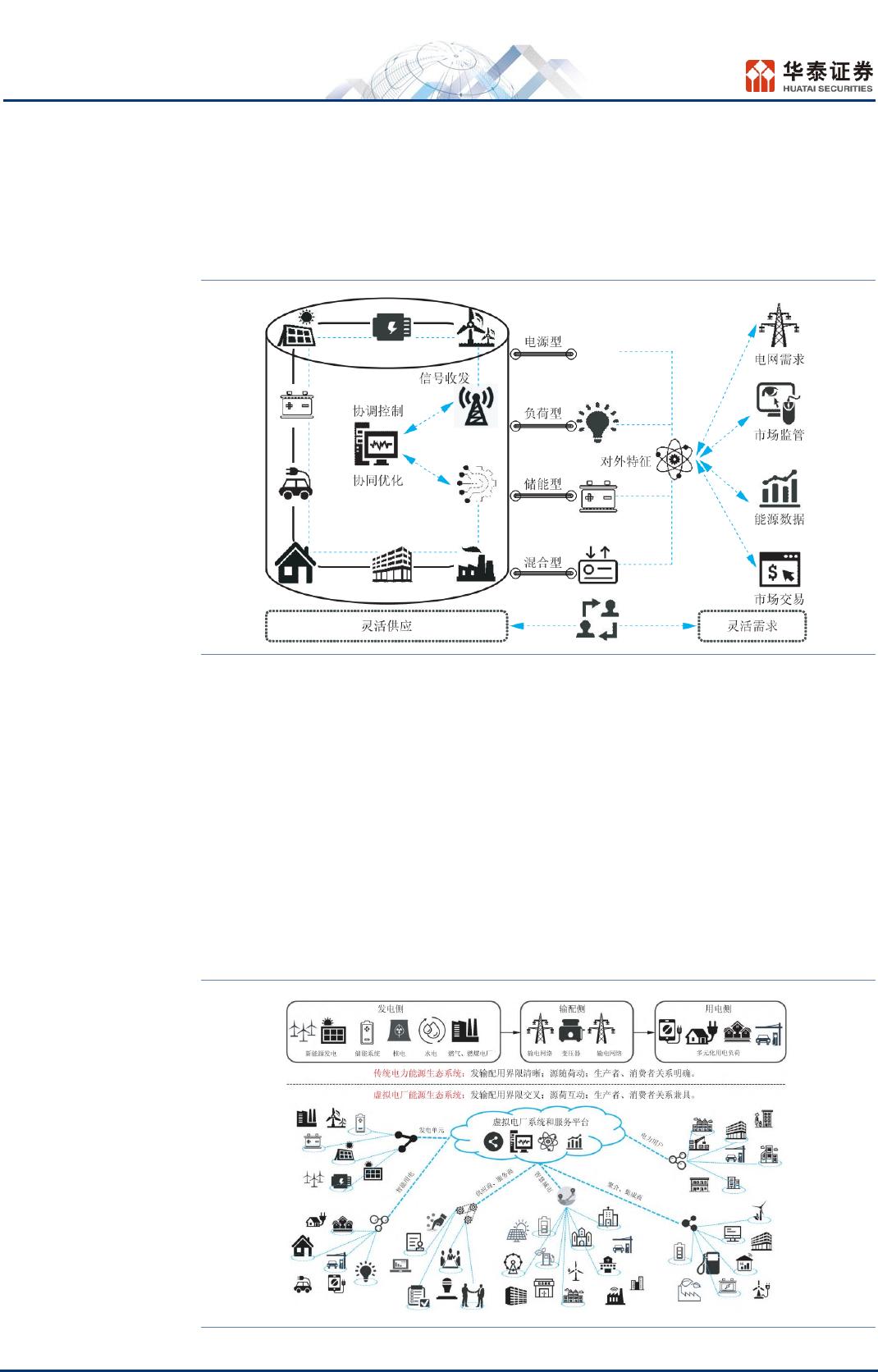

借鉴海外经验:德国/美国/澳大利亚各有侧重

德国高分布式能源占比决定了其虚拟电厂以分布式电源的聚合为主,主要通过

电力交易创收。美国零售电价不断提升叠加光伏成本不断下行,户用光伏装机

占比提高的背景下,虚拟电厂主要聚合可控负荷,通过需求响应获取收益。澳

大利亚于 2019 年开启规模达 31MW 的虚拟电厂示范项目,聚合资源以用户侧

储能为主,主要通过提供调频服务创收,此示范项目月均收益 14 万澳元。

短期看好深植电力系统的公司,长期看好激励好/具备服务基因的民企

虽然行业还在从 0到1起步的阶段,但是因为其轻资产的模式,参与者众多。

目前虚拟电厂行业主要涉及电网系企业、电力信息化企业与新能源企业。我

们认为虚拟电厂行业 1)短期将利好深植电力系统的公司;2)中长期看好

激励机制较好,具备服务基因的民营企业。推荐标的为南网能源、晶科科技,

产业链相关标的还包括国电南瑞、苏文电能、安科瑞、国网信通、芯能科技、

远光软件、恒实科技、东方电子、国能日新、朗新科技等。

风险提示:政策推进不及预期、电力市场化改革不及预期、技术创新不及预期、

测算结果偏差。

VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP