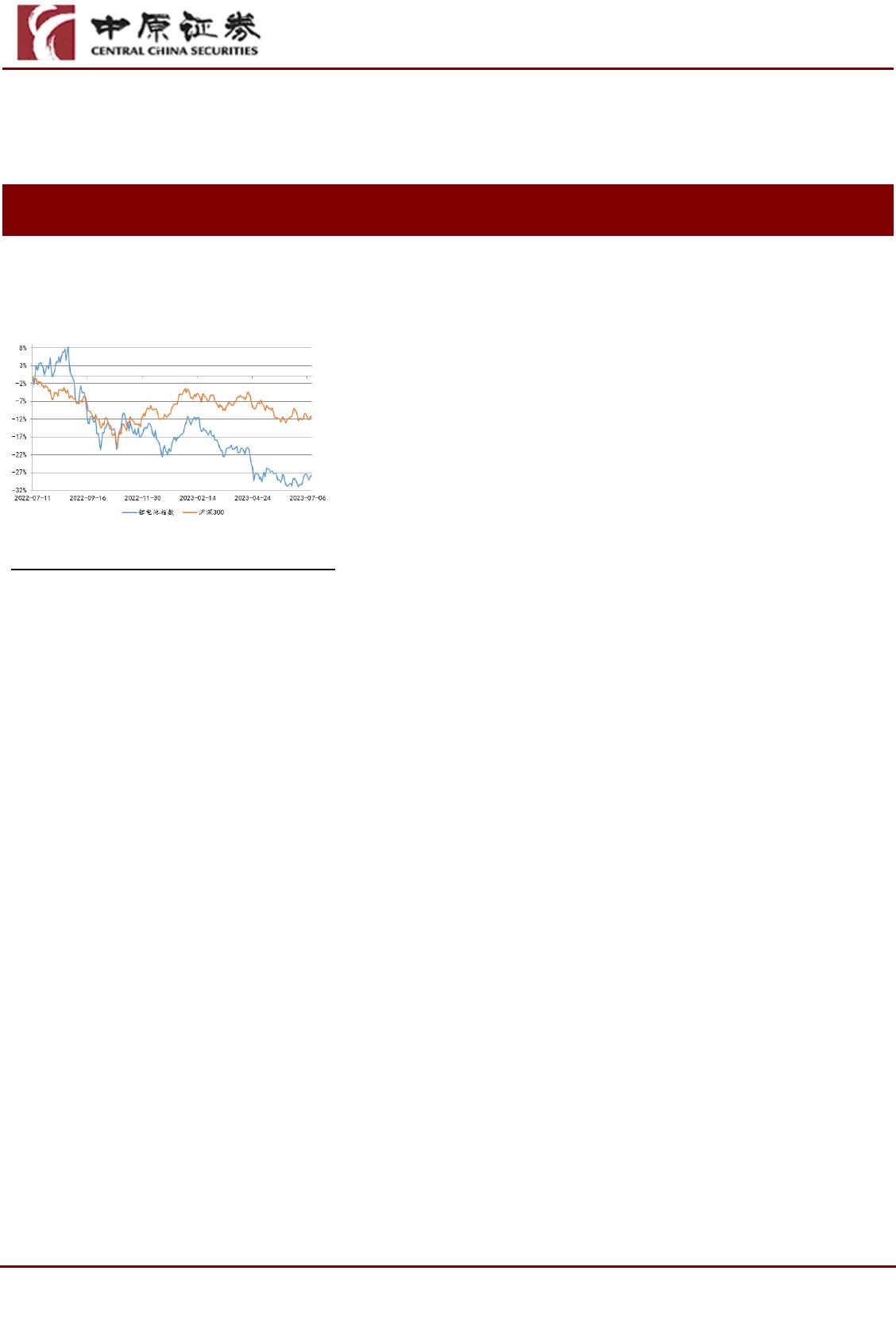

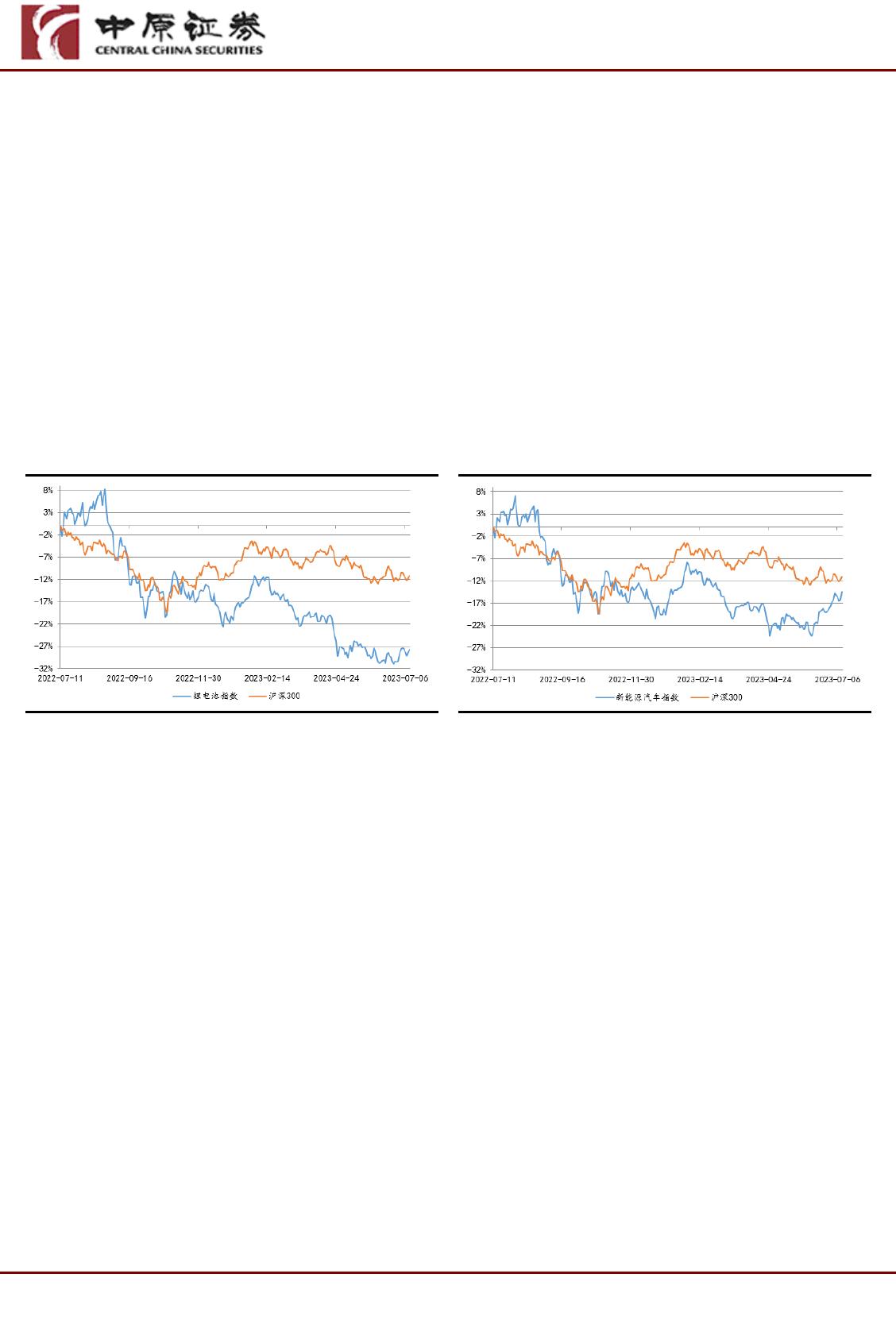

第1页/共16页本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明锂电池分析师:牟国洪登记编码:S0730513030002mough@ccnew.com021-50586980销量创年内月度新高,板块可关注——锂电池行业月报证券研究报告-行业月报强于大市(维持)锂电池相对沪深300指数表现资料来源:中原证券,Wind相关报告《锂电池行业半年度策略:围绕三条主线布局》2023-06-21《锂电池行业月报:销量增长且创年内新高,板块可关注》2023-06-12《锂电池行业月报:销量同比持续增长,板块可关注》2023-05-15联系人:马嵚琦电话:021-50586973地址:上海浦东新区世纪大道1788号16楼邮编:200122发布日期:2023年07月12日投资要点:6月锂电池板块指数强于沪深300指数。2023年6月,锂电池指数上涨1.35%,新能源汽车指数上涨7.95%,而同期沪深300指数上涨0.93%,锂电池指数强于沪深300指数。6月我国新能源汽车销售创年内月度新高。2023年6月,我国新能源汽车销售80.60万辆,同比增长35.14%,环比增长12.41%,6月月度销量占比30.74%,主要系政策支持、新能源整车总体降价和多款新能源新车上市等。2023年5月,我国动力电池装机28.24GWh,同比增长52.13%,其中三元材料占比31.97%;宁德时代、比亚迪和中创新航装机位居前三。上游原材料价格涨跌不一。截止2023年7月11日,电池级碳酸锂价格为30.3万元/吨,较2023年6月回落0.66%,短期总体区间震荡;氢氧化锂价格为29.14万元/吨,较6月初回落3.0%,短期预计总体区间震荡。电解钴价格30.8万元/吨,较6月初上涨19.61%,短期预计稳定;钴酸锂价格28.2万元/吨,较6月上涨6.02%;三元523正极材料价格23.9万元/吨,较6月初上涨0.42%;磷酸铁锂价格9.5万元/吨,较6月初回落4.04%,短期总体区间震荡。六氟磷酸锂价格为15.7万元/吨,较6月初回落4.27%,短期预计将区间震荡;电解液为4.0万元/吨,较6月初上涨5.26%,短期预计总体稳定。维持行业“强于大市”投资评级。截止2023年7月11日:锂电池和创业板估值分别为18.76倍和35.54倍,结合行业发展前景,维持行业“强于大市”评级。6月锂电池板块走势强于主要指数表现,主要系新能源汽车销售持续增长和宏观政策持续鼓励新能源汽车发展,如新能源汽车下乡和购置税减免。结合国内外行业动态、细分领域价格走势、月度销量及行业发展趋势,行业景气度总体持续向上,短期重点持续关注上游原材料价格走势和月度销量。考虑行业相关政策表述、行业近期走势、目前市场估值水平及行业未来增长预期,短期建议关注板块投资机会,同时密切关注指数走势及市场风格。中长期而言,国内外新能源汽车行业发展前景确定,板块值得重点关注,同时预计个股业绩和走势也将出现分化,建议持续重点围绕细分领域龙头布局。风险提示:行业政策执行力度不及预期;细分领域价格大幅波动;新能源汽车销量不及预期;行业竞争加剧;盐湖提锂进展超预期;系统风险。11996第2页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明内容目录1.行情回顾........................................................................................................32.新能源汽车销量及行业价格...........................................................................32.1.新能源汽车销量..............................................................................................................32.1.1.我国新能源汽车销售............................................................................................32.1.2.比亚迪新能源汽车销售.........................................................................................42.1.3.全球新能源汽车销售............................................................................................52.2.动力电池.........................................................................................................................62.2.1.我国动力电池产量................................................................................................62.2.2.我国动力电池装机量............................................................................................62.3.产业链价格......................................................................................................................83.行业与公司要闻............................................................................................113.1.行业动态与要闻............................................................................................................113.2.公司要闻.......................................................................................................................124.投资评级及主线............................................................................................145.风险提示.......................................................................................................15图表目录图1:锂电池指数相对于沪深300表现(至23.7.11)...............................................................3图2:新能源汽车指数相对于沪深300表现(至23.7.11)........................................................3图3:我国新能源汽车月度销量及增速...................................................................................4图4:我国新能源汽车月度销量占比.......................................................................................4图5:我国纯电动新能源汽车月度销量及增速........................................................................4图6:我国纯电动新能源汽车月度销量占比............................................................................4图7:比亚迪新能源汽车月度销量(万辆)及增速......................................................................5图8:比亚迪新能源汽车纯电动销售占比...............................................................................5图9:全球新能源乘用车销量及增速.......................................................................................6图10:我国动力电池产量及增速............................................................................................6图11:我国新能源汽车动力电池月度装机量及增速...............................................................6图12:我国新能源乘用车装机占比........................................................................................7图13:我国新能源汽车动力电池三元材料装机占比...............................................................7图14:2023年5月我国动力电池出货量Top10....................................................................7图15:电池级碳酸锂价格曲线...............................................................................................8图16:氢氧化锂价格曲线.......................................................................................................8图17:电解钴价格曲线..........................................................................................................9图18:钴酸锂价格曲线..........................................................................................................9图19:硫酸钴价格曲线..........................................................................................................9图20:三元前驱体价格曲线...................................................................................................9图21:三元523和LFP正极材料价格曲线.........................................................................10图22:六氟磷酸锂价格曲线.................................................................................................10图23:碳酸二甲酯(DMC)价格曲线......................................................................................10图24:电解液价格曲线........................................................................................................10图25:锂电池板块PE(TTM)对比.........................................................................................15pOtQmMpOxPnOpPnOmPsNpOaQdN6MtRpPpNtQiNnNpQlOoPqM9PmNmRNZsOnMxNmPpQ第3页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明1.行情回顾根据万得统计:2023年6月,锂电池板块指数上涨1.35%,新能源汽车指数上涨7.95%,而同期沪深300指数上涨0.93%。2023年6月走势显示:锂电池指数和新能源汽车指数走势强于沪深300指数。个股方面,2023年6月锂电池概念板块中上涨个股65只,下跌个股27只;剔除锂电池板块中概念个股后,2023年6月涨幅前5个股分别为拓邦股份、百利科技、新宙邦、芳源股份和豪森股份,涨幅分别为19.74%、10.68%、10.36%、9.71%和9.50%;6月跌幅后5个股分别为尚太科技、国光电器、晶瑞电材、超华科技和永太科技,跌幅分别为13.08%、11.76%、10.40%、9.44%和7.28%。图1:锂电池指数相对于沪深300表现(至23.7.11)图2:新能源汽车指数相对于沪深300表现(至23.7.11)资料来源:Wind,中原证券资料来源:Wind,中原证券2.新能源汽车销量及行业价格2.1.新能源汽车销量2.1.1.我国新能源汽车销售根据工信部和中汽协相关数据:2020年我国新能源汽车合计销售132.26万辆,同比增长9.66%,略超市场预期,合计占比5.23%,月度销售呈现前低后高走势;2021年合计销售350.72万辆,同比增长165.17%,合计占比13.36%;2022年全年销售687.26万辆,同比增长95.96%,合计占比大幅提升至25.60%。2023年6月,我国新能源汽车销售80.60万辆,同比增长35.14%,环比增长12.41%;2023年6月月度销量占比30.74%,占比维持高位且创年内新高。2023年6月,我国汽车企业出口38.92万辆,环比下降1.7%,同比增长53.2%,其中新能源汽车出口7.8万辆,环比下降27.78%,同比增长178.57%。6月我国新能源汽车销售总体符合预期,多方因素共同作用下,我国新能源汽车产业快速发展;新能源汽车作为汽车产业转型升级的主要方向,发展空间广阔;国务院常务会议提出要巩固和扩大新能源汽车发展优势,延续和优化新能源汽车车辆购置税减免政策,将有利于进一步稳定市场预期,更大释放新能源汽车消费潜力;工信部等正式第4页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明开展2023年新能源汽车下乡活动,将有助于提升全年销量。2023年以来,我国新能源汽车合计销售374.49万辆,同比增长44.48%,合计占比28.29%;我国新能源汽车合计出口53.40万辆,同比增长164.36%。结合汽车消费为2023年重点支持对象,我国新能源汽车产业链总体竞争优势显著,行业发展驱动力逐步过渡至强产品驱动,总体预计2023年我国新能源汽车销售仍将增长,但增速将下降,其中海外出口增速将高于国内销售增速。图3:我国新能源汽车月度销量及增速图4:我国新能源汽车月度销量占比资料来源:工信部,中汽协,中原证券资料来源:工信部,中汽协,中原证券长期以来,我国新能源汽车坚持纯电动为主的发展战略。2020年我国纯电动合计销量107.29万辆,同比增长11.02%,合计占比81.12%;2021年合计销售290.06万辆,同比增长170.36%,合计占比82.70%;2022年全年销售535.18万辆,同比增长84.51%,合计占比77.87%。2023年6月,我国纯电动新能源汽车销售57.30万辆,同比增长20.45%,环比增长10.83%,6月纯电动占比71.09%。2023年以来,我国纯电动新能源汽车合计销售271.26万辆,同比增长32.05%,合计占比72.43%。结合我国新能源汽车发展战略和历史占比,总体预计2023年我国纯电动占比将在75%上下波动。图5:我国纯电动新能源汽车月度销量及增速图6:我国纯电动新能源汽车月度销量占比资料来源:工信部,中汽协,中原证券资料来源:工信部,中汽协,中原证券2.1.2.比亚迪新能源汽车销售2020年,比亚迪新能源汽车销售18.97万辆,同比下降17.35%,在公司汽车销量中占比44.43%。2021年,比亚迪新能源汽车销售60.38%,同比大幅增长218.30%,占比大幅提升至81.58%;2022年,比亚迪新能源汽车合计销售186.35万辆,同比增长208.64%,由于比亚迪在2022年4月专注发展新能源汽车停售燃油车,占比大幅提升至99.73%。第5页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明2023年6月,比亚迪新能源汽车销售25.30万辆,同比大幅增长88.79%,环比增长5.34%。其中,6月比亚迪海外销售新能源乘用车合计销售10536辆,连续8个月海外销售过万辆。2023年1-6月,比亚迪新能源汽车合计销售125.56万辆,同比增长95.78%;海外合计销售7.43万辆。考虑公司产业链优势显著、新能源汽车产品矩阵丰富,新产品相继投入市场且持续放量,以及海外市场前期布局预计将持续放量,总体预计比亚迪销量仍将维持高增长,其中出口将持续高增长。图7:比亚迪新能源汽车月度销量(万辆)及增速图8:比亚迪新能源汽车纯电动销售占比资料来源:公司公告,Wind,中原证券资料来源:公司公告,Wind,中原证券2022年,比亚迪纯电动新能源汽车销售91.11万辆,在比亚迪新能源汽车销售中合计占比48.89%。2023年6月,比亚迪纯电动新能源汽车销售12.82万辆,同比增长84.34%,月度销售占比50.94%;2023年以来合计销售61.68万辆,合计占比49.29%。2.1.3.全球新能源汽车销售2020年,全球新能源乘用车销售311.25万辆,同比增长40.84%;2021年销售650万辆,同比增长108%;2022年,全球新能源乘用车销售1007.53万辆,同比增长56.40%,占比由2021年的9%大幅提升至2022年的14%;全球纯电动车销量723.31万辆,占全球新能源车市场的72%。全球新能源汽车高增长,主要受益于中国新能源汽车市场增长,中国新能源汽车全球占比由2021年51%提升至2022年的65%。根据CleanTechnica数据:2023年5月,全球新能源乘用车销量105.75万辆,环比增长13.87%,同比增长51.14%,占据整个汽车市场16%的份额(纯电动车占据11%)。2023年1-5月,全球新能源乘用车合计销量455.83万辆,同比增长40.75%。第6页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明图9:全球新能源乘用车销量及增速资料来源:EVSales,CleanTechnica,第一电动研究院,中原证券2.2.动力电池2.2.1.我国动力电池产量根据中国汽车动力电池产业创新联盟相关数据:2020年,我国动力电池产量83.42GWh,同比下降2.28%;2021年大幅增至219.68GWh,同比大幅增至163.34%;2022年,我国动力电池累计产量545.22GWh,同比大幅增长148.19%,连续两年翻倍增长。图10:我国动力电池产量及增速图11:我国新能源汽车动力电池月度装机量及增速资料来源:中国汽车动力电池产业创新联盟,中原证券资料来源:中国汽车动力电池产业创新联盟,中原证券2023年5月,我国动力电池产量56.56GWh,同比增长57.41%。2023年以来,我国动力电池累计产量224.32GWh,同比增长29.87%。2022年我国动力电池出口量共计68.08GWh,其中三元电池出口量46.92GWh,合计占比68.9%;磷酸铁锂电池出口量20.89GWh,合计占比30.7%。2023年5月,我国动力电池出口11.26GWh,其中三元电池出口7.57GWh,三元电池出口占比67.19%;磷酸铁锂电池出口量3.67Wh,出口占比32.58%。2023年以来,我国动力电池合计出口46.26GWh,其中三元电池合计占比70.89%、磷酸铁锂合计占比28.96%。2.2.2.我国动力电池装机量第7页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明根据中国汽车动力电池产业创新联盟相关数据:2020年,我国新能源汽车动力电池装车量合计装机63.63GWh,同比增长2.38%,装机增速略低于新能源汽车销售增速;2021年,我国动力电池装机155.02GWh,同比增长143.63%;2022年合计装机294.66GWh,同比增长90.09%。2023年5月,我国新能源汽车动力电池装机量28.24GWh,同比增长52.13%,环比增长12.35%,主要系新能源汽车销售同比环比均增长且创年内月度新高;2023年以来,我国新能源汽车动力电池累计装机119.23GWh,同比增长43.44%。图12:我国新能源乘用车装机占比图13:我国新能源汽车动力电池三元材料装机占比资料来源:中国汽车动力电池产业创新联盟,中原证券资料来源:中国汽车动力电池产业创新联盟,中原证券细分市场看:2020年乘用车合计市场占比74.29%,2021年占比大幅提升至85.26%,2022年合计占比持续提升至88.66%。2023年5月乘用车装机26.41GWh,占比93.50%;2023年以来,乘用车合计装机占比92.51%。就材料体系而言:2020年三元材料合计占比60.64%,2021年占比大幅回落至48.21%,2022年占比37.48%,较2021年回落10.73个百分点。2023年5月,三元材料装机9.03GWh,装机占比31.97%;2023年以来,三元材料累计占比31.80%。图14:2023年5月我国动力电池出货量Top10资料来源:中国汽车动力电池产业创新联盟,中原证券2023年5月,我国新能源汽车市场共计35家动力电池企业实现装车配套,较去年同期减少2家;排名前3家、前5家、前10家动力电池企业动力电池装车量分别为22.5GWh、第8页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明24.9GWh和27.5GWh,占总装车量比分别为79.8%、88.1%和97.4%,其中宁德时代以11.67GWh稳居行业第一,比亚迪和中创新航分别位居第二和第三。2023年以来,排名前3家、前5家、前10家动力电池企业动力电池装车量分别为97.2GWh、107.2GWh和116.5GWh,占总装车量比分别为81.6%、89.9%和97.7%。2.3.产业链价格根据万得和百川盈孚相关数据:2020年,碳酸锂价格走势先抑后扬,在7月初触底后持续回升至12月31日的5.35万元/吨;2021年以来,碳酸锂价格总体大幅飙涨,其中电池级碳酸锂由年初的5.35万元/吨大幅涨至年底的28.20万元/吨,较2021年初上涨427.10%;2022年初以来碳酸锂价格总体持续上涨,于12月见顶后总体持续回落,短期见底后反弹。截止2023年7月11日,电池级碳酸锂价格为30.30万元/吨,较2023年6月初的30.50万元/吨回落0.66%。图15:电池级碳酸锂价格曲线图16:氢氧化锂价格曲线资料来源:百川盈孚,中原证券资料来源:百川盈孚,中原证券2020年氢氧化锂价格总体趋势为震荡下行;2021年以来氢氧化锂价格大幅上涨,于2022年12月见顶后总体持续回落,2023年以来呈现先抑后扬走势。截止2023年7月11日,电池级氢氧化锂价格为29.14万元/吨,较2023年6月初的30.04万元/吨回落3.0%。结合产能释放预期、企业生产成本、下游需求增速及行业发展趋势,预计短期电池级碳酸锂和氢氧化锂价格总体区间震荡。2020年,电解钴价格总体窄幅震荡;2021年总体震荡向上,年底价格为49.7万元/吨;2022年先扬后抑。2023年以来总体承压,截止2023年7月11日,电解钴价格30.80万元/吨,较2023年6月初的25.75万元/吨上涨19.61%,短期总体预计稳定。由于钴是钴酸锂重要原材料且成本占比高,钴酸锂价格总体与电解钴高度正相关。2019-2020年钴酸锂价格走势与电解钴趋同,总体为区间震荡;2021年以来总体震荡向上,2021年12月31日价格为42.8万元/吨;2022年呈现先扬后抑走势,2023以来总体承压。截止2023年7月11日,钴酸锂价格为28.2万元/吨,较2023年6月初的26.6万元/吨上涨6.02%,结合电解钴价格走势,预计钴酸锂价格短期总体稳定。第9页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明图17:电解钴价格曲线图18:钴酸锂价格曲线资料来源:百川盈孚,中原证券资料来源:百川盈孚,中原证券2023年以来,硫酸钴价格总体承压,趋势总体与电解钴价格趋同。2023年7月11日,硫酸钴价格为4.45万元/吨,较2023年6月初的3.75万元/吨上涨18.67%。三元前驱体主要原材料成本在于其中的钴,其价格趋势总体与硫酸钴价格趋同,2023年以来总体承压。2023年7月11日,三元前驱体价格为8.95万元/吨,较2023年6月初的8.60万元/吨上涨4.07%,结合钴价走势,短期价格总体稳定。图19:硫酸钴价格曲线图20:三元前驱体价格曲线资料来源:Wind,中原证券资料来源:Wind,中原证券2019-2022年三元523正极材料价格走势总体与钴价趋同。2023年以来显著回落后反弹,截止7月11日,三元523正极材料价格为23.90万元/吨,较2023年6月初的23.80万元/吨上涨0.42%。磷酸铁锂价格2018年以来总体趋势为下降,2020底已呈现企稳向上特点;2021年以来总体震荡向上,于2022年12月见顶后总体承压。2023年7月11日价格为9.5万元/吨,较2023年6月初的9.9万元/吨回落4.04%,主要系短期需求显著回暖及上游原材料价格短期上涨。结合上游原材料价格走势、行业下游需求预期、产能释放进度和不同动力电池技术装机特点,短期预计总体区间震荡。第10页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明图21:三元523和LFP正极材料价格曲线图22:六氟磷酸锂价格曲线资料来源:百川盈孚,中原证券资料来源:百川盈孚,中原证券2018-2020年,六氟磷酸锂价格总体趋势为震荡下行,但2020年8月触底后持续回升,2020年底价格为10.70万元/吨;2021年以来大幅上涨,年底价格为55万元/吨,较年初的10.7万元/吨上涨414%;2022年呈现先扬后抑走势,于2月见顶后持续大幅回落。截止2023年7月11日价格为15.7万元/吨,较2023年6月初的16.4万元/吨回落4.27%,主要是前期大幅回调,前期价格低点已接近部分企业成本线,同时下游需求短期回暖,总体预计六氟磷酸锂价格将保持区间震荡。图23:碳酸二甲酯(DMC)价格曲线图24:电解液价格曲线资料来源:Wind,中原证券资料来源:百川盈孚,中原证券DMC为电解液主要溶剂,2023年以来价格总体稳定,截止2023年7月11日:DMC价格为5000元/吨,较2023年6月初价格持平,总体预计区间震荡。电解液价格主要取决于上游电解质、添加剂和溶剂价格,同时与行业竞争格局紧密相关,且不同应用领域产品价格区别较大。2018年以来,电解液价格总体趋势向下,但2020年第三季度以来总体持续回升;2021年以来总体大幅上涨,年底价格为12万元/吨,较年初的4.15万元/吨上涨189.2%;2022年呈现先扬后抑走势,于11月见顶后持续回调。2023年以来总体承压,呈现先抑后扬走势,截止7月11日价格为4.0万元/吨,较2023年6月初的3.8万元/吨上涨5.26%,主要与主要原材料六氟磷酸锂价格上涨相关。结合六氟磷酸锂价格走势、行业成本、下游需求预期及产能释放,预计短期价格总体稳定。第11页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明3.行业与公司要闻3.1.行业动态与要闻表1:行业要闻回顾时间来源主要内容6.12蔚来汽车蔚来汽车宣布全系车型降价3万元。此外蔚来汽车表示,新购车的首任车主用车权益调整为整车6年或15万公里质保等;三电系统可享10年不限里程质保;6年免费车联网;终身免费道路救援动力电池网近日,福建省工信厅等十部门联合印发《全面推进“电动福建”建设的实施意见(2023至2025年)》(简称《实施意见》),把推动电动船舶全产业链发展作为“电动福建”建设的重要抓手。据悉《实施意见》提出,将支持建造电动船舶示范项目,对电动船舶示范项目(含新建和改造),在交付且运行一定里程后,按交付船舶电池动力(含氢燃料电池)总成价格的40%给予补助,单船补助最高1000万元(其中省首批次示范项目按60%给予补助,单船补助最高1500万元)6.12第一电动汽车网沙特阿拉伯国家通讯社的一份声明称,沙特阿拉伯投资部已与华人运通公司签署了一项价值56亿美元的协议,以合作开发、制造和销售电动汽车6.15工信部等工信部等发布关于开展2023年新能源汽车下乡活动的通知:为促进农村地区新能源汽车推广应用,引导农村居民绿色出行,助力美丽乡村建设和乡村振兴战略实施,工业和信息化部、发展改革委、商务部、农业农村部、国家能源局组织开展2023年新能源汽车下乡活动。此次活动主题为:绿色、低碳、智能、安全—为汽车消费充“电”,为乡村振兴添“绿”;活动时间为2023年6月-12月。2023年新能源汽车下乡车型合计69款6.17特斯拉特斯拉17日宣布,美国得克萨斯州超级工厂4680电池电芯累计产量超1000万颗。根据特斯拉的估算,1000万个电池单元足以制造大约1.2万辆ModelY车型6.19动力电池网日本经济产业省近日宣布,将为丰田在日本规划的纯电动汽车锂电池投资补贴约1200亿日元(约合60.29亿元人民币),以提高国内的制造能力,降低供应链断裂的风险6.20第一电动汽车网广汽埃安公布AIONVPlus正式上市,本次上市的车型有七个版本,售价从低到高分别是60星耀版15.99万元、70星耀版16.99万元、70智领版17.99万元、70科技版18.59万元、70超充版18.59万元、80科技版20.29万元、80MAX版23.29万元。埃安官方提供了3年10万0利息和置换补贴6000元等金融权益6.21工信部等关于延续和优化新能源汽车车辆购置税减免政策的公告,为支持新能源汽车产业发展,促进汽车消费,现就延续和优化新能源汽车车辆购置税减免政策有关事项公告如下:一、对购置日期在2024年1月1日至2025年12月31日期间的新能源汽车免征车辆购置税,其中,每辆新能源乘用车免税额不超过3万元;对购置日期在2026年1月1日至2027年12月31日期间的新能源汽车减半征收车辆购置税,其中,每辆新能源乘用车减税额不超过1.5万元。享受车辆购置税减免政策的新能源汽车,是指符合新能源汽车产品技术要求的纯电动汽车、插电式混合动力(含增程式)汽车、燃料电池汽车。二、销售方销售“换电模式”新能源汽车时,不含动力电池的新能源汽车与动力电池分别核算销售额并分别开具发票的,依据购车人购置不含动力电池的新能源汽车取得的机动车销售统一发票载明的不含税价作为车辆购置税计税价格。“换电模式”新能源汽车应当满足换电相关技术标准和要求,且新能源汽车生产企业能够自行或委托第三方为用户提供换电服务。三、为加强和规范管理,工业和信息化部、税务总局通过发布《减免车辆购置税的新能源汽车车型目录》(以下简称《目录》)对享受减免车辆购置税的新能源汽车车型实施管理。6.22动力电池网在安徽省阜阳市阜南县中岗镇,由三峡新能源投资新建的总容量为300兆瓦/600兆瓦时的电化学储能电站并网投运。该储能电站是国家第一批大型风光储基地建设项目阜阳南部120万千瓦风光项目配套的储能项目,占地86.8亩,于2022年11月28日开工建设。项目总投资10.37亿元,共配置90套磷酸铁锂电池组成的储能单元,是目前国内最大的电化学储能项目,第12页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明电能通过220千伏线路接入220千伏唐坡变电站,并入大电网。项目并网后,在用电低谷时充电,用电高峰时放电,实现削峰填谷的作用,可以提升电力系统的灵活性6.25动力电池网工信部官网日前公布了第372批《道路机动车辆生产企业及产品公告》,其中出现了两款搭载钠离子电池的车型,分别是奇瑞汽车旗下的奇瑞牌NEQ7000BEVJH11L纯电动车型,以及江铃汽车旗下羿驰牌JX7001ESMBEV纯电动车型,这或意味着钠电池车量产在即。奇瑞新能源此次公示的车型为A00级纯电动轿车,最高时速100公里,其采用的钠离子电池来自宁德时代。而江铃新能源的公示车型为A0级纯电动轿车,隶属于羿驰品牌,该车型的最高时速同样为100公里,采用的钠离子电池来自孚能科技6.30动力电池网卫蓝新能源360Wh/kg锂电池电芯交付签约暨卫蓝长三角研发中心揭牌仪式在浙江湖州市举行。据悉新电池采用固液混动电解质,能量密度为360Wh/kg,单次充电续航超过1000km,蔚来ET7等三款车型也将成为蔚来首批续航破1000km的车型7.1第一电动汽车外行6月,埃安、理想、零跑交付量均创历史纪录,位居新势力榜冠亚季军。其中埃安单月交付量首次突破4万辆,理想汽车交付量单月首次突破3万辆,零跑汽车交付量继5月突破万辆后,6月再次破万辆并且达到1.3万辆的历史新高7.5SNEResearch韩国研究机构SNEResearch发布的最新数据显示,2023年1-5月,全球动力电池装车量237.6GWh,同比增长52.3%。排名TOP10的电池企业分别是:宁德时代、比亚迪、LG新能源、松下、SKOn、中创新航、三星SDI、国轩高科、亿纬锂能、欣旺达7.10动力电池网丰田宣布,公司的固态电池技术取得飞跃性的突破,充电最多10分钟,续航就能达到1200km,公司给出的大规模量产时间表还是2027或2028年资料来源:中原证券3.2.公司要闻表2:公司要闻回顾领域公司简称时间公告内容锂电上游材料合纵科技07.03关于回购公司股份的进展公告:截至2023年6月30日,公司尚未进行股份回购操作江特电机07.04关于回购公司股份的进展公告:截至2023年6月30日,公司累计通过回购专用证券账户以集中竞价交易方式回购公司股份为3,860,000股,约占公司总股本1,706,325,581股的0.226%,最高成交价为13.09/股,最低成交价为11.89元/股,成交总额48,849,564.20元(不含交易费用)天齐锂业07.04H股公告:证券变动月报表:法定/注册股本变动H股上月底结存164,122,200股,本月底结存164,122,200股;A股上月底结存1,477,099,383股,本月底结存1,477,099,383股;已发行股份变动H股上月底结存164,122,200股,本月底结存164,122,200股;A股上月底结存1,477,099,383股,本月底结存1,477,099,383股锂电关键材料沧州明珠06.13关于回购公司股份比例达到1%以及回购股份实施完毕暨股份变动的公告:公司本次回购股份的时间区间为2023年6月8日至2023年6月9日,通过股份回购专用证券账户以集中竞价方式累计回购公司股份24,099,560股,占公司目前总股本的1.4408%,最高成交价为4.66元/股,最低成交价为4.39元/股,成交总额为109,986,450.42元(不含交易费用)国光电器06.162023年度向特定对象发行股票募集说明书:本次发行的发行对象不超过35名;本次向特定对象发行股票募集资金总额不超过138,409.86万元(含本数),本次发行数量不超过本次向特定对象发行前公司总股本的30%,即不差欧狗14,051.5173万股(含本数)德方纳米06.16关于股东减持计划期限届满暨减持结果的公告:截至本公告披露日,吉学文先生通过大宗交易、集中竞价交易方式合计减持股数413,504股,减持比例0.24%恩捷股份06.19非公开发行A股股票上市公告书:本次非公开发行新增股份85,421,412股;发行价第13页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明格为87.80元/股;募集资金总额为7,499,999,973.60元璞泰来06.22关于以集中竞价交易方式回购公司股份方案的公告:本次回购股份资金总额不低于人民币20,000万元(含),不超过人民币30,000万元(含);回购股份价格或价格区间不超过人民币54.31元/股(含)恩捷股份06.26关于控股股东及实际控制人增持公司股份计划的公告:公司近日收到公司控股股东PAULXIAOMINGLEE先生及实际控制人家族成员之一李晓华先生关于拟增持公司股份的通知,拟自2023年6月27日起4个月内通过深圳证券交易所系统以集中竞价交易方式增持公司股份,本次拟增持金额不低于人民币15,000万元且不超过人民币20,000万元格林美06.28关于首次回购公司股份的公告:2023年6月27日,公司首次通过回购专用证券账户以集中竞价方式回购公司股份,回购股份数量为1,123,300股,占公司总股本的0.02%,最高成交价为6.85元/股,最低成交价为6.80元/股,成交总金额为7,677,111元(不含交易费用)翔丰华06.30关于股份回购完成暨股份变动的公告:截止2023年6月28日,公司通过回购专用证券账户以集中竞价交易方式回购公司股份1,305,100股,占公司目前总股本的1.2102%,最高成交价为46.24元/股,最低成交价为36.94元/股,成交总金额为人民币51,031,951元(不含交易费用)新宙邦07.03关于回购股份进展情况的公告:截至2023年6月30日,公司通过回购专用证券账户以集中竞价交易方式回购股份数量为2,237,800股,占公司目前总股本的0.3001%,最高成交价为40.03元/股,最低成交价为35.73元/股,成交金额为8,580.40万元(不含交易费用)天际股份07.03关于控股股东及一致行动人减持股份预披露公告:截止本公告披露日,汕头天际持有公司股份数量为83,779,180股,占公司总股本20.51%,星嘉国际持有公司股份数量为14,161,540股,占公司总股本3.47%,自本公告披露之日起6个月内合计减持其持有的不超过16,342,102股公司股份,占公司总股本的4%,其中以集中竞价方式合计减持其持有的不超过4,085,525股公司股份,占公司总股本1%,通过集中竞价方式减持股份自本公告披露之日起15个交易日后实施中国宝安07.03关于持股5%以上股东减持计划实施进展的公告:截至本公告披露日,富安公司通过集中竞价交易方式合计减持股数593.46万股,减持比例0.23%格林美07.04关于回购公司股份的进展公告:截至2023年6月30日,公司通过回购专用证券账户以集中竞价交易方式累计回购公司股份4,052,800股,占公司总股本的0.08%,最高成交价为6.85元/股,最低成交价为6.78元/股,成交总金额为27,625,363元(不含交易费用)天际股份07.082023年半年度业绩预告:业绩预告期间为2023年1月1日至2023年6月30日,归属于上市公司股东的净利润2000万元至2500万元,同比下降96.02%至95.02%;基本每股收益0.0490元/股至0.0612元/股璞泰来07.07关于以集中竞价交易方式回购公司股份的回购报告书:本次回购股份资金总额不低于人民币20,000万元(含),不超过人民币30,000万元(含);回购股份价格或价格区间不超过人民币54.31元/股(含),回购价格上限不高于董事会审议通过股份回购决议前30个交易日公司股票交易均价的150%锂电池及设备珠海冠宇06.11关于控股子公司增资暨关联交易的公告:珠海冠宇电池股份有限公司控股子公司浙江冠宇电池有限公司拟进行增资,各方合计增资金额不超过118,000.00万元。本次增资完成后浙江冠宇仍为公司的控股子公司,不影响公司合并报表范围欣旺达06.13关于子公司欣旺达动力科技股份有限公司增资扩股的公告:广西陆海新通道股权投资基金合伙企业(有限合伙)、海南楹骏投资合伙企业(有限合伙)、深圳美珠美鹏企业管理咨询合伙企业(有限合伙)、宁波梅山保税港区汉途投资合伙企业(有限合伙)、第14页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明4.投资评级及主线根据万得相关统计数据:2013年以来,锂电池板块估值总体与创业板相当,且估值总体自2015年6月以来总体持续下移,2017年,锂电池和创业板估值均值分别为44.36和50.51倍;2018年均值为31.21倍和37.35倍;2019年均值为29.54倍和39.16倍。2020年以来,板块估值持续显著提升,2020年均值分别为54.82倍和49.73倍;2021年均值分别为85.20倍和51.10倍;2022年均值分别为43.34倍和39.47倍。截止2023年7月11日:锂电池和创业板估值分别为18.76倍和35.54倍,目前锂电池板块估值显著低于2013年以来48.03倍的行业中位数水平。基于新能源汽车和储能行业发展前景、锂电池板块业绩增长预期及估值水平,维持锂电池行业“强于大市”投资评级。厦门喜越纵横投资合伙企业(有限合伙)、深圳市蕴和投资有限公司、枣庄耀顺股权投资合伙企业(有限合伙)、中金协鑫碳中和(绍兴)产业投资基金合伙企业(有限合伙)、中美绿色睿合垚(舟山)创业投资合伙企业(有限合伙)、深圳市中小担创业投资有限公司分别以其对欣旺达动力科技股份有限公司享有的现金贷款债权10,000万元、10,000万元、30,000万元、10,000万元、5,000万元、10,000万元、10,000万元、5,000万元、4,000万元、5,000万元人民币作为出资,取得欣动力0.33%、0.33%、0.99%、0.33%、0.17%、0.33%、0.33%、0.17%、0.13%、0.17%的股权,公司及欣动力现有股东放弃优先认购权。本次交易完成后,欣动力的注册资本将由8,536,205,952元人民币增至8,825,420,322元人民币,公司下属子公司欣旺达惠州新能源有限公司持有欣动力的股权比例将由44.29%变更为42.83%,欣动力仍属于公司合并报表范围内的控股子公司南都电源06.26关于公司部分董事、高级管理人员股份减持计划时间届满的公告:截至本公告披露日,王莹娇女士和高秀炳先生减持计划时间已届满,王莹娇女士通过集中竞价交易方式合计减持股数150,000股,占总股本比例0.0173%;高秀炳先生通过集中竞价交易方式合计减持股数60,000股,占总股本比例0.0069%孚能科技06.26股东减持股份结果公告:截至本公告披露日,江西立达、北京立达、共青城立达、深圳立达合计持有公司46,695,144股,占公司总股本的比例为3.8329%孚能科技06.27股东减持股份计划公告:江西立达、北京立达、共青城立达、深圳立达计划通过大宗交易方式或集中竞价方式减持其持有的公司股份,减持数量不超过46,695,144股,占公司总股本的比例不超过3.8329%亿纬锂能06.27关于减持参股公司股票的公告:截至本公告日,公司全资孙公司EVEBATTERYINVESTMENTLTD.持有思摩尔国际控股有限公司股票1,901,520,000股,约占思摩尔国际已发行股份总数的31.27%,公司拟提请董事会授权公司董事长在董事会审议通过之日起一年内通过大宗交易方式择机减持EBIL持有的不超过思摩尔国际股票的3.5%(约21,283.80万股)。珠海冠宇07.03关于以集中竞价交易方式回购公司股份的进展公告:截至2023年6月30日,珠海冠宇电池股份有限公司(以下简称“公司”)通过上海证券交易所交易系统以集中竞价交易方式已累计回购股份2,805,543股,占公司总股本1,121,856,420股的比例为0.2501%资料来源:中原证券,公司公告第15页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明图25:锂电池板块PE(TTM)对比资料来源:Wind,中原证券2023年6月,我国新能源汽车销售持续创年内新高总体符合预期,销售同比高增长主要系我国宏观政策层面持续鼓励新能源汽车发展,同时2023年以来新能源整车总体降价,行业驱动力逐步过渡至强产品驱动和多款新能源新车上市。6月锂电池板块走势强于主要指数表现,主要系新能源汽车销售持续增长和宏观政策持续鼓励新能源汽车发展,如新能源汽车下乡和购置税减免。结合国内外行业动态、细分领域价格走势、月度销量及行业发展趋势,行业景气度总体持续向上,短期重点持续关注上游原材料价格走势和月度销量。考虑行业相关政策表述、行业近期走势、目前市场估值水平及行业未来增长预期,短期建议关注板块投资机会,同时密切关注指数走势及市场风格。中长期而言,国内外新能源汽车行业发展前景确定,板块值得重点关注,同时预计个股业绩和走势也将出现分化,建议持续重点围绕细分领域龙头布局。5.风险提示行业面临的主要风险包括:1)行业政策执行力度不及预期;2)细分领域价格大幅波动;3)新能源汽车销量不及预期;4)行业竞争加剧;5)盐湖提锂进展超预期;6)系统风险。第16页/共16页锂电池本报告版权属于中原证券股份有限公司www.ccnew.com请阅读最后一页各项声明行业投资评级强于大市:未来6个月内行业指数相对沪深300指数涨幅10%以上;同步大市:未来6个月内行业指数相对沪深300指数涨幅-10%至10%之间;弱于大市:未来6个月内行业指数相对沪深300指数跌幅10%以上。公司投资评级买入:未来6个月内公司相对沪深300指数涨幅15%以上;增持:未来6个月内公司相对沪深300指数涨幅5%至15%;观望:未来6个月内公司相对沪深300指数涨幅-5%至5%;卖出:未来6个月内公司相对沪深300指数跌幅5%以上。证券分析师承诺本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。重要声明中原证券股份有限公司具备证券投资咨询业务资格。本报告由中原证券股份有限公司(以下简称“本公司”)制作并仅向本公司客户发布,本公司不会因任何机构或个人接收到本报告而视其为本公司的当然客户。本报告中的信息均来源于已公开的资料,本公司对这些信息的准确性及完整性不作任何保证,也不保证所含的信息不会发生任何变更。本报告中的推测、预测、评估、建议均为报告发布日的判断,本报告中的证券或投资标的价格、价值及投资带来的收益可能会波动,过往的业绩表现也不应当作为未来证券或投资标的表现的依据和担保。报告中的信息或所表达的意见并不构成所述证券买卖的出价或征价。本报告所含观点和建议并未考虑投资者的具体投资目标、财务状况以及特殊需求,任何时候不应视为对特定投资者关于特定证券或投资标的的推荐。本报告具有专业性,仅供专业投资者和合格投资者参考。根据《证券期货投资者适当性管理办法》相关规定,本报告作为资讯类服务属于低风险(R1)等级,普通投资者应在投资顾问指导下谨慎使用。本报告版权归本公司所有,未经本公司书面授权,任何机构、个人不得刊载、转发本报告或本报告任何部分,不得以任何侵犯本公司版权的其他方式使用。未经授权的刊载、转发,本公司不承担任何刊载、转发责任。获得本公司书面授权的刊载、转发、引用,须在本公司允许的范围内使用,并注明报告出处、发布人、发布日期,提示使用本报告的风险。若本公司客户(以下简称“该客户”)向第三方发送本报告,则由该客户独自为其发送行为负责,提醒通过该种途径获得本报告的投资者注意,本公司不对通过该种途径获得本报告所引起的任何损失承担任何责任。特别声明在合法合规的前提下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,还可能为这些公司提供或争取提供投资银行、财务顾问等各种服务。本公司资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告意见或者建议不一致的投资决策。投资者应当考虑到潜在的利益冲突,勿将本报告作为投资或者其他决定的唯一信赖依据。

VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP