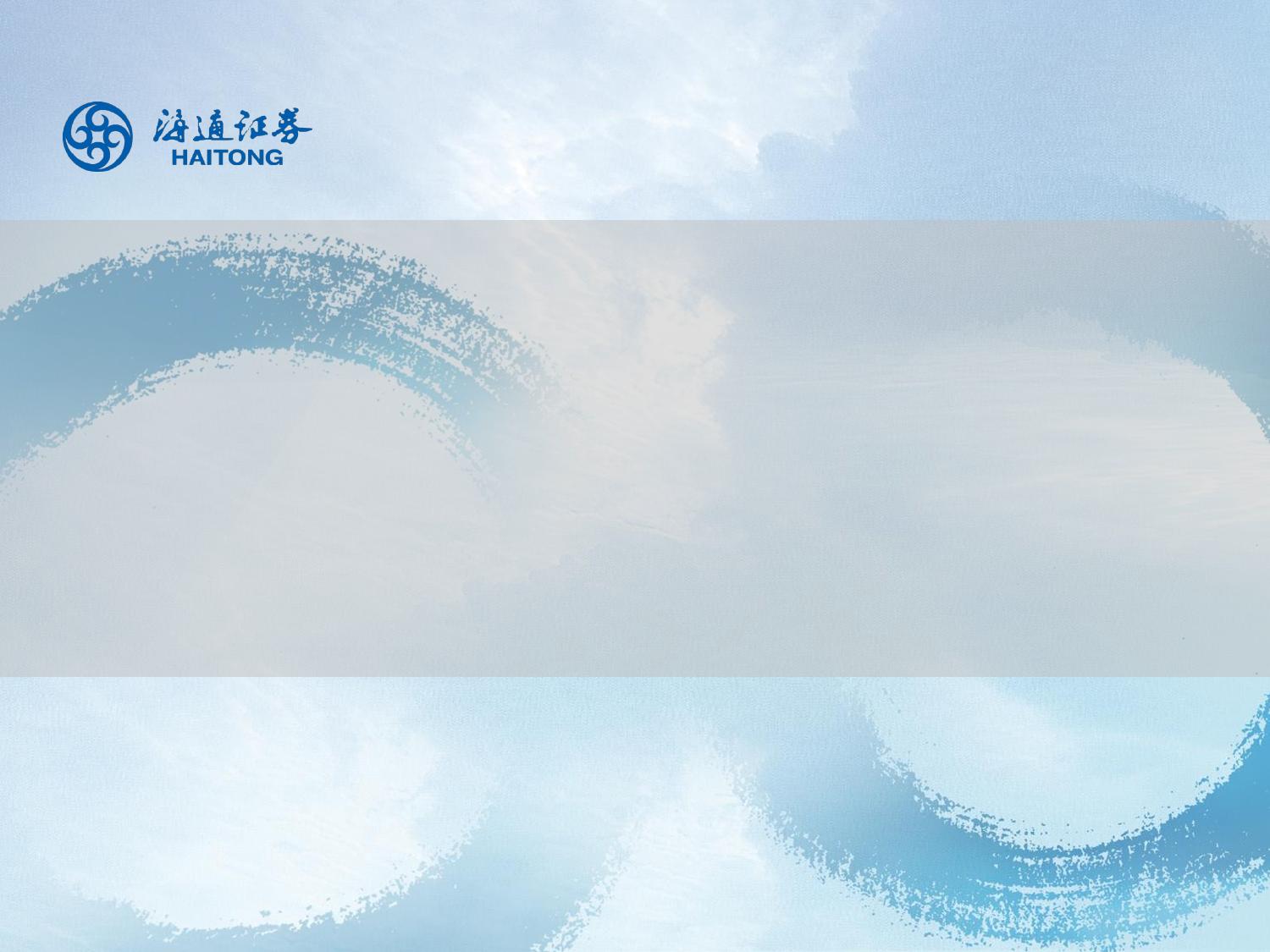

李淼(煤炭行业首席分析师)SACS0850517120001王涛(煤炭行业分析师)SACS0850520090001吴杰(煤炭行业分析师)SACS0850515120001朱彤(煤炭行业联系人)2023年6月24日《韧性犹在,重估可期》证券研究报告(优于大市,维持)1.板块表现复盘:超额收益源于煤价抬升•历史上,煤炭板块超额收益主要源于煤价抬升,既包括区间内煤价上涨,同时也包括煤价中枢的抬升。2016年以来的7轮上涨中,前6轮主要是煤价上涨带动板块获得超额收益。第7轮,特别是22年3月中旬-6月中旬,煤价下滑了近30%,但板块超额收益整体超过25%,主要由煤价中枢高位带动。22年10月之后,板块超额收益随煤价持续下行,但我们认为,若煤价企稳且小幅反弹,煤价中枢仍处高位,板块仍有望获得超额收益。图1板块超额收益与煤价整体正相关(截至2023年6月9日)资料来源:wind,海通证券研究所请务必阅读正文之后的信息披露和法律声明2050010001500200025000.400.500.600.700.800.901.001.101.201.301.40Jan/16Apr/16Jul/16Oct/16Jan/17Apr/17Jul/17Oct/17Jan/18Apr/18Jul/18Oct/18Jan/19Apr/19Jul/19Oct/19Jan/20Apr/20Jul/20Oct/20Jan/21Apr/21Jul/21Oct/21Jan/22Apr/22Jul/22Oct/22Jan/23Apr/23中信煤炭指数/上证综指(左轴)秦港5500大卡煤价(元/吨,右轴)XVBYzQqNnOoPpRnOsPqPoP7NcM8OtRrRsQpMeRnNsMiNoMnQbRoOzRxNqMqPuOoPoM2.1需求:受地产拖累,产业链需求较弱•23年以来地产新开工和出口增速回落。23年初房屋新开工面积累计同比增速较22年末跌幅收窄,3-4月又有所回落,部分拖累煤炭需求。23年以来出口金额累计同比增速虽仍可观,但较21/22年已有所回落。•低基数效应下需求仍分化。我们认为,受地产拖累,即使低基数效应下,4月钢铁及水泥产量增速仍有所回落。电力需求虽持续增长,但主因系低基数效应及来水不足水电发电量相对较低。图2地产新开工面积和出口金额累计同比增速资料来源:wind,海通证券研究所请务必阅读正文之后的信息披露和法律声明3图3主要下游产品产量增速(%)-50-30-1010305070Feb/17Aug/17Feb/18Aug/18Feb/19Aug/19Feb/20Aug/20Feb/21Aug/21Feb/22Aug/22Feb/23房屋新开工面积:累计同比出口金额:人民币:累计同比-30-20-10010203040Mar/17Sep/17Mar/18Sep/18Mar/19Sep/19Mar/20Sep/20Mar/21Sep/21Mar/22Sep/22Mar/23产量:火电:当月同比产量:生铁:当月同比产量:水泥:当月同比2.2需求:化工需求也在底部区间•煤化工开工率处于低位。从甲醇及烯烃开工率看,整体处于低位,反映煤化工需求整体较弱。图4国内甲醇开工率(%)资料来源:wind,海通证券研究所请务必阅读正文之后的信息披露和法律声明4图5国内烯烃开工率(%)556065707580851月第1周1月第4周2月第2周3月第1周3月第4周4月第3周5月第2周6月第1周6月第4周7月第2周7月第5周8月第3周9月第2周10月第1周10月第4周11月第2周12月第1周12月第4周201920202021202220235560657075808590951月第1周1月第4周2月第2周3月第1周3月第4周4月第3周5月第2周6月第1周6月第4周7月第2周7月第5周8月第3周9月第2周10月第1周10月第4周11月第2周12月第1周12月第4周201920202021202220232.3需求:火电占比偏低,关注水风光替代效应•前4月水电出力较差,风光替代效应显著。今年以来的火电发电量占比虽高于去年,但整体处于低位,而这还是在水电利用小时处于近年较差情况下取得的,反映风光发电增速及占比提升较快。•关注6月水电出力情况。根据中国气象局,5月全国气温偏低,降水偏少。预计6月气温接近常年同期但偏高,四川、云南等地偏多2~5成。我们认为,5月气温对需求的抑制与水电替代效应较弱基本对冲,预计6月气温偏高、降水偏多的叠加作用有待观察。图6水电月度利用小时(小时)资料来源:wind,海通证券研究所请务必阅读正文之后的信息披露和法律声明5图7火电月度发电量占比1502002503003504004505002月3月4月5月6月7月8月9月10月11月12月2019202020212022202360%62%64%66%68%70%72%74%76%78%80%3月4月5月6月7月8月9月10月11月12月201920202021202220233.1产量:供给增速回落,主要增量来自新疆•行业固定资产增速显著回落,未来新增产能或有限。截至23年4月,煤炭行业固定资产累计同比+2.6%,较2022年底的24%及22年同期的46%显著回落,叠加煤矿安全改造及智能化建设提速,我们预计新增产能投资或进一步收缩。•4月煤炭供给增速继续回落,未来主要增量或来自于新疆。1-4月全国原煤产量累计同比+4.8%(前2月/3月分别为5.8%/5.5%)。其中,山西/内蒙古/陕西/新疆分别为4.6%/2.5%/1.6%/25.1%,晋陕蒙合计占比71.7%,同比-0.9pct。图8行业盈利与投资增速回落资料来源:wind,海通证券研究所请务必阅读正文之后的信息披露和法律声明6图9全国及主要省份煤炭产量(%)-40-30-20-100102030405060-50050100150200250300Feb/11Feb/12Feb/13Feb/14Feb/15Feb/16Feb/17Feb/18Feb/19Feb/20Feb/21Feb/22Feb/23吨煤利润(元/吨,左轴)固定资产投资增速(%,右轴)-20-10010203040Mar/19Jun/19Sep/19Dec/19Mar/20Jun/20Sep/20Dec/20Mar/21Jun/21Sep/21Dec/21Mar/22Jun/22Sep/22Dec/22Mar/23全国当月YOY山西当月YOY内蒙古当月YOY陕西当月YOY3.2产量:焦煤集中度提升,洗出率降低•受动力煤保供影响,22年焦煤洗出率大幅降低,23年至今维持低位。22年焦煤原煤/精煤产量同比+5.2%/0.7%至13.2/4.9亿吨,洗出率37.4%,同比-1.6pct,较2016-2021年平均洗出率低2.9pct。23年1-4月,焦煤原煤/精煤产量同比+2%/1%至4.4/1.6亿吨,洗出率37.5%。•焦煤集中度不断提升。今年前4个月,山西省焦煤原煤产量2.4亿吨,占全国焦煤原煤产量比重54.6%(2018~2022年分别为43.6%/47.6%/49.9%/52.6%/53.9%)。图10炼焦原煤及精煤产量(亿吨)资料来源:sxcoal,海通证券研究所请务必阅读正文之后的信息披露和法律声明7图11分地区炼焦原煤产量(亿吨)0246810121420172018201920202021202223.1-422.1-4炼焦原煤炼焦精煤012345678山西山东安徽贵州内蒙古其余地区201920202021202223.1-44.1进口:价差优势前5个月进口量激增•今年月均进口量远超平均水平。今年1-5月总进口量1.8亿吨,同比+89.6%,月均进口3800万吨左右,显著高于历史平均月均2300~2800万吨左右的水平。•主因是进口煤价差。今年以来进口煤价格优势明显显现,以CCI进口4700折算,1-4月平均进口价差优势为113/123/91/39元/吨,直到5月才显著收窄至4元/吨,其中5月底已出现倒挂,截至5月31日,倒挂达到近30元/吨。图12进口量先低后高(万吨)资料来源:wind、sxcoal,海通证券研究所请务必阅读正文之后的信息披露和法律声明8图13秦港动力煤价与进口煤价差0500100015002000250030003500400045001-2月3月4月5月6月7月8月9月10月11月12月2020202120222023-500-400-300-200-1000100200300400050010001500200025003000Jan/17Apr/17Jul/17Oct/17Jan/18Apr/18Jul/18Oct/18Jan/19Apr/19Jul/19Oct/19Jan/20Apr/20Jul/20Oct/20Jan/21Apr/21Jul/21Oct/21Jan/22Apr/22Jul/22Oct/22Jan/23Apr/23内贸-外贸(CCI进口4700折算)(元/吨,右轴)秦皇岛5500市场价(元/吨,左轴)4.2进口:印尼和俄罗斯动力煤依然占据主导•预计全年进口量有望创新高。前4个月,我国动力煤进口量1.1亿吨,同比增加5249万吨,增幅89.2%,其中印尼同比增加3214万吨(增幅72.6%,占比由22年同期的75%降至69%)、俄罗斯同比增加1354万吨(增幅159%,占比由22年同期的14%提升到20%)。此外,澳大利亚进口逐步修复,前4个月进口同比增加509万吨至578万吨。图14动力煤分国别进口量(万吨)资料来源:sxcoal,海通证券研究所请务必阅读正文之后的信息披露和法律声明9图15主要进口国占比(2023年1-4月)0500010000150002000025000300002018201920202021202223.1-422.1-4印尼澳大利亚俄罗斯菲律宾印尼68.6%澳大利亚5.2%俄罗斯19.8%菲律宾,1.2%4.3进口:蒙古焦煤进口占比49%创历史新高•炼焦煤进口由蒙澳主导向来源多国转变,其中俄罗斯占比显著提升。2016~2020年,蒙澳合计进口占比在85%左右,2021年下降到37%,22年提升至44%,俄罗斯/加拿大/美国分别占比33%/12%/7%;今年1-4月,蒙澳占比有所回升至51%(主要是蒙古显著提升),而俄罗斯/加拿大/美国分别占比31%/7%/6%。•今年前4个月,我国炼焦煤进口量3114万吨,同比+88.6%,主要增量来自蒙古(+1193万吨,增幅350%)、俄罗斯(+466万吨,增幅92.5%),主要减量来自澳大利亚(-147万吨,降幅73.6%)、美国(-90万吨,降幅-33.8%)。图16炼焦煤分国别进口量(万吨)资料来源:sxcoal,海通证券研究所请务必阅读正文之后的信息披露和法律声明10图17主要进口国占比(2023年1-4月)0100020003000400050006000700080002018201920202021202223.1-422.1-4蒙古澳大利亚俄罗斯加拿大美国蒙古49.2%澳大利亚1.7%俄罗斯31.2%加拿大,7.1%美国5.7%4.4进口:焦煤受进口影响更显著•从焦煤整体供需来看,2016年以来,焦煤供需整体呈现紧平衡状态,进口成为影响焦煤供需缺口的重要变量。今年1-4月焦煤进口激增,导致供给略宽松。表1我国炼焦精煤历史供需平衡情况(万吨)资料来源:wind、sxcoal,海通证券研究所请务必阅读正文之后的信息披露和法律声明11炼焦精煤产量焦煤净进口量焦煤总供给焦煤消费量供需缺口(供给-需求)20154962747155434252775156720164443858105024853391-314320174457167605133151451-12020184540664245183051952-1222019480607326553855520418120204851071695567955771-9220214899154615445154542-91202249351635855709556189123.1-4164723109195811934623522.1-41630116371793818277-3395.1库存:动力煤库存持续攀升•我们认为,煤炭需求较弱叠加进口激增,库存持续攀升,预计随着旺季来临及经济持续复苏,需求有望回升,库存有望去化:截至6月初,沿海八省电厂库存3627万吨,同比+19%;截至6月初,CCTD主流港口库存7796万吨,同比+33%。图18沿海八省电厂库存(万吨)资料来源:cctd,海通证券研究所请务必阅读正文之后的信息披露和法律声明12图19CCTD主流港口库存(万吨)180020002200240026002800300032003400360038001月2月3月4月5月6月7月8月9月10月11月12月20192020202120222023400050006000700080009000100001月2月3月4月5月6月7月8月9月10月11月12月201920202021202220235.2库存:焦煤下游库存持续降低•截至6月2日,下游钢厂和焦化厂焦煤库存分别为729/655万吨,同比-19%/-35%,较21年同期-30%/-54%,库存持续降低。•截至4月底,全社会焦煤库存2071万吨,恢复至历史同期最高水平。图20下游企业焦煤库存(万吨)资料来源:sxcoal,海通证券研究所请务必阅读正文之后的信息披露和法律声明13图21全社会炼焦煤库存(万吨)05001000150020002500Jan/18Jul/18Jan/19Jul/19Jan/20Jul/20Jan/21Jul/21Jan/22Jul/22Jan/23钢厂库存焦化厂库存0500100015002000250030001月2月3月4月5月6月7月8月9月10月11月12月2018201920202021202220236.1供给展望:产能及产量估算表2产能及产量估算资料来源:国家能源局、统计局、wind,海通证券研究所估算请务必阅读正文之后的信息披露和法律声明14年末在产产能(万吨/年)增幅产量(万吨)增幅新增产能(万吨/年)淘汰落后产能(万吨/年)在建产能(万吨/年)20173336153524003.31%2700010190020183525595.68%3683004.51%434442450010300020193611642.44%3846004.43%194051080010000020203789864.93%3902001.46%2682290009669920214058837.10%4130005.84%2989730008476120224331406.72%45600010.41%302573000795042023E4422702.11%4651202.00%111312000763742024E4514632.08%4697711.00%106921500716812025E4604982.00%4735290.80%10035100065646•由于积极保供和产能核增影响,2022年全国原煤产量达到45.6亿吨,同比+10.4%。我们认为,经过21/22年供需紧张、盈利高位下的产能核增,核增潜力已充分挖掘,未来产量增长将主要依赖于新建矿井投产。•展望未来,我们认为在建产能3亿吨有望在23~25年陆续投产(已核准矿井预计十五五投产),预计23~25年每年新增产能约1亿吨左右,增速约1~2%。6.2供需平衡表——动力煤表3动力煤供需平衡表资料来源:wind、sxcoal,海通证券研究所估算请务必阅读正文之后的信息披露和法律声明15动力煤供需平衡表(万吨)201820192020202120222023E2024E2025E动力煤总供给317567334967341080366791393467401784407609412562YOY3.3%5.5%1.8%7.5%7.3%2.1%1.4%1.2%产量295976312466317937339893370518377284382374386570YOY3.0%5.6%1.8%6.9%9.0%1.8%1.3%1.1%进口2159122501231432689822949245002523525992YOY7.4%4.2%2.9%16.2%-14.7%6.8%3%3%动力煤总需求318803329951340781366956374518384817395984407521电力197096205060208550225427236398243490248360253327YOY4.8%4.0%1.7%8.1%4.9%3.0%2.0%2.0%建材5540659318605035977753321533215438855475YOY-6.0%7.1%2.0%-1.2%-10.8%0.0%2.0%2.0%化工2809828789295813064632178337873547737250YOY-1.0%2.5%2.8%3.6%5.0%5.0%5.0%5.0%三大行业合计280601293167298634315850321898330598338224346053YOY1.9%4.5%1.9%5.8%1.9%2.7%2.3%2.3%合计占比88%89%88%86%86%86%86%85%总消费量318418329488340550366705374143384417395584407121YOY3.4%3.5%3.4%7.7%2.0%2.7%2.9%2.9%出口385463232251375400400400YOY-34.4%20.2%-50.0%8%49%7%0%0%供给-需求-12365016298-1651894916967116265041秦皇岛5500大卡647587571101212201000950900注:我们假设原煤总产量23E/24E/25E增速2%/1%/0.8%,炼焦原煤产量23E/24E/25E增速0.5%/-0.5%/-0.5%;电力/建材/化工三大行业需求量23E增速3.0%/0%/5.0%,24E增速2.0%/2.0%/5.0%,25E增速2.0%/2.0%/5.0%。6.3供需平衡表——炼焦精煤请务必阅读正文之后的信息披露和法律声明16表4炼焦精煤供需平衡表资料来源:wind、sxcoal,海通证券研究所估算炼焦精煤供需平衡表(万吨)201820192020202120222023E2024E2025E焦煤总供给5193755525557665446055734567815689256872YOY0.7%6.9%0.4%-2.3%2.3%1.9%0.2%0.0%焦煤原煤产量111388118826121570125409131899132559131896131237YOY1.6%6.7%2.3%3.2%5.2%0.5%-0.5%-0.5%精煤产量4540648060485104899149351495974934949103YOY1.9%5.8%0.9%1.0%0.7%0.5%-0.5%-0.5%进口65327466725654706384718475437769YOY-6.6%14.3%-2.8%-24.6%16.7%12.5%5.0%3.0%焦煤总需求5206055344558585455155644562005676257329消费量5195255204557715454255618561755673657304YOY1.0%6.3%1.0%-2.2%2.0%1.0%1.0%1.0%出口10814087925252525YOY-53.1%29.9%-37.5%-89.5%179%0%0%0%供给-需求-122181-92-9190581130-457京唐港库提价17641716149625152832215020502100注:我们假设炼焦原煤产量23E/24E/25E增速0.5%/-0.5%/-0.5%,精煤洗出率37%;23E炼焦精煤进口量增加800万吨,24E/25E年进口量增速5%/5%;焦煤消费量23E/24E/25E增速1%/1%/1%;23E/24E/25E出口量均为25万吨。6.4动力煤价格展望:双轨制,中枢稳定性提升•今年3月份以来,由于煤炭需求较弱、进口激增,库存持续攀升,高库存压力下煤价显著下滑,6月初已跌入合理区间。•价格展望:短期来看,我们预计随着旺季来临及经济持续复苏,需求有望回升,煤价有望反弹。长期来看,我们预计供需整体将维持平衡,随着长协煤覆盖范围进一步扩大,监管措施进一步加严,预计长协煤价将进一步占据市场主流,市场煤价和长协煤价逐步收敛。综上,我们预计23年长协均价有望维持在700元/吨以上、市场均价1000元/吨左右波动。图22秦港5500动力煤价格(元/吨)资料来源:wind,海通证券研究所请务必阅读正文之后的信息披露和法律声明17图23年度长协价稳定性提升(元/吨)050010001500200025003000Jan/15Jul/15Jan/16Jul/16Jan/17Jul/17Jan/18Jul/18Jan/19Jul/19Jan/20Jul/20Jan/21Jul/21Jan/22Jul/22Jan/237257257207207197197197197197197287287287277247237197094505005506006507007508002018201920202021202220236.5焦煤价格展望:短期或将企稳反弹,长期平稳•由于煤焦钢产业链终端需求不佳,产业链上下游均承压,截至6月初焦炭已经历十轮降价,累计降幅750~850元/吨;京唐港主焦煤也自年初的2500元/吨跌至目前的1800元/吨,特别是4-5月以来加速下跌。5月31日中国煤炭运销协会组织召开了煤钢行业市场研讨会,一是坚持和完善煤钢年度定量、季度定价的长协机制;二是将在6月召开的煤钢行业“2+4+4”机制会议上,共同研究稳定长协发运和价格趋势的相关措施。•价格展望:需求端,与地产关联度高,短期仍处低位,但下游库存持续降低,若边际出现改善弹性可期,预计短期或将企稳反弹,全年均价在2000~2200元/吨左右区间波动。图24焦煤预计企稳反弹(元/吨)资料来源:wind,海通证券研究所请务必阅读正文之后的信息披露和法律声明18050010001500200025003000350040004500Jan/15Jul/15Jan/16Jul/16Jan/17Jul/17Jan/18Jul/18Jan/19Jul/19Jan/20Jul/20Jan/21Jul/21Jan/22Jul/22Jan/23京唐港:库提价(含税):主焦煤(A8%,V25%,0.9%S,G85):山西产长协价:主焦煤2#(A10%,V22%,0.8%S,G82.5):邯郸请务必阅读正文之后的信息披露和法律声明19专题一:电源结构展望7.1分电源预测的假设条件•通过对水核风光等不同电源发电量及总发电量的预测,测算火电发电量,相关依据及假设如下:总发电量:23年增速根据《2023年度全国电力供需形势分析预测报告》预计为6%,24~25年增速根据电规总院预计为5%,我们预计26~27年增速4%,28~30年增速3.5%/3%/2.5%。水电:2025、2030年装机量来自《中国2030年能源电力发展规划研究及2060年展望》,假设23~30年增速平稳;利用小时数按照22年水平。核电:2025、2030年装机量来自《中国2030年能源电力发展规划研究及2060年展望》,假设23~30年增速平稳;利用小时数假设为7800小时。风电:根据世界风能委员会预测,23~25年风电新增装机量约70/71/71GW,26~27年风电新增装机量约73GW,28~30年风电新增装机量约78GW;利用小时数按照22年水平。光伏:根据欧洲光伏协会,预计至2026年总装机容量为814GW,假设23~25年新增装机量约88/95/110GW,利用小时数按照22年水平;我们预计27~30年新增装机量约122/124/126/128GW,利用小时数为600小时。请务必阅读正文之后的信息披露和法律声明207.2分电源发电量预判我们测算,23-25年发电量复合增速为5.3%,其中火电发电量复合增速为3.1%,“十四五”期间火电发电量仍能保持稳健增长。26-30年发电量复合增速3.4%,火电发电量增速0.4%。资料来源:BP、wind、国家统计局,海通证券研究所测算请务必阅读正文之后的信息披露和法律声明21表5“十四五”分电源发电量预判20192020202120222023E2024E2025E2026E2027E2028E2029E2030E总发电量(万亿千瓦时)7.147.428.118.398.899.349.8010.2010.6010.9711.3011.59YOY5.2%3.8%9.4%3.4%6.0%5.0%5.0%4.0%4.0%3.5%3.0%2.5%火电装机量(亿千瓦)11.9112.4512.9713.3213.9514.3514.6114.8015.0615.1615.1514.90火电发电量(万亿千瓦时)5.175.285.775.856.136.306.426.506.626.666.666.55YOY3.7%2.2%9.3%1.4%4.7%2.8%1.8%1.3%1.8%0.7%-0.1%-1.6%水电装机量(亿千瓦)3.563.703.914.144.204.304.604.704.805.005.205.54水电发电量(万亿千瓦时)1.151.211.181.201.221.251.341.371.401.451.511.61YOY4.6%5.3%-2.5%1.5%1.6%2.4%7.0%2.2%2.1%4.2%4.0%6.5%核电装机量(亿千瓦)0.490.500.530.560.570.640.720.810.860.920.991.08核电发电量(万亿千瓦时)0.350.370.410.420.440.500.560.630.670.720.770.84YOY18.3%5.1%11.3%2.5%6.0%12.0%13.2%12.5%6.2%7.0%7.6%9.1%风电装机量(亿千瓦)2.102.823.283.654.355.065.776.507.238.018.799.57风电发电量(万亿千瓦时)0.360.410.570.690.820.951.091.221.361.511.651.80YOY10.0%15.9%36.7%21.2%19.2%16.3%14.0%12.6%11.2%10.8%9.7%8.9%光伏装机量(亿千瓦)2.052.533.073.934.815.766.868.149.3610.6011.8613.14光伏发电量(万亿千瓦时)0.120.140.180.230.280.340.400.470.560.640.710.79YOY31.0%21.2%29.3%24.7%22.4%19.8%19.1%18.7%18.3%13.2%11.9%10.8%7.3新能源行业全生命周期视角耗能分析•随着双碳目标的提出,大力发展以新能源发电和新能源汽车为代表的新能源行业是实现双碳目标的重要路径。但从全生命周期视角评价,风电及光伏发电设备从原材料开采到设备的报废处理整个过程中,需要消耗一定的能量。•我们测算,风电及光伏产业链全生命周期耗能分别为2/1.8kwh/w,占其生命周期内累计发电量的3.8%/6.6%:风电:按每50MW风电装机消耗3万吨标准煤及标煤耗300g/kwh测算,每瓦风电耗能2kwh,假设每瓦风电站生命周期25年、年利用小时2200、年均衰减0.4%,其生命周期累计发电量为52.3kwh,风电产业链耗能占其累计发电量的3.8%光伏:按考虑到光伏电站生命周期内需更换一次逆变器,则每瓦光伏电池耗能1.793kwh,假设每瓦光伏电站生命周期25年、年利用小时1200、年均衰减0.8%,其生命周期累计发电量为27kwh,光伏产业链耗能占其累计发电量的6.6%请务必阅读正文之后的信息披露和法律声明227.4风电产业链:每50MW风电装机消耗3万吨标准煤•以内蒙古某49.5MW风电场(33台1.5MW风力发电机)为例,测算得生产制造阶段包括风机、电缆、变电站及辅助设施等各部件材料的生产能耗约2.4万吨标准煤,运输阶段卡车消耗的柴油能量约235吨标准煤,以及运行维护/报废处臵阶段能耗约3600/2400吨标准煤,测算得全生命周期总能耗约3万吨标准煤。资料来源:GWEC,国家统计局,王晓天《基于全生命周期评价方法的风电环境效益测算》,海通证券研究所请务必阅读正文之后的信息披露和法律声明23主部件子部件材料名重量(吨)总重量(吨)叶轮叶片(3片)玻璃纤维19.219.2轮毂钢铁1010变桨轴承(3只)钢铁3.63.6变桨驱动等钢铁2.42.4机舱罩玻璃纤维0.82机舱主机架树脂1.2钢铁1414齿轮箱+主轴钢铁2525铜1.856发电机钢铁3.96硅0.18减震降噪装臵钢铁33偏航系统钢铁3.53.5其他,如测风仪、控制柜等钢铁2.52.5法兰塔筒链接件钢铁1212塔筒基础环钢铁1010塔筒钢铁160160基础地基混凝土300m3300m3钢筋钢筋3535生产制造阶段部件名称材料名称重量(吨)总重量(吨)场内箱式变压器(33台)铜85.8429钢铁343.2150mm电缆铜95.4495.44架空电缆(14km)铝材4949场外大型变压器(8台)铜72360钢铁288架空电缆(25km)铝材350350电缆塔架(50个)钢铁30003000材料名称单位能耗(kgce/t)消耗量(t)能耗(tce)钢铁13801303517986铜36563141149水泥22945541042硅5050630玻璃纤维57786603813树脂11034044铝材527399210总计242741.5MW风电机组各部件材料需求风电场内内外配电站及线路铺设材料运输阶段一台风机零部件需要8辆载重型卡车,假设重型卡车油耗是1km/L,组件工厂距离风场630公里,测算出运输消耗柴油能量6892GJ。49.5MW风电场生产制造阶段总能耗7.5光伏产业链:每瓦光伏电池耗能1.433kwh•以多晶电池为例分析测算光伏产业链全周期的生产能耗。以原料硅砂为起点,到制成晶体硅光伏发电系统,制造每瓦光伏电池约需4.82g多晶硅和5.78g冶金硅,测算光伏产业链各环节电力消耗情况,假设光伏电池片至组件的效率损失约1.5%,测算出每瓦光伏电池耗能1.433kwh。资料来源:中国光伏行业协会,海通证券研究所测算请务必阅读正文之后的信息披露和法律声明24硅砂冶金硅多晶硅多晶铸锭多晶硅片多晶硅光伏电池光伏组件逆变器及系统平衡部件组件运输、系统施工安装及其他0.069kwh/W1.2kg冶金硅->1kg高纯多晶硅1.05kg多晶硅->1kg硅锭1kg硅锭->156×156mm硅片49片1片硅片->4.45Wp太阳电池每瓦太阳电池需要多晶硅:1050g/218Wp=4.82g/Wp需要冶金硅:4.82g/Wp1.2=5.78g/Wp12kwh/kg80kwh/kg8kwh/kg0.45kwh/片0.1kwh/Wp0.35kwh/Wp总能耗(0.36kwh/W)=支架钢材钢筋能耗0.3kwh/W+电缆能耗0.01kwh/W+升压变逆变器等0.05kwh/W按每MW电站需支架钢材5000吨、钢筋1500吨、各类电缆850千米进行计算总能耗(0.11kwh/w)=水泥能耗0.06kwh/W+其他如运输、电池制造的银铝浆、切割用的材料生产等0.05wkh/W按每MW需水泥70吨计算能耗水平0.385kwh/W0.037kwh/W0.101kwh/W0.100kwh/W0.350kwh/W测算每瓦光伏电池消耗电力请务必阅读正文之后的信息披露和法律声明25专题二:全球煤炭主产国产能产量及贸易梳理8.1澳大利亚:动力煤产量缓慢稳定下降,焦煤增长•IEA预计到2025年动力煤产量将缓慢稳定下降,焦煤产量略有增长。受环保监管和融资条件压制,预计动力煤产量将缓慢稳定下降,预计25年焦煤产量较22年增长约8%动力煤:目前主要在建动力煤煤矿项目为NewHope项目以及新南威尔士州和昆士兰州的部分煤矿(Carmichael煤矿),但难以弥补部分煤矿枯竭导致的减量(未来五年至少关闭八个动力煤煤矿),预计到2028年煤矿产量和出口量保持相对平稳,之后出口量将开始下降。焦煤:目前主要在建焦煤煤矿项目包括Ironbark、Goonyella、Vickery、OliveDowns和、Hillalong等,澳工业自然资源部估计新南威尔士州和尤其是昆士兰州的新建煤矿有望将澳焦煤出口量从2021-22年的1.63亿吨提升到2027-28年的1.72亿吨。据IEA统计,截至2023年4月,澳大利亚在建煤矿59座,合计3.62亿吨,其中2022年及以前/23/24/25/26-29年开建的分别为8.3/41.1/25/61.1/226.5百万吨。请务必阅读正文之后的信息披露和法律声明26图25澳大利亚动力煤出口预测图26澳大利亚焦煤出口预测资料来源:澳工业自然资源部,海通证券研究所8.1澳大利亚:主要新建煤炭项目情况请务必阅读正文之后的信息披露和法律声明27资料来源:澳工业自然资源部,海通证券研究所项目公司类型拟建时间产能资源类型状态RussellValeUndergroundExpansionRevisedProjectWollongongCoalE20211CCMABurtonBowenCokingCoalN20222TC,CCMAMavisDowns-MilleniumMetResE20221.2CC,PCIMAStratfordextensionYancoalAustraliaE20221.2TCMATahmoorSouthCoalProjectSIMECGroupE20221CCMAVulcanMineComplexVitriniteN20221.9CCMAMandalongSouthernExtensionProjectCentennialCoalE2022+..TCMACurraghExtensionCoronadoGlobalE20233TC,CCMADartbrookAustralianPacificCoalR20236TCLANewAcland(Stage3)NewHopeE20237.5TCLAOliveDownsSouthPembrokeResourcesN20234.5CCMAWilton-FairhillFuturaResourcesN20232.6CCMAChainValleyExtensionDeltaCoalE2023+2TCMAHillalongShandongEnergyGroupN2023+4.2TC,CCMAIronbarkNo.1(Ellensfield)FitzroyAustraliaResourcesN2023+2.7TC,CCMAMangoolaCoalContinuedOperationsProjectGlencoreE2023+5TCLAMaxwellProjectMalabarCoalN2023+3.6TC,CCMAMeanduKing2EastProjectStanwellE20245TCLASarajiEastBHPBilliton/MitsubishiAllianceN20247CCLAAngusPlaceWestCentennialCoalN2024+2TCLAIsaacPlainsComplex-IsaacDownsProjectStanmoreCoalN2024+2.4TC,CCMAMountOwen(GlendellMine)ContinuedOperationsProjectGlencoreE2024+7TC,CCLAWaltonAquilaResourcesN2024+1.6PCILADysartEastBengalEnergyN20251.2CCLAEagleDownsSouth32/AquilaResourcesN20254.5TC,CCLAVickeryExtensionProjectWhitehavenN20255.5TC,CCLAGeminiCoalMineMagneticSouthN2025+1.9CCLAHunterValleyOperationsContinuationsProjectYancoal/GlencoreE2025+42TC,CCLAJellinbahCentralNorthExtensionJellinbahGroupN2025+1PCILARollestonExpansionProjectGlencoreE2025+5TCLA表6澳大利亚主要新建煤炭项目情况(拟建2025年以前)注:资源类型-TC动力煤,PCI喷吹煤,CC炼焦煤8.2印尼:出口量有望加速下降•IEA预计未来几年印尼煤炭年产量年均下降2.2%,至2025年降低至5.82亿吨。IEA预计未来几年随着最大出口目的地中国和印度的进口需求下降,叠加印尼国内电力行业消费量增加的对冲,印度尼西亚的煤炭产量将平均每年下降2.2%,到2025年印度尼西亚的产量将减少到5.82亿吨。•长期来看,印尼煤出口量有望加速下降。由于全球对双碳的重视,未来煤炭市场可能更倾向于使用更高品质的煤炭,而印尼出产煤炭相对热值较低,未来出口量有望随着需求降低而加速下降。请务必阅读正文之后的信息披露和法律声明28图272021-2025年印尼煤炭产量变化预测资料来源:IEA,澳工业自然资源部,海通证券研究所项目公司类型资源类型状态AdaroMetCoalCompanies(AMC)ConcessionsAdaroNCCLAArthacoPrimaEnergiIATANTCLABukitEnimEnergiAdaroNTCLATambangBenuaAlamRaya(TBAR)projectCokalNCCLATeknoOrbitPersadaMECCoalNTCLA表7部分印尼在建煤矿项目8.3俄罗斯:动力煤出口量有望下降,焦煤相对平稳•受俄乌冲突和出口需求下降影响,预计到2025年煤炭产量将下降3%。根据IEA援引俄罗斯经济部的数据,预计煤炭产量在2023年将下降9%,2024年恢复增长。此外俄罗斯存在铁路运输瓶颈问题,但政府宣布在东部区域修建Baikal-Amur和Tran-Siberian铁路线,IEA预计基础设施瓶颈有望在2025年之前得到解决,但由于来自中国和印度的进口需求放缓,预计到2025年煤炭产量将下降3%。•俄乌冲突部分影响俄罗斯煤炭出口,但焦煤所受影响相对较小。澳工业自然资源部预计中国印度和其他东南亚国家难以弥补日韩欧洲停止俄煤进口造成的缺口,俄罗斯焦煤出口将从2021年的3000万吨降低至2023-2025年的2800万吨,而到2028年动力煤出口量将下降25%至1.3亿吨。请务必阅读正文之后的信息披露和法律声明29图282021-2025年俄罗斯煤炭产量变化预测资料来源:IEA,澳工业自然资源部,海通证券研究所表8部分俄罗斯在建煤矿项目项目公司类型拟建时间产能(百万吨)资源类型状态AmaamTigerRealmCoalN20225CCLAChernogorskySUEKE20233.5TCMAElegestExpansionTuvaEnergyIndustryCorporation(TEPK)E..10CCLAInaglinsky-2KolmarE..8CCLAKarakansky(StageIII)/KarakanskyGlobokyKarakanInvestN20193TCLAPravoberezhnySUEKE20243TCLAWest-TaymyrIndustrialClusterAEONN20235CCMATikhovaStage2IndustrialMetallurgicalHoldingE20251.3CCLA8.4美国:产量和出口量均有望下降•运输基础设施仍为美国煤炭生产的瓶颈,预计到2025年产量年均下降6.1%。美国煤炭生产仍存在铁路运输基础设施、动力煤投资不足以及劳动力人员紧张问题,如AlphaMetallurgicalResources宣布退出动力煤仅生产焦煤。根据IEA,预计未来几年美国煤炭产量将逐年下降,到2025年产量将年均下降6.1%达到4.43百万吨。•俄乌冲突后美国动力煤出口量有所抬升,但受制于成本高企和需求下降预计长期出口量下降。根据澳工业自然资源部,预计到2028年美国动力煤出口量将从2022年的3500万吨下降至2028年的3000万吨。请务必阅读正文之后的信息披露和法律声明30图292021-2025年美国煤炭产量变化预测资料来源:IEA,澳工业自然资源部,海通证券研究所表9部分美国在建煤矿项目项目公司类型拟建时间产能(百万吨)资源类型状态BlueCreekNo.1WarriorMetCoalE20254.3CCLAElkCreekRamacoCarbonLCCE20230.9CCMAItmannConsolEnergyN20220.6CCMALongviewNorthCentralRessources,LLCN20233CCMARAMMineRamacoResources,Inc.N20230.5CCLARiverViewHendersonPortal1AllianceCoalLLCN2025..TCLA8.5欧盟:褐煤产量有望大幅下降•预计2024年开始将逐步淘汰煤炭,褐煤产量有望大幅下降。2021年德国扩大燃煤发电以取代天然气应对能源危机,德国政府发布对1.6GW褐煤发电厂的豁免,延长运营到2024年3月。但IEA预计2024年开始欧盟将逐步淘汰煤炭,褐煤产量有望大幅下降。•预计波兰产量或略有增长,但仍受制于煤矿投资不足问题。根据IEA,未来仅波兰硬煤和捷克产量略有增长,但波兰仍受制于煤矿投资不足问题,Silesia煤矿需要大量资本开支,而运营公司Bogdanka难以维持目前的动力煤产量。请务必阅读正文之后的信息披露和法律声明31图302021-2025年欧盟煤炭产量变化预测表10波兰在建煤矿项目项目公司类型产能(百万吨)资源类型状态JanKarskiProjectPrairieMiningN6.3CCLA资料来源:IEA,澳工业自然资源部,海通证券研究所8.6南非:预计产量相对平稳•受制于国内消费疲软和铁路瓶颈问题,预计产量相对平稳。南非煤炭生产主要受制于国内需求疲软以及铁路等基础设施等问题,国内存在大规模的电缆盗窃(过去五年总共有1500公里的电缆被盗)、机车和备件不可用、故意破坏等问题,并且基础设施存在瓶颈,如列车出轨经常导致铁路线阻塞,22年10月工人罢工10天,给Transnet的运输能力带来额外压力。IEA预计未来几年南非煤炭产量将保持相对稳定不太会有增量,预计至2025年产量将达2.17亿吨。请务必阅读正文之后的信息披露和法律声明32图312016-2022年南非煤炭月度产量表11南非在建煤矿项目项目公司类型拟建时间产能(百万吨)资源类型状态ArgentCollieryGlencore/ShandukaN..1.2TCLAUmzilacoalmineCanyonCoalN20233.6TCMABoikarabeloStage2ResourceGenerationE2025+6TCLAEloffcoalprojectUniversalCoalE..2.4TCMAGilacoalmineCanyonCoalN..1.8TCLAGugulethucoalmineCanyonCoalN20233.6TCMAKhwezelaextensionThungelaResourcesLimitedE20304.6TCLAKoornfonteinOCBlackRoyaltyMineralsE20233TCMALibertyCoalMineExpansionTemplarCapitalE..12TCLAMakhadoPhase1MCMiningN20231.1TC,CCMAMakhadoPhase2MCMiningE20250.6TC,CCLANewLargoSeritiN..12TCLAUkwenamacoalmineCanyonCoalN..0.6TCLAWeltevredencoalprojectSeritiE....TCMASukumacoalmineCanyonCoalN20237TCLAThusocoalprojectCanyonCoalN20231.2TCLA资料来源:IEA,澳工业自然资源部,海通证券研究所8.723Q1全球煤炭产量•中国煤炭经济研究会公众号统计了23Q1中国、印度、印尼、美国、俄罗斯等11个世界主要煤炭生产国产量变化情况。我们测算,上述11国合计煤炭产量为19.9亿吨,同比+6.1%(高于我国煤炭产量增速5.5%)。根据19-22年历史数据看,11国合计煤炭产量占全球煤炭总产量比重为85%~92%,按比重为90%及23Q1年化测算,则预计23年全球煤炭产量约88.6亿吨,同比+6.5%。请务必阅读正文之后的信息披露和法律声明33资料来源:中国煤炭经济研究会公众号,海通证券研究所表1223Q1全球煤炭主产国产量情况序号主产国2019(亿吨)同比增速(%)2020(亿吨)同比增速(%)2021(亿吨)同比增速(%)2022(亿吨)同比增速(%)23Q1(亿吨)同比增速(%)备注世界79.441.7%75.75-4.8%78.883.9%83.185.4%国际能源署IEA数据,22年为预计产量1中国38.504.0%39.001.4%41.305.7%45.6010.5%11.535.5%2印度7.32-1.6%7.410.8%8.047.0%9.0912.1%2.979.8%包括褐煤3美国6.40-6.7%4.89-23.7%5.258.0%5.423.4%1.371.7%按短吨折算4澳大利亚5.911.2%5.44-8.0%5.40-0.7%5.25-2.8%5印尼6.169.5%5.63-8.3%6.148.9%6.8511.6%1.7012.0%6俄罗斯4.371.0%4.01-8.2%4.378.8%4.370.4%1.07-2.5%联邦统计局数据7南非2.592.2%2.47-4.4%2.29-8.0%2.31-1.2%8德国1.31-21.0%1.07-18.2%1.2617.7%1.313.6%0.341.6%1-2月,全为褐煤9波兰1.12-8.2%1.00-10.4%1.076.7%1.080.5%0.23-19.1%包括硬煤及褐煤10哈萨克斯坦1.15-2.6%1.13-1.6%1.162.0%1.181.5%0.30-1.5%8.723Q1全球煤炭出口量•23Q1全球合计出口3.11亿吨,同比+20.5%,全球产量持续释放带动出口量增长。请务必阅读正文之后的信息披露和法律声明34表1323Q1全球煤炭出口高增序号主产国2019(亿吨)同比增速(%)2020(亿吨)同比增速(%)2021(亿吨)同比增速(%)2022(亿吨)同比增速(%)23Q1(亿吨)同比增速(%)备注世界14.551.3%12.98-10.8%13.685.0%12.055.8%3.1120.5%2019-2021年为IEA数据;2022、2023为Refinitiv全球海运煤炭船运数据。1印度尼西亚4.597.0%4.07-11.4%4.275.1%4.679.2%0.7570.5%1-2月印尼统计局数据2澳大利亚3.962.4%3.71-6.4%3.71-0.2%3.40-7.2%0.81-5.0%Refinitiv船运数据3俄罗斯1.900.1%1.931.7%2.129.7%2.11-7.5%0.4523.8%Refinitiv船运数据4美国0.84-19.7%0.64-26.3%0.7723.4%0.77-0.4%0.1717.6%1-2月5哥伦比亚0.75-14.0%0.71-4.7%0.60-16.2%0.612.2%0.09-2.3%1-2月6南非0.76-4.2%0.73-3.0%0.66-12.8%0.718.1%0.15-7.9%7蒙古国0.371.0%0.29-21.7%0.16-43.7%0.3297.1%0.14461.0%8加拿大0.365.4%0.36-1.3%0.320.6%0.3717.8%0.066.4%1-2月9哈萨克斯坦0.285.5%0.23-0.9%0.312.0%0.336.6%资料来源:中国煤炭经济研究会公众号,海通证券研究所8.723Q1全球煤炭进口量•与出口类似,23Q1全球合计进口3.11亿吨,同比+20.5%,全球产量持续释放带动进口量增长。请务必阅读正文之后的信息披露和法律声明35表1423Q1全球煤炭进口高增序号主产地区2019(亿吨)同比增速(%)2020(亿吨)同比增速(%)2021(亿吨)同比增速(%)2022(亿吨)同比增速(%)23Q1(亿吨)同比增速(%)备注世界14.392.0%13.41-9.2%13.715.0%12.055.8%3.1120.5%2019-2021年为IEA数据;2022、2023为Refinitiv全球海运煤炭船运数据。1中国大陆3.006.3%3.041.5%3.236.6%2.93-9.2%1.0296.1%2印度2.499.7%2.19-12.4%2.12-3.2%2.288.1%0.4814.9%Refinitiv船运数据3日本1.87-2.1%1.74-6.8%1.856.2%1.84-0.4%0.45-6.1%4韩国1.41-4.9%1.23-12.7%1.261.8%1.25-0.4%0.311.4%5中国台湾0.68-2.5%0.63-5.9%0.699.3%0.63-7.9%0.13-8.7%6德国0.40.-14.70.30-26.3%0.3225.4%0.448.1%0.06-11.5%1-2月7土耳其0.36-5.2%0.397.4%0.38-6.2%0.381.2%0.060.9%1-2月8越南0.4491.9%0.5525.0%0.36-33.8%0.32-12.1%0.0935.3%9马来西亚0.338.6%0.356.1%0.33-6.6%0.32-2.8%10菲律宾0.3018.0%0.23-22.6%0.314.2%0.322.5%资料来源:中国煤炭经济研究会公众号,海通证券研究所8.823年全球煤炭投资增速或放缓•据IEA,由于强需求和高成本,2022年全球煤炭投资激增20%至1350亿美金,其中主要来自印度和中国,预计23年投资为1500亿美金,同比+10%。请务必阅读正文之后的信息披露和法律声明36资料来源:IEA,海通证券研究所图322017-2023年全球各区域煤炭生产投资请务必阅读正文之后的信息披露和法律声明37专题三:寻找有Alpha的公司9.1产量有增长的公司•我们认为,未来在煤炭价格中枢高位稳健的背景下,产量有增长的公司相对具备更好的业绩成长性:有集团资产收购潜力的公司:陕西煤业、兖矿能源、山西焦煤、电投能源有在建产能逐步投产的公司:中煤能源、华阳股份、盘江股份、昊华能源请务必阅读正文之后的信息披露和法律声明38目前产能2019202020212022YOY2023EYOY中国神华34880282702916030700313402%313400%陕西煤业120051149412536135881572816%1742811%兖矿能源169011063912027105039953-5%1345335%中煤能源12949101841100111420119174%1400017%山煤国际321038413791404240570%42575%电投能源460046004599459846000%48004%华阳股份40004101432246104523-2%48006%平煤股份304728323082288530305%32627%山西焦煤37803419354444504385-1%43850%淮北矿业355520842168225822901%23302%潞安环能520048185162543656905%56860%表15主要上市公司煤炭产量及预测(万吨)资料来源:历年各公司年报、半年报及投资公告、投资者交流会公告、调研活动信息公告,海通证券研究所测算9.2高分红公司•我们认为,业绩稳健的主流煤企,有能力有意愿维持高比例分红:中国神华:2022-2024年拟分红比例不少于60%(2019-2021年为50%)陕西煤业:2022-2024年拟分红比例不少于60%(2020-2022年为40%且不少于40亿元)兖矿能源:2020-2024年拟分红比例约50%且不低于0.5元/股(此前为约35%)山煤国际:2024-2026年拟分红比例不少于60%(2021-2023年为10%)请务必阅读正文之后的信息披露和法律声明39总市值20230612(亿元)PE-TTM(倍)PB-MRQ(倍)经营净现金流20221231(亿元)分红比例2022年资产负债率20221231股息率2023E山煤国际2773.91.613564%59%16.1%中国神华59278.61.4109773%26%8.5%陕西煤业17404.81.656160%36%12.1%平煤股份1773.40.810935%67%11.4%山西焦煤5805.41.616964%55%11.7%兖矿能源14134.71.653569%57%15.1%淮北矿业2963.90.816725%55%5.9%甘肃能化1544.21.15120%51%4.2%电投能源3017.41.08528%35%3.7%潞安环能5003.30.933860%48%17.1%中煤能源11316.10.843630%51%4.8%华阳股份3104.21.110030%58%6.8%神火股份3164.41.814130%65%7.1%表16板块高股息率公司经营情况(不包含特别股息)资料来源:wind,海通证券研究所注:PE-TTM和PB-MRQ按照2023年6月12日收盘价计算9.3转型方向一:新能源新材料生产制造转型公司涵盖:华阳股份、永泰能源、陕西煤业、山煤国际、氢能相关公司(美锦能源、金能科技、中国旭阳集团)。资料来源:历年各公司年报、半年报、投资公告及e互动平台,华阳股份官网,陕西煤业官方公众号,海通证券研究所整理请务必阅读正文之后的信息披露和法律声明40转型方向具体业务开展情况华阳股份以钠电池为代表的“光伏+储能”一体化产业体系公司自21年4月公告与中科海钠成立合资公司布局钠离子电池正负极材料领域后,转型步伐稳步推进。(1)正负极材料:各2000吨已于22年3月底投产。(2)电芯:22年9月30日电芯出品,项目落地阳泉高新区智能制造产业园,产能1GWh,研发投资3.2亿元,主要为圆柱钢壳和方形铝壳电芯生产线。(3)扩产:9月30日,与中科海钠签署万吨级钠离子电池正、负极材料合作框架协议。美锦能源氢能全产业链布局(1)上游:通过布局六大优势区域实现加氢站“一网”布局,截至22H1已开工和计划建设加氢综合能源站15座,在焦炉煤气变压吸附(PSA)制氢和电解水制氢均有所布局。(2)中游:通过参股鸿基创能(持股16.53%)布局电堆最重要的零部件膜电极以及国鸿氢能(持股5.32%)布局燃料电池电堆和系统(成本占氢燃料电池汽车50%+),实现氢能中游的“一线”布局,鸿基创能目前膜电极年产能达250万片,国鸿氢能目前电堆累计出货超过45万kW。(3)下游:通过控股飞驰汽车(持股51.2%),实现氢能下游应用市场的“一点”布局,2020/2021年销售新能源车辆324/323辆,或将实现分拆上市(拟创业板上市)成为国内氢燃料电池汽车龙头股。永泰能源以全钒液流电池为代表的储能行业(1)22年9月与海德股份合资成立德泰储能,拟采用全钒液流电池投资建设国内首个火电侧储能辅助调频项目沙洲二期储能项目。(2)积极转型储能行业,已合资成立多个新能源子公司,目标2030年投资建设和运营的储能和新能源项目规模达10GW。陕西煤业布局新能源、新材料、新经济等行业优质资产(1)2021年上半年,进一步优化了股权投资产业地图,按照“碳达峰、碳中和”的政策导向,梳理出涵盖四大维度、22条赛道、细分100+细分领域。(2)2021年11月,公司拟与上海开源发起开源雏鹰基金(计划总规模10亿元),聚焦新能源、新材料、智能制造等新兴赛道。(3)22年2月,公司投资成立深圳超摩半导体产投公司和深圳超摩微芯产投公司。表17主要公司转型新能源新材料方向进展情况汇总9.3转型方向二:新能源发电运营转型公司涵盖:电投能源、中国神华、兖矿能源、上海能源、甘肃能化、金能科技。表18各公司转型新能源发电运营方向进展情况汇总资料来源:历年各公司年报、半年报、季报及投资公告,e互动平台,海通证券研究所整理请务必阅读正文之后的信息披露和法律声明41转型方向具体业务开展情况电投能源以风光发电为主,探索储能氢能及蓄热项目(1)截至22年末公司已投产运行新能源发电装机217万千瓦,目前在建新能源装机规模合计约300万千瓦,到“十四五”末,公司规划新能源装机规模将达到700万千瓦以上。(2)包含3种不同技术路线组成的3兆瓦混合储能研究项目,即各1兆瓦飞轮/液冷锂电池/铁铬液流电池储能。(3)拟规划负荷为4万千瓦电解水制氢和40万千瓦电制热蓄热项目。上海能源风光发电2021年8月审议通过在沛县卞卡庄采煤塌陷区投资建设新能源示范基地项目(一期),光伏装机263.5MW,11月开工建设,项目总投资11.96亿元。甘肃能化风光发电2021年1月与国电投等签署1GW农光互补示范项目,11月出资60%建设28MW光伏自发自用项目。同时,根据控股股东能化集团规划,预计“十四五”期间新增装机约2~3GW。中国神华新能源产业22年公司资本开支计划中,新能源业务涉及50亿元,参与设立的北京国能新能源产业投资基金和北京国能绿色低碳发展投资基金已于山西、江浙、两湖等地完成多个新能源项目投资,如胜利能源150MW露天排土场光伏项目有序推进。此外,锦界电厂CCUS示范工程已于22年上半年顺利投运。金能科技海上光伏发电配套储能2021年8月,在青岛建设1000MW海上光伏发电装臵,配套100MW/200MW储能设施,兼容发展海水渔业养殖和生态旅游。兖矿能源新能源等五大方向2021年12月公司公告了未来5~10年的《发展战略纲要》,包含矿业、高端化工新材料、新能源、高端装备制造、智慧物流等五大方向,其中新能源方面,力争2025年实现风光电装机规模300万千瓦。10.投资建议我们认为,目前煤价已跌入合理区间,跌幅逐步收窄,短期受国内外需求偏弱影响,煤价或仍底部震荡。若相关政策出台或需求回升,煤价有望企稳回升。长期看,水风光等电源的替代效应使得火电需求逐步收缩,但煤炭资本开支亦有望收缩,我们认为煤炭供需或依然维持平衡态势,煤价中枢仍有望维持高位区间。(1)长协占比高,业绩韧性强,即使考虑到现货价格下行,估值及分红依然较具吸引力的动力煤白马龙头公司:中国神华、中煤能源、陕西煤业、兖矿能源;(2)库存较低,估值较低的焦煤龙头机会,建议关注山西焦煤、潞安环能;(3)新能源转型公司:华阳股份;(4)受益煤炭产量增长和煤矿智能化建设提速的公司:郑煤机、天地科技、云鼎科技。请务必阅读正文之后的信息披露和法律声明4211.风险提示下游需求大幅下滑、保供稳价及限产政策影响需持续跟踪。请务必阅读正文之后的信息披露和法律声明43分析师声明和研究团队44请务必阅读正文之后的信息披露和法律声明煤炭研究团队:煤炭行业首席分析师李淼SAC执业证书编号:S0850517120001电话:010-58067998Email:lm10779@haitong.com分析师:吴杰SAC执业证书编号:S0850515120001电话:021-23154113Email:wj10521@haitong.com联系人:朱彤电话:021-23212208Email:zt14684@haitong.com分析师:王涛SAC执业证书编号:S0850520090001电话:021-23219760Email:wt12363@haitong.com分析师声明李淼王涛吴杰本人具有中国证券业协会授予的证券投资咨询执业资格,以勤勉的职业态度,独立、客观地出具本报告。本报告所采用的数据和信息均来自市场公开信息,本人不保证该等信息的准确性或完整性。分析逻辑基于作者的职业理解,清晰准确地反映了作者的研究观点,结论不受任何第三方的授意或影响,特此声明。信息披露和法律声明投资评级说明法律声明本报告仅供海通证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。市场有风险,投资需谨慎。本报告所载的信息、材料及结论只提供特定客户作参考,不构成投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。在法律许可的情况下,海通证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。本报告仅向特定客户传送,未经海通证券研究所书面授权,本研究报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。如欲引用或转载本文内容,务必联络海通证券研究所并获得许可,并需注明出处为海通证券研究所,且不得对本文进行有悖原意的引用和删改。根据中国证监会核发的经营证券业务许可,海通证券股份有限公司的经营范围包括证券投资咨询业务。1.投资评级的比较和评级标准:以报告发布后的6个月内的市场表现为比较标准,报告发布日后6个月内的公司股价(或行业指数)的涨跌幅相对同期市场基准指数的涨跌幅;2.市场基准指数的比较标准:A股市场以海通综指为基准;香港市场以恒生指数为基准;美国市场以标普500或纳斯达克综合指数为基准。类别评级说明股票投资评级优于大市预期个股相对基准指数涨幅在10%以上;中性预期个股相对基准指数涨幅介于-10%与10%之间;弱于大市预期个股相对基准指数涨幅低于-10%及以下;无评级对于个股未来6个月市场表现与基准指数相比无明确观点。行业投资评级优于大市预期行业整体回报高于基准指数整体水平10%以上;中性预期行业整体回报介于基准指数整体水平-10%与10%之间;弱于大市预期行业整体回报低于基准指数整体水平-10%以下。45

VIP

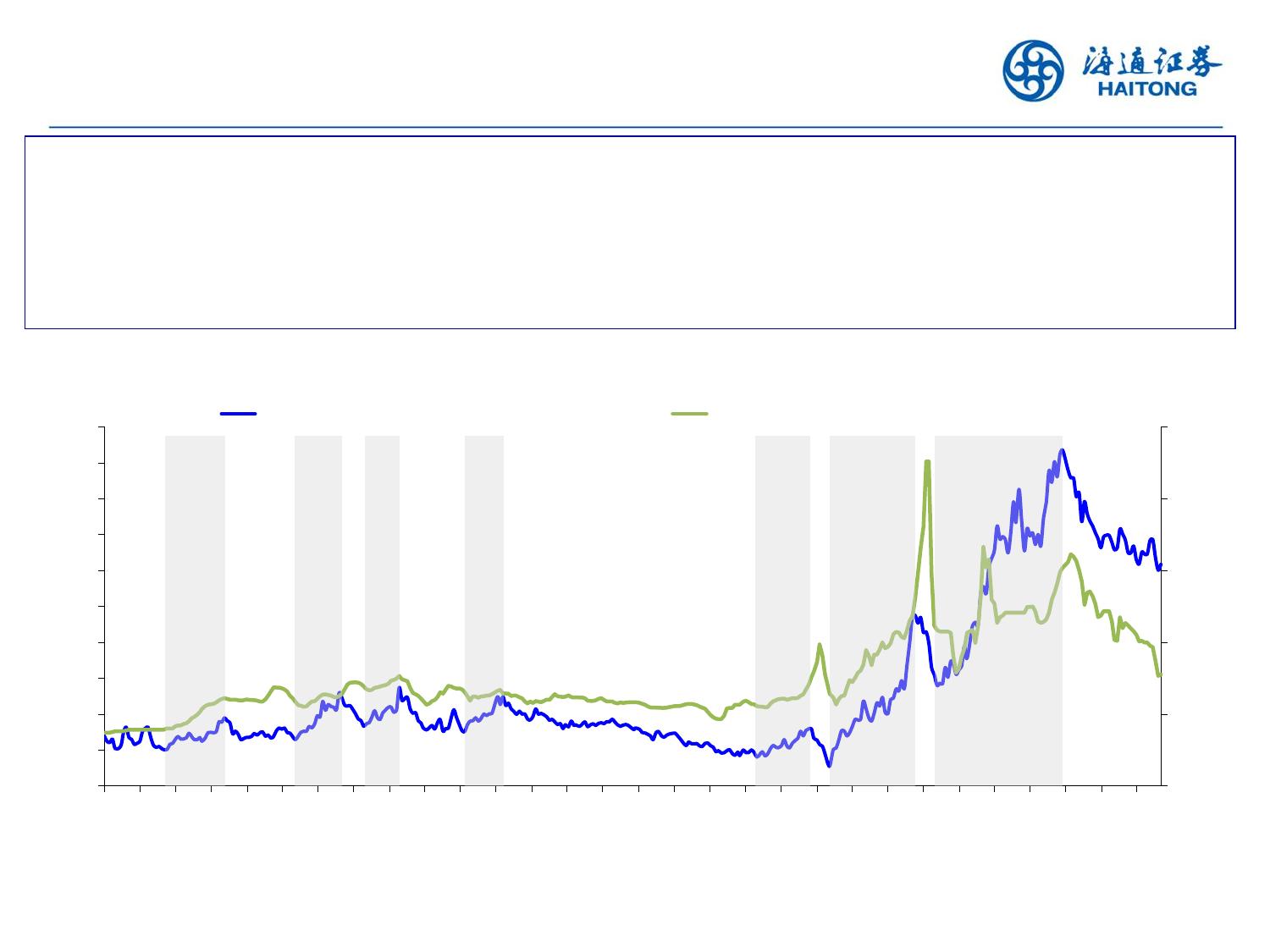

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP VIP

VIP